ФрС

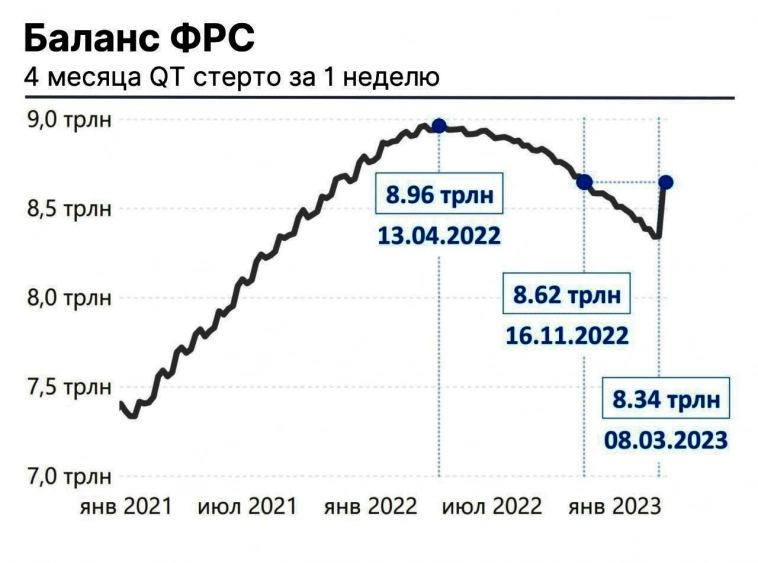

Холодное лето 23го. В течении ближайших 4 мес. ФРС и Ко собираются сжать долларовую денежную массу на 4,5-6%

- 09 июня 2023, 19:08

- |

- К концу сентября началу октября 2023 года ФРС с англосаксонскими банками (Банк Англии, Канады, Австралии, Новой Зеландии) + подконтрольный им ЕЦБ собираются изъять или связать в Трежерис 1,1-1,5 триллиона USD из 25 которые находятся в обороте.

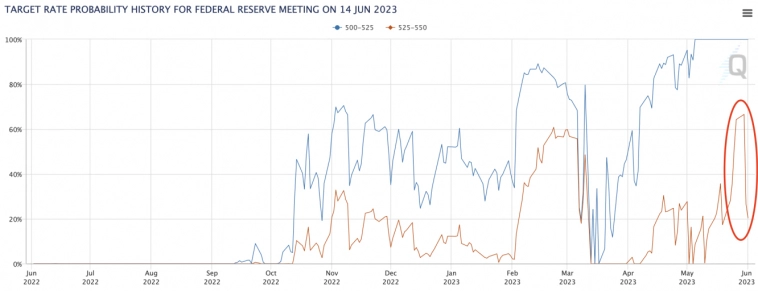

- Очень вероятно что ФРС поднимет ставку с 5,25% до 5,5% и будет держать её выше 5% ещё ~ 1 год. anytools.pro/ru/data/

- Дополнительно ещё часть ликвидности попытаются связать в биг тех связанный с ИИ (Apple, Microsoft, Nvidia, Amazon, Meta*/Фейсбук (*гнилая контора которая раскручивала призывы убивать русских в начале СВО), Tesla, Alphabet/гугл ).

- Ещё часть ликвидности попытаются связать в трежерис за счёт включения обратного РЕПО и/или повысив их доходность за счёт понижения их цены.

- Все прогнозируют повышение цены на физическое золото в любом случае в течении 2023-2024. smart-lab.ru/q/etf/GOLD-SUR/

Расшифровка для крестьян:

- акции лучше не покупать, тем более иностранные. Из росс акций имеет смысл задуматься о необходимости держать акции у которых DSI < 0.5 см. www.dohod.ru/ik/analytics/dividend

( Читать дальше )

- комментировать

- ★2

- Комментарии ( 12 )

Есть ли ощутимый прогресс по ставкам и инфляции? | Goldman Sachs

- 09 июня 2023, 09:13

- |

▫️ Вероятность рецессии в США в следующие 12 месяцев снижена с 35% до 25% благодаря исчезновению риска деструктивной борьбы за потолок долга и уверенности в том, что банковский стресс окажет скромное влияние всего в 0,4пп на рост реального ВВП. Между тем, экономика получает значительный импульс от восстановления реального располагаемого дохода и стабилизации на рынке жилья. Таким образом, ожидается, что в 2023 году экономика вырастет на 1,8%, что выше мнения ФРС и консенсуса частного сектора.

▫️ Придется ли ФРС в конечном итоге спровоцировать рецессию, чтобы вернуть инфляцию к целевому показателю в 2%? Ключевым вопросом, за которым необходимо следить, является то, сможет ли рынок труда плавно восстановить равновесие, и последние новости были в основном положительными. Экономика США создала много рабочих мест, сохраняя при этом уровень безработицы близким к допандемическому уровню в 3,5%. (см. рисунок 1)

▫️ Показатели рынка труда улучшаются, но все еще есть некоторые проблемы. Показатель занятости JOLTS неожиданно вырос, но количество рабочих мест в частном секторе сократилось.

( Читать дальше )

Пронозное и фактическое значение ставки ФРС 2022-2023

- 06 июня 2023, 11:45

- |

С момента первого повышения ставки ФРС (март 2022) в текущем цикле ужесточения рынки лишь раз ошиблись в прогнозировании следующего уровня ставки. Это произошло в июне 2022, когда рынки ожидали повышения на 0.50%, однако ФРС сочла необходимым более крупный шаг и повысила ставку на 0.75%.

На данный момент рынки ожидают, что ФРС оставит ставку неизменной на заседании 14 июня.

источник: headlines FED

Наша линейка каналов headlines. Будут полезны трейдерам и инвесторам:

t.me/headlines_for_traders

t.me/headlines_fed

t.me/headlines_quants

t.me/headlines_geo

t.me/renat_vv

Паника в банковском секторе США сходит на нет

- 03 июня 2023, 11:10

- |

После краха нескольких региональных банков ФРС влила в банковскую систему объем кредитов на 303млрд$, из них 143млрд получила Система Федерального Страхования Банковских Вкладов(FDIC), туда же 40млрд$ добавил Минфин США, у самой FDIC было ~128млрд$ в основном в госбондах, общий обьем ликвидности FDIC $300-310 млрд с предельными выплатами ~$260 млрд по двум банкам.

На прошлой неделе банки США заняли более 150млрд$ из дисконтного окна ФРС, побив предыдущий рекорд финансового кризиса 2008 года(примерно 112млрд). В итоге экстренное предоставление ликвидности стабилизировало ситуацию и остановило панику в банковском секторе.

Источник: https://t.me/s/take_pr

"Качели" в коммуникации ФРС

- 02 июня 2023, 15:19

- |

«Ветер перемен» в политике ФРС в очередной раз резко сменил направление: за пару дней шансы повышения ставки 14 июня сократились с 65 до 26%:

Крутые взлеты и падения шансов повышения обязаны «качелям», которые устроили чиновники ФРС в своей коммуникации с рынком: на прошлой неделе они ратовали за то, чтобы повысить ставку, указывая на высокую цену промедления, на этой неделе дискуссия плавно сместилась в сторону того, чтобы выдержать небольшую паузу, «не исключая», что в дальнейшем ужесточение может возобновиться. В среду и четверг с комментариями выступили Джефферсон и Паркер и вот, что они заявили:

- Ставка без изменений в июне не означает, что ФРС завершает политику ужесточения;

- Одно заседание без повышения, даст больше времени чтобы оценить положение дел в экономике;

- Данные с розничного сектора показывают, что потребители не тратят так, как это делали прежде;

( Читать дальше )

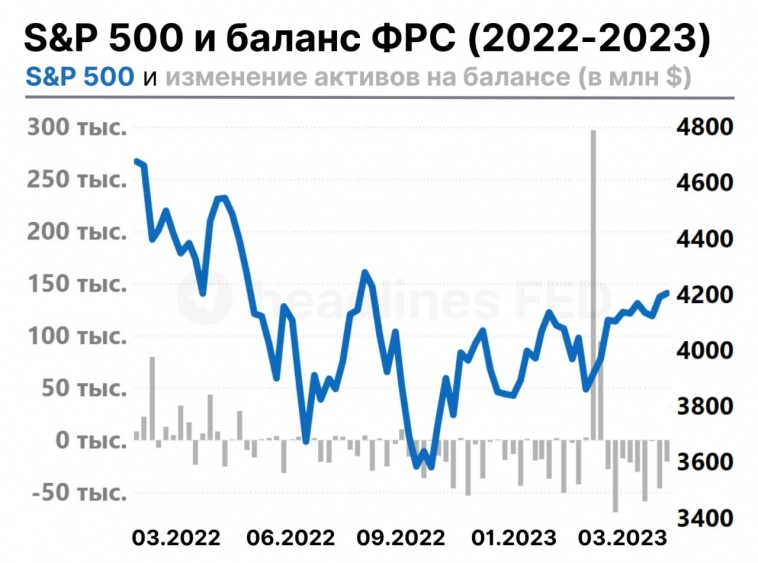

SP500 и баланс ФРС

- 01 июня 2023, 10:12

- |

Предоставление срочной ликвидности Федеральной Системой из-за краха региональных банков де-факто похоже на начало нового цикла монетарного смягчения, хотя внешне ФРС и продолжает повышать процентную ставку.

Монетарное смягчение обычно ведёт к росту акций. И действительно, с момента впрыска ликвидности акции растут. Кроме того, растут именно циклические сектора (сектор Technology), что тоже говорит в пользу гипотезы о начале цикла.

источник: headlines_fed

Команда headlines продолжает предлагать Вам нестандартный взгляд на трейдинг и инвестиции. Вооружайтесь комплексом инструментов для принятия инвестиционных решений:

t.me/headlines_for_traders

t.me/headlines_quants

t.me/headlines_geo

t.me/renat_vv

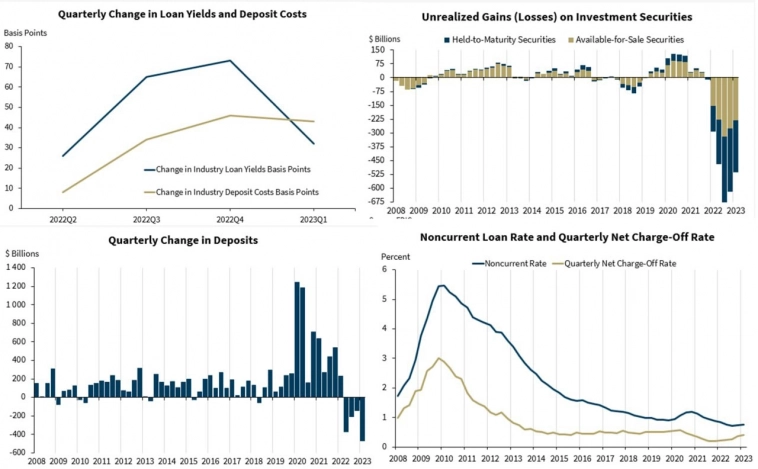

FDIC свел итоги банковской системы в 1 квартале:

- 01 июня 2023, 06:24

- |

✔️ Впервые последнее время стоимость фондирования банков выросла сильнее чем доходность активов, правда банки по-прежнему фондируются дешево – рост с 1.16% в 4 квартале 2022 года до 1.61% в 1 квартале 2023 года.

✔️ Депозиты сократились на $472 млрд (-2.5%) за квартал и на $1.2 трлн (-6%) за год, но все еще оставались избыточными относительно кредита (LDR 64% против 72% в конце 2019 года), в принципе еще есть куда сократиться. Ликвидные активы к депозитам снизились до доковидных уровней (36.1%).

✔️ Портфель ценных бумаг на балансе сократился на $272 млрд за квартал ($649 млрд за год), почти половина бумаг (47.2%) – это бумаги до погашения, но некоторое снижение доходностей облигаций в 1 квартале все же сократило нереализованный убыток до $525 млрд.

✔️ Несмотря на рост просрочек и списаний, они все еще были на достаточно низом уровне, но с перспективой активного роста.

Хотя чистая процентная маржа банков начала снижаться, они смогли показать рекордную прибыль ($79 млрд) благодаря непроцентным доходам, но рост прибыли – это в основном следствие выкупа у FDIC активов с дисконтами (т.е. национализации убытков).

( Читать дальше )

Почему цикл повышения ставок ФРС окончен: подтверждение того, что инфляция продолжит снижение.

- 31 мая 2023, 08:47

- |

по недельным,

с июня 2022г. постоянно снижается

(опережающий индикатор инфляции):

( Читать дальше )

Почему цикл повышения ставок ФРС окончен: подтверждение того, что инфляция продолжит снижение.

- 31 мая 2023, 08:46

- |

по недельным,

с июня 2022г. постоянно снижается

(опережающий индикатор инфляции):

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал