ФрС

Здравствуй сипа перехай

- 14 ноября 2020, 00:20

- |

Оно и понятно… банковский картель «ФРС» майнит баксы в режиме ошпаренной кошки:

( Читать дальше )

- комментировать

- Комментарии ( 1 )

Если ФРС перестанет майнить доллары с 2021 года...

- 13 ноября 2020, 22:32

- |

Впрочем, в этом случае США наверняка развалятся на кучку отдельных государств. И уже никого не будет парить, какая там ебитда у какой-то там Apple.

Вот такая экономика роста… которую хитрые сволочи пропагандируют, как единственно верную и правильную для всего человечества.

Состояние денежного рынка США и долларовой ликвидности

- 13 ноября 2020, 12:19

- |

Пока Трамп затевает темные дела и играет высокими должностями как в шахматы, мы пройдемся коротко по денежному рынку США.

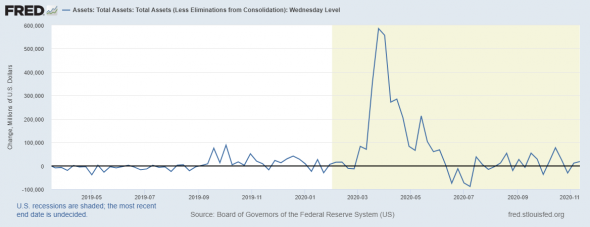

Баланс ФРС на неделе подрос на 18 млрд долларов, но остается в боковой динамике, ликвидности предостаточно.

На картинке баланс ФРС от недели к неделе. Как видим, после резкого скачка в период финансового кризиса показатель снизился и остается в боковой динамике, со слов Пауэлла спешить ФРС в расширении ликвидности не будет, да это и видно по состоянию денежной массы, которую мы рассмотрим ниже.

Далее перейдем к показателям абсорбции (поглощения) долларовой ликвидности

( Читать дальше )

Про золото

- 11 ноября 2020, 10:55

- |

Базово, золото торгуется сейчас в привязке к разнице между доходностями гособлигаций и инфляцией. Вот цифры:

- доходность 1-летних облигаций около 0.2% в USD, а инфляция за год – 1.4%.

- доходность 10-летних бумаг около 0.9%, а ожидаемая средняя инфляция в USD = 2.5%.

Таким образом, инвесторы в гособлигациях США теряют около 1-1.5% реальной стоимости в год (ставка минус инфляция), и ряд инвесторов в последние годы перекладывались в золото.

Всего золото в мире стоит $11-12 трлн, долг и облигации – $250 трлн, а акции – $90 трлн. Поскольку процент ставки снижать некуда, то облигации почти не могут расти, а проценты по ним не перекрывают инфляцию. Поэтому акции и золото последний год активно набирают.

При этом золото составляет 3.5% от общей стоимости активов (акции + облигации + золото), и по мере роста его доли в портфелях, думаю, оно будет дорожать дальше. Скорость может варьироваться, но пока инфляция выше процента доходности облигаций, это имеет смысл.

( Читать дальше )

Начало разрухи в посттрамповскую эпоху. Обзор на предстоящую неделю от 08.11.2020

- 08 ноября 2020, 22:41

- |

По ФА…

— Заседание ФРС

Ноябрьское сопроводительное заявление ФРС полностью повторяло сентябрьское заявление, за исключением небольших изменений в оценке темпов восстановления экономики США.

Глава ФРС Пауэлл продолжил настаивать на необходимости нового пакета фискальных стимулов Конгресса США, не исключая возможность запуска дополнительных монетарных стимулов при необходимости в основном через изменение размера, состава и продолжительности программы QE.

Заседание ФРС не оказало бы влияния на рынки даже при отсутствии более важных ФА-событий, таких как выборы, ибо было проходным.

Единственным интересным замечанием Пауэлла стал анонс расширения новых экономических прогнозов, с декабря будут публиковаться прогнозы персонала и графики изменения прогнозов членов ФРС.

— Nonfarm Payrolls

Отчет по рынку труда вышел уверенно сильным, но не привел к реакции рынков, ибо внимание инвесторов было приковано к результатам выборов в США.

( Читать дальше )

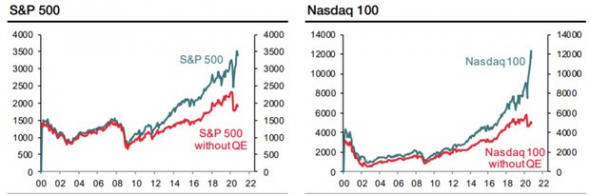

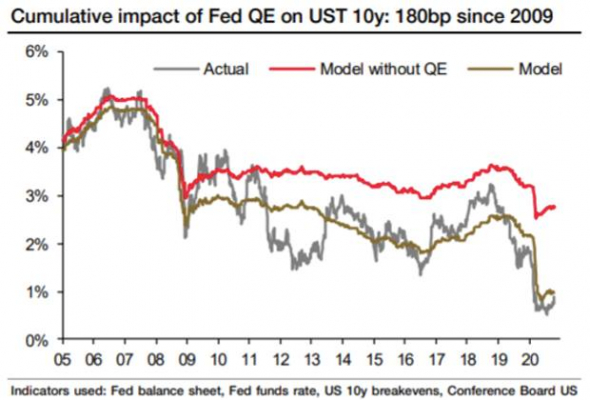

Урон рынку от ФРС

- 07 ноября 2020, 17:47

- |

( Читать дальше )

Итоги выборов в США для инвесторов

- 07 ноября 2020, 00:12

- |

( Читать дальше )

Золото лучший актив до весны 2021

- 06 ноября 2020, 16:37

- |

Во вчерашнем пресс-релизе ФРС много сказано про то, что существуют большие риски из-за пандемии для экономической активности в США. ФРС будет использовать все меры для того, чтобы достичь целевого показателя по инфляции выше 2% в долгосрочной перспективе.

В очередной раз убеждая нас в том, что денежно-кредитная политика будет оставаться мягкой на долгое время, а значит деньги продолжат печататься.

Единственное, что не затронула ФРС в своём пресс-релизе – это выборы! То есть ФРС не испытывает рисков связанных с выборами, а значит ФРС не ждёт каких-то жёстких сценариев и возможно уверена в абсолютной победе одного из кандидатов.

🤔А если ФРС уверенна в одном из кандидатов, то вероятно уверенна и в фискальных стимулах.

Исходя из всего, что было написано в пресс-релизе ФРС, и сказано на пресс-конференции Пауэллом (главой ФРС), то я делаю вывод, что рынки будут оставаться под давлением на протяжение всей пандемии, но ФРС будет пытаться удерживать их. По последним данным вторая волна в мире усиливается и прогнозируется, что она будет длится до весны 2021 года, а значит ФРС будет ещё сильнее смягчать свою денежно-кредитную политику.

Поэтому считаю золото до середины весны 2021 года будет лучшим активом, так как после выборов мы наконец-то дождёмся и новых фискальных мер, которые вероятно будут беспрецедентно большими. Рисковые активы будут продолжать оставаться волатильными, так что лучше планировать стратегию на среднесрок.

А вы поняли природу вчерашнего оптимизма?

- 06 ноября 2020, 16:08

- |

А вы поняли природу вчерашнего оптимизма?

Состояние денежного рынка США и долларовой ликвидности

- 06 ноября 2020, 12:44

- |

Вчера прошло заседание ФРС которое было и не нужно, т.к. кто займет белый дом пока не ясно. Пресс-конференция Пауэлла была скучной и ничего нового мы не услышали – старая пластинка

Пройдемся коротко по денежному рынку США.

Баланс ФРС на неделе подрос на 11 млрд долларов, но остается в боковой динамике, ликвидности предостаточно, о чем вчера сказал Пауэлл.

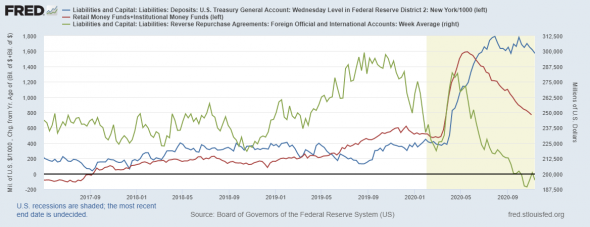

Далее перейдем к показателям абсорбции (поглощения) долларовой ликвидности

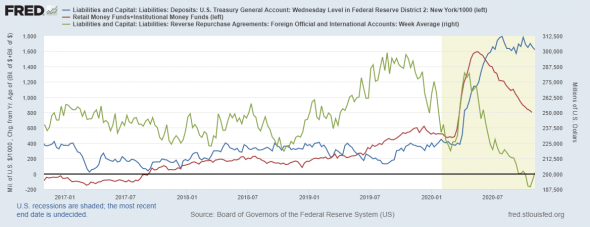

Синяя линия – счет Казначейства США в ФРБ. На текущей неделе счет tot сократился на 34.4 млрд долларов. Показатель остается близко к историческому максимуму и также стал в боковую динамику.

Красная линия – это вложения во взаимные фонды, инвестирующие на денежном рынке. По этому направлению продолжение снижения, т.е. инвестора сокращают объемы вложений на денежном рынке, отыграв рост цен на короткие активы связанным со снижением ставки ФРС.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал