ФрС

ФОРМУЛА ДЕНЕГ.

- 21 января 2021, 02:27

- |

PV=MT

где:

P — цена товаров и услуг

V — объем товаров и услуг

М — масса денег в обращении

Т — скорость обращения денег.

Изменение любого параметра приводит к изменению остальных. Увы.

Иначе нет баланса.

Умные под форсулу и 4 параметра могут подвести и процентные ставки, и зряплаты, и производные долговые.

По мАкроэкономике всё просто: М дико печатается. Часть временно выводится из обращения путём любых трежерей или биткойнов, и пр. (производные инструменты).

Никто же не хочет инфляшки в Америке по 10% в год минимум, а то и под 50%? Такого там не поймут, если дом окупить не за 25-50, а за 300 лет только!!!

Вот эта формула основная!!!

К сожалению, глобальная экономика давно наступила. И все развитые страны пытаются соответствовать… иначе кирдык. Товар твоей страны будет слишком дорог.

- комментировать

- ★9

- Комментарии ( 10 )

Какой обвал?

- 21 января 2021, 02:15

- |

Есть кризис перепроизводства? — НЕТ!

Есть кризис ликвидности? — НЕТ!

Есть потребительский бум? -НЕТ!

Есть бум кредитования? — НЕТ!

Всё в жопе, однако бабло печатается того самого до сих пор основного просто в диких количествах!

Куда оно идёт?

Наверное, на реструктуризации тех потребов, которые в жопе?

Наверное, на прямые инвестиции?

Наверное, на инфраструктуру?

НЕТ! НЕТ! и ещё раз НЕТ!

Всё это бабло идёт в инфляцию самого инструмента в виде «бакс» (как и многие другие валюты).

И постепенно просто переливается в фонду/фьючерсы/криппту/бумажные коммодитиз.

Ничего особенного. Такое много раз было.

Но не так фантастически.

ГЛАВНОЕ: никто не перестанет печатать столько, сколько хочется. Больше напечатал, дешевле прошлый долг.

А будущее?

Да насрать на будущее… придумаем новый развод чтобы всё списать под ноль!!!

Когда ждать Курс Доллара по 65 Рублей? / Прогноз по Доллару, Рублю и Евро / Forex Прогноз

- 20 января 2021, 18:21

- |

текущее мнение о рынках, рубле и мнение о речи Джанет Йеллен, КАК КАЖДЫЙ МОЖЕТ МОМЕНТАЛЬНО ПРОВЕРИТЬ ЭФФЕКТИВНОСТЬ РАБОТЫ ЛЕГКИХ (COVID может начаться бессимптомно)

- 20 января 2021, 12:48

- |

Вчера вечером Джаннет Йеллен (глава ФРС с 3 фев.14г. по 3 фев. 18г., глава Минфина в правительстве Байдена)

выступила перед Сенатом.

1.

Продолжается работа по новому пакету стимулов.

Помощь и рабочим, афроамериканцам, и малому бизнесу.

Повышении минимальной зарплаты c $7,25 до $15 в час.

Обсуждалась и поддержка малого бизнеса

(личное мнение: УДВОЕНИЕ МИНИМАЛЬНОЙ ЗП НЕ КАЖДЫЙ МАЛЫЙ БИЗНЕС ПЕРЕЖИВЕТ, НЕ ПРИВЕДЕТ ЛИ ЭТО К РОСТУ БЕЗРАБОТИЦЫ? 30% компаний индекса RUSSELL — это «зомби» с доналоговой прибылью ниже сумм оплат по долгам).

2.

Отмена уменьшения налогов на большие корпорации и богатых физ. лиц (доход свыше $400 000 в год), которые были введены Трампом:

этот шаг обещан после Пандемии

(личное мнение: пока Пандемия мутирует, многие болеют повторно, эффективность вакцин не понятна и сроки окончания Пандемии не известны, коли чество заражений растет и новые мутации опаснее, чем те, которые были весной, каждый организм индивидуален и даже после COVID бывают снижение антител в десятки раз и повторное заражение через месяц — два, политики напоминают теоретиков, не понимающих реальное положение дел, мир меняется и он никогда не будет точно таким, как раньше).

Сегодня — инаурация Байдена.

На фоне новых стимулов, сырьевые рынки растут, вместе с сырьем растут рубль, индекс Мосбиржи и особенно растет индекс РТС.

С одной стороны, рекордная переоцененность рынков США.

С другой — инфляция пока ниже 2% и стимулы при Байдене будут продолжаться.

Тем, кто в лонгах, думаю, лучше держать.

СЕЙЧАС НЕФТЬ ВЫШЕ $56 И ЗНАЧЕНИЕ КУРСА РУБЛЯ ЗАВИСИТ ОТ МНЕНИЯ ЦБ, МИНФИНА О ТОМ, КАКОЙ КУРС СПРАВЕДЛИВЫЙ.

НИ СИЛЬНЫЙ, НИ СЛАБЫЙ КУРС НЕ ВЫГОДЕН.

СЕЙЧАС ВАЛЮТНЫЕ ПАРЫ НАПОМИНАЮТ ИГРУ В ПОДДАВКИ.

Сейчас — на карантине (Covid, уже неделю, поэтому регулярно общаюсь с врачами на дому, по видео связи, был на КТ).

Covid у многих бессимптомно протекает, вирус мутирует и сейчас мутации опаснее, чем весной.

У некоторых при ухудшении самочуствия бывает сразу 2 стадия

(поражение от 50%: на этой стадии обязаны предложить госпитализацию,

индивидально, не всегда хорошее самочуствие говорит о том, что организм здоров).

Врачи, которые непосредственно лечат COVID, скептически относятся к средствам индивидуальной защиты и читают, что они не гарантируют ...

Главное — появление антител, а это — индивидуально.

Количество антител за месяц может после COVID уменьшиться в 10 и более раз и возможно повторное заражение (такие случаи далеко не единичны).

В больницах многим берут пробу легочной ткани для подбора персонального лечения (всем одно и то же далеко не всегда эффективно).

ДИАГНОСТИКА. Полезен пульсоксиметр

(прибор на палец, мерит насыщение крови кислородом, норма от 95%, до 90% госпитализация,

прибор стоит до 1000р.: и весит до 100гр. полезно для моментальной оценки эффективности работы лёгких). Всем, считающим себя здоровыми, лучше иногда проверяться пульсоксиметром

(женщинам сложнее:

накладные ногти и лак для ногтей искажают показания).

Covid не прослушивается,

КТ после примерно 5 дней болезни обязателен

(плюс минус, раньше не покажет, вирус может быстро размножаться в организме, часто КТ нельзя делать)!

Анализ крови (общий + биохимия + на антитела) при подозрении на COVID обязателен.

Желаю Вам Здоровья! 😁😁😁

( Читать дальше )

ЕЦБ: Обещать — не значит жениться.

- 20 января 2021, 12:02

- |

❗️Если сегодня Центральные Банки говорят одно, то это не значит, что завтра они не сделает другого!

Коротко о том, что происходит:

ЕЦБ клялись, что никогда не будут выравнивать доходность облигаций стран, выкупая облигации одной или другой страны!

А теперь после политического кризиса в Италии стало понятно, что именно этим ЕЦБ и занимается, так как доходность Итальянских 10-летних облигаций была стабильной, как и у Немецких облигаций.

☝🏻Таким образом ЕЦБ нарушает все правила и можно даже сказать финансирует правительства в зоне Евро (что категорически запрещено), а значит назревает скандал.

🙄Кроме того, ЕЦБ влияя на кривую доходности поимел многих инвесторов, которые не ожидали манипуляций с облигациями от ЕЦБ.

P.S. Поддержи автора Лайком. Спасибо 🙏 И ещё, мооя телега ТУТ

Судьба рубля на фоне сброса ОФЗ

- 19 января 2021, 13:12

- |

Как вы знаете из моего блога тут, что у Правительства РФ есть проблемы с инфляцией, так как из-за роста инфляции, привлекательность наших ОФЗ начала падать, что привело к оттоку из ОФЗ и росту доходности ОФЗ.

❗️На данный момент индекс Государственных облигаций находится на самом низком уровне с апреля 2020, ну помните, когда нефть по $20, а рубль по 80.

И получается в итоге то, что индекс на минимумах, а рубль 73.5, так почему же не 80? И что ждать?

Дело в том, что волатильность на рынках снизилась, нефть не обращает внимания на новые локдауны в мире и находится на уровне $55. Интерес к рисковым активам рос. Что естественно даёт поддержку рублю. Кроме того, в мире Центробанки развитых стран активно поддерживают свои экономики + фискальные стимулы так же опускают курс мировых валют. Например, будущая глава Минфина Йеллен, сегодня высказалась, что экономику США нужно залить деньгами, что США нуждаются в беспрецедентной по силе помощи.

( Читать дальше )

Бычьи и медвежьи факторы для 2021

- 19 января 2021, 11:07

- |

🍬 Бычьи факторы для рынка:

Массовая вакцинация началась, вакцины показали эффективность на 95%.

В некоторых штатах заметно улучшение статистики по коронавирусу.

Очень мягкая политика ФРС и мировых центральных банков.

Новый пакет помощи в США домохозяйствам и мелкому бизнесу.

Прогнозы по корпоративным прибылям на 2021 довольно бычьи. Ожидается рост EPS на +22.1% и прост продаж на 7.9% по индексу SnP500.

Еще до наступления коронакризиса множество компаний США показывало отличный рост продажи и маржи прибыли, что может восстановиться в этом году.

Работа из дома благоприятна для некоторых секторов и индустрий: облачные сервисы и хранилища, полупроводники. А стареющая нация США приведет к росту спроса на здравоохранение и страховки.

( Читать дальше )

Соскучились по Италии? Обзор на предстоящую неделю от 17.01.2021

- 17 января 2021, 22:12

- |

По ФА…

1. Заседание ЕЦБ, 21 января

Это будет проходное заседание без изменения политики и новых экономических прогнозов.

Данное заседание фактически не представляет интереса, пресс-конференцию Лагард необходимо отследить для исключения сюрпризов.

Наибольший интерес вызовет мнение Лагард о тренде экономики Еврозоны в 1 квартале 2021 года, участники рынка ожидают возвращение ВВП Еврозоны на отрицательную территорию в 4 квартале 2020 года, но падение экономики в 1 квартале может быть ещё более сильным.

Лагард должна действовать на опережение в связи с ожидаемым ростом инфляции по причине роста цен на энергоносители, повышения НДС в Германии и ростом инфляции в связи с ужесточением требований по климату.

Кроме подготовки благоприятной почвы для анализа последующих экономических отчетов Еврозоны ничего интересного в риторике Лагард не ожидается.

Росту баланса ЕЦБ может позавидовать любой рисковый актив, тренд продолжится как минимум в течение этого года:

( Читать дальше )

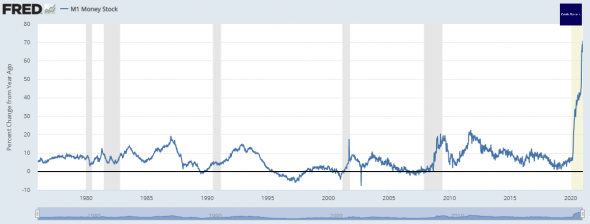

Печатный станок ФРС

- 17 января 2021, 17:50

- |

Денежная масса в США выросла на 70% за год.

Такой сильный рост денежной массы в основном связан c низкой процентной ставкой и конечно же с QE. Агрегатор М1 учитывает деньги на депозитах, а учитывая то, что ФРС по программе QE скупает активы как бешенные, то ничего удивительного, что денежная масса так выросла.

Но, не забывайте, что деньги на депозитах ФРС, которые скапливаются от программы QE – это не напечатанные деньги, так как они находятся на депозитах ФРС и при сокращение баланса процентный показатель Денежной массы будет сокращаться, а рост Денежной массы М1 будет тормозится.

☝🏻Думаю, что график скорее отражает объём работы ФРС и то, с чем ФРС пришлось столкнуться.

🤔Глядя на этот график, у меня всё же возникает один вопрос:

А где та точка показателя денежной массы, при которой действия ФРС перестанут работать? Если для остановки этого коронакризиса пришлось увеличить показатель Денежной массы на 70% (это на сегодняшний день).

P.S. твои лайки для меня стимул писать дальше. Спасибо. А ТУТ моя телега

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал