ФрС

Очень интересная аналогия от Говарда Маркса

- 08 апреля 2021, 10:00

- |

«Действия федрезерва напоминают мне кредитную карту, у которой нет лимита и по которой не надо платить долги. Это похоже на сказку, и если бы мне предложили такую, я точно бы искал здесь подвох»

- комментировать

- Комментарии ( 0 )

Новый Максимум Рынка | Космический ETF от Кети Вуд | IPO Coursera | IPO Coinbase | Хорошие Новости

- 05 апреля 2021, 19:21

- |

Инфляция, инфляция, говорили они... Да где ж ты подевалась падла?! Или остановись печатный станок хоть на мгновенье.

- 05 апреля 2021, 17:40

- |

Всех приветствую, господа! Вчера посмотрел очередной выпуск инвест шоу Васи Олейника, всё как всегда, рынкам конец, да прибудет долларовое затмение и фондовое забвение… разгонится инфляция, ФРС поднимет ставку и перестанет снабжать рынок халявным баблом. Но… не на те метрики мы смотрим, господа, не на те. В американской экономике действительно есть проблемы, но зарыты они чуть глубже. Предлагаю в данном посте немного сместить вектор вашего внимания и посмотреть на ситуацию немного под другим углом.

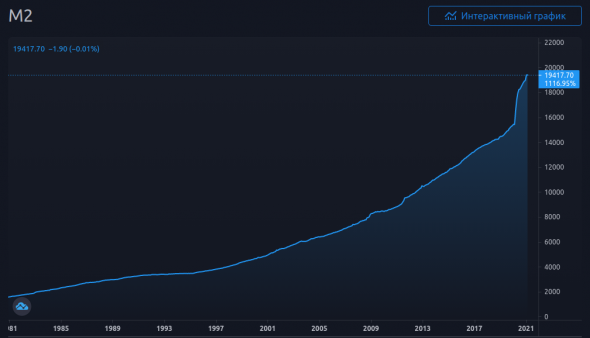

И так, давайте начнём по порядку, первое на что обращают внимание читателя большинство армагедонщиков(к Васе Олейнику кстати не относится), это печать денег федрезервом. График роста долларовой денежной массы М2 ниже. Его не видели наверно только ленивые.

График 1. Денежная масса М2 доллара.

На первый взгляд, выглядит действительно пугающе. Количество долларов растет экспоненциально. Но инфляции нет. Большинство смартлабовцев люди не глупые и понимают, что инфляция зависит не только от количества напечатанного бабла, но и от скорости его обращения. Классическая формула Фишера выглядит следующим образом:

( Читать дальше )

Последний бой Европы. Обзор на предстоящую неделю от 04.04.2021

- 04 апреля 2021, 23:06

- |

По ФА…

Nonfarm Payrolls

Отчет по рынку труда США за апрель вышел лучше прогноза в части новых рабочих мест, но отсутствие значительного снижения уровней безработицы разочаровало, как и слабый рост участия в рабочей силе.

Реакция рынка не соответствовала качеству отчета, т.к. ликвидность была низкой из-за выходного в большинстве стран, но частично слабость реакции объясняется и тем, что ожидания у некоторых инвесторов были чрезмерно завышены, были прогнозы по росту новых рабочих мест на уровне 1,8 млн и 3,0 млн человек согласно исследованию ФРБ Далласа.

Ключевые компоненты мартовского нонфарма:

— Количество новых рабочих мест 916К против 660К+- прогноза, ревизия за два предыдущих месяца составила 156К: за январь до 233К против 166К ранее, за февраль до 468К против 379К ранее;

— Уровень безработицы U3 6,0% против 6,2% ранее;

— Уровень безработицы U6 10,7% против 11,1% ранее;

— Уровень участия в рабочей силе 61,5% против 61,4% ранее;

— Рост зарплат 4,2%гг против 5,2%гг ранее (ревизия вниз с 5,3%гг);

— Средняя продолжительность рабочей недели 34,9 против 34,6 ранее.

( Читать дальше )

Состояние денежного рынка США и долларовой ликвидности

- 02 апреля 2021, 12:00

- |

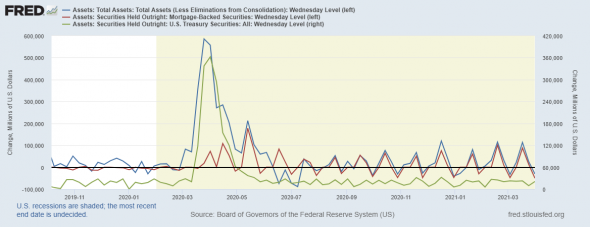

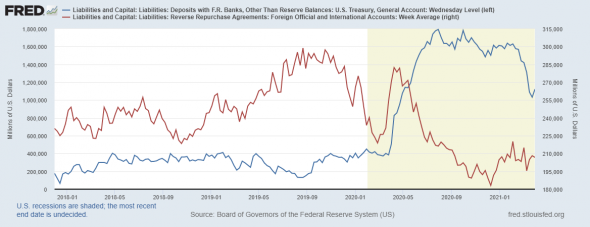

На неделе баланс ФРС сократился на 30 млрд долларов

Синяя линия — баланс ФРС от недели к неделе.

Зеленая линия – динамика баланса трежерис.

Красная линия – динамика баланса ценных бумаг, обеспеченных ипотекой.

ФРС продавал именно долги обеспечены ипотекой, в то время как трежерис покупал.

Далее перейдем к показателям абсорбции (поглощения) долларовой ликвидности

( Читать дальше )

Почему на гадании на ставках ФРС и ЦБ не заработать? (Хау-нот-ту)

- 01 апреля 2021, 21:58

- |

Начнем с теории…

Ключевая ставка – это основной инструмент денежно-кредитной политики. Она играет информационно-сигнальную роль и характеризует направленность денежно-кредитной политики.

Простыми словами эти умные циферки отражают лишь перспективу дальнейшего направление больших денежных потоков. Это не моментальный призыв к действию для Больших Дядь, а лишь причинно-следственная связь между экономическими циклами показывающая что делать «целесообразнее».

Так и вижу картину как наши бравые Баффеты видя по новостям повышение любой ставки любой страны на одну десятую пункта рвутся тариться долларом/рублем/песо/и т.д на хаях и строча посты в комьюнити про «экономика под откос». А ведь это даже не фантастика – эти люди среди нас.

Макроэкономика на то и МАКРО, что понятна не всем.

Ученье – свет…

А вы что думаете про глобальные показатели? Хаотичны ли данные сводки или же глобализация уже накинула на нас купол и нам остается только мастерить шапочки из фольги и ждать будущее прокладывая путь фонариком?

Жду ваши комментарии и лайки на пост

Всех благ

Защищает ли инвестирование в золото от инфляции?

- 01 апреля 2021, 14:25

- |

Жёлтый металл обладает несколькими свойствами, в том числе безопасным вложением перед лицом растущий рисков на фондовом рынке, что позволяет застраховать инвестиционный портфель от убытков. Золото также позволяет «застраховаться» от инфляции, что является серьезной проблемой на данный момент, учитывая меры, принятые центральными банками, а также планы государственного стимулирования и макроэкономические данные по странам во всём мире. Как объяснить падение золота, несмотря на опасения относительно инфляции? Каковы перспективы драгоценного металла в таком контексте?

Грядёт инфляция. Предупреждающие знаки.

Несколько сигналов указывают на предстоящий всплеск инфляции, в том числе и макроэкономические данные США. Первым предупреждающим сигналом стали данные по розничным продажам в штатах, которые намного превзошли ожидания, подкрепленные чеками стимулирования, распределёнными среди американских домохозяйств. Продажи выросли на 6%, а прогноз был на 1% – это тоже ухудшило инфляционные ожидания.

Ещё одно подтверждение – еженедельные данные по заявкам на пособие по безработице. Они оказались значительно ниже ожиданий. Месяц назад было 730 000 заявок (ожидалось 820 000). Однако к этим данными нужно отнестись настороженно. Недавнее аномальное похолодание привело к закрытию многих офисов из-за нехватки энергии, что могло способствовать замедлению спроса. Кроме того, спрос на товары длительного пользования в январе подскочил на 3,4%, тогда как прогнозировался рост на 1,0%. Это был девятый подряд рост спроса на товары длительного пользования и самый большой с июля.

Помимо макроэкономических данных США, опасения по поводу инфляции усиливаются еще одним фактором: значительным ростом цен на сырьевые товары. Динамичный рост цен на промышленные металлы приводит к увеличению затрат компаний. Ввиду увеличения спроса этот рост затрат будет переложен непосредственно на потребителей. Тут ничего нового.

Последний немаловажный фактор, который усугубляет инфляционные ожидания, напрямую связан с рынком недвижимости. Цены на недвижимость в Соединенных Штатах выросли примерно на 15%, а индекс Индекс Кейса — Шиллера, который используется для измерения номинальной стоимости рынка жилой недвижимости в двадцати мегаполисах США, показывает рост цен на недвижимость в на 10%.

Как связаны инфляция и цены на золото?

Золото долгое время рассматривалось как средство защиты от инфляции, потому что теоретически физическое золото сохраняет свою ценность с точки зрения относительных цен в контексте ограниченного предложения желтого металла по сравнению с предложением бумажных денег, которое само по себе почти неограниченно. Однако после финансового кризиса 2008 года эта корреляция между инфляцией и ценами на золото значительно сократилась.

Инфляция повышает доходность облигаций

Инфляционные опасения напрямую влияют на долгосрочные ставки в США. Таким образом, макроэкономические данные из Соединенных Штатов подняли доходность 10-летних облигаций до уровней, которые не пересматривались с февраля 2020 года, до того как пандемия распространилась по всему миру. Повышение доходности влияет на настроения рынка. До этого дивидендная доходность была выше, чем доходность по облигациям. В настоящее время акции утратили это преимущество. Конечно, это не означает, что инвестирование в облигации будет более прибыльным, чем вложение в фондовый рынок, поскольку есть и другие факторы, которые следует принимать во внимание, такие как, например, скорость увеличения прибыли компании в результате экономического роста. Однако это не меняет того факта, что повышение доходности 10-летних казначейских облигаций примерно до 1,50% уже вызывает серьёзные опасения относительно дальнейшего развития ситуации. Очевидно, что ФРС оказывает влияние на цену золота, и это влияние может быть связано с взаимосвязью между золотом и рынком облигаций, особенно с доходностью 10-летних облигаций.

Фактически, корреляция между доходностью и ценами на золото обнаружилась в конце 1980-х годов и с тех пор продолжает укрепляться. Эта отрицательная корреляция между доходностью 10-летних американских облигаций и желтого металла объясняет текущую коррекцию по драгоценному металлу, находящуюся под давлением с начала роста ставок. Цены на золото в настоящее время движутся в краткосрочном нисходящем тренде, не подвергая сомнению основную тенденцию, которая остается бычьей. Возможное дальнейшее снижение может стать возможностью для долгосрочных инвесторов вложиться в драгоценные металлы, ожидая предстоящего бычьего прорыва.

USDCAD вырастет: Канада возвращается к блокировке

- 01 апреля 2021, 11:46

- |

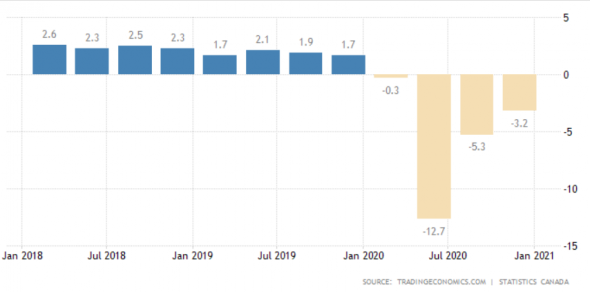

Борьба с коронавирусом идет с переменным успехом: в то время как одни страны испытывают рост экономической активности благодаря успехам вакцинации, другие — вынуждены вновь закрыть общественные заведения. Канада на этот раз попала в список отстающих.

Сегодня премьер-министр Онтарио Даг Форд выступит с официальным заявлением, требующим закрытие спортивных залов, парикмахерских и ресторанов сроком на 28 дней, начиная с 3 апреля. Дополнительные ограничения наложат на работу продуктовых магазинов. В провинцию Онтарио входит столица Оттава и Торонто – одни из самых густонаселенных городов. Блокировка болезненно ударит по сектору услуг, на который приходится до 70% ВВП Канады.

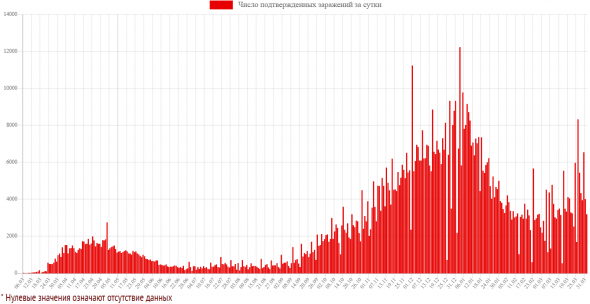

Блокировка – вынужденная мера для ограничения распространения коронавируса. Принятые в декабре жесткие меры показали свою эффективность: число заболевших за сутки снизилось с 10 тыс. до 5 тыс. в феврале, однако сейчас вновь наблюдается рост.

( Читать дальше )

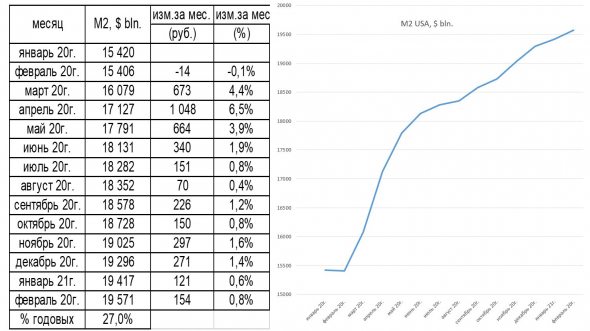

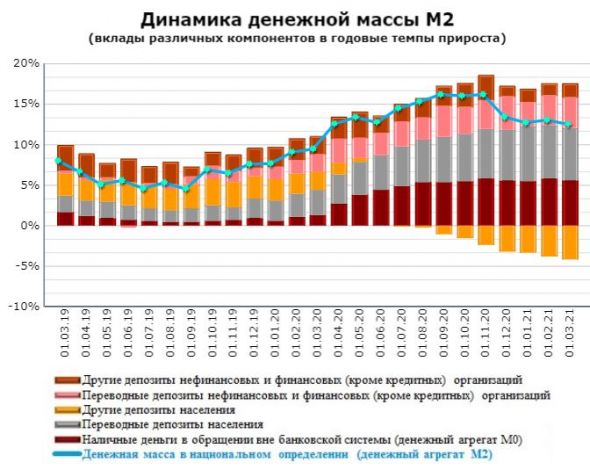

Динамика изменения денежной массы М2 в США и в РФ

- 31 марта 2021, 21:45

- |

с марта 2021г. обновляется ежемесячно.

Динамика М2 США.

В марте — мае 2021г. коррекцию на рынках залили деньгами: М2 за 3 мес вырос на $2,4 трлн. (+16%).

За последние полгода, темп роста М2 в США около 15% годовых.

В РФ темп роста М2 также около 15% годовых

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал