ФрС

25 кадр ?

- 28 июля 2022, 06:56

- |

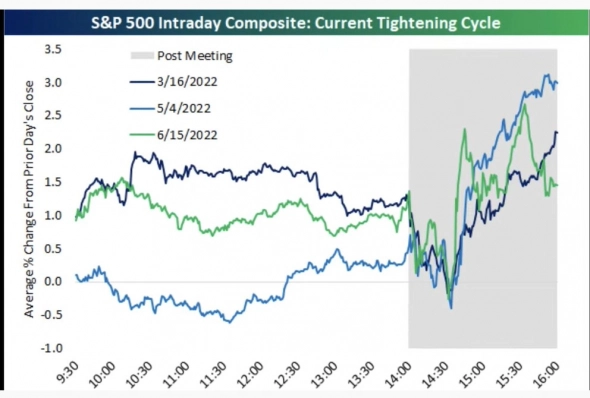

Интересное наблюдение: как только начинается пресс-конференция ФРС по ставке — рынки начинают резко расти. Не иначе 25 кадр включают))

- комментировать

- Комментарии ( 2 )

Что не так в сегодняшнем отчете главы ФРС

- 27 июля 2022, 23:56

- |

Сегодня председатель Федеральной резервной системы (ФРС) Джером Пауэлл ожидаемо повысил ключевую ставку на 0,75% и дал небольшой комментарий по текущей экономической обстановки в стране

Что не так?

Ставку повысили на 0,75% и теперь она составляет 2,25-2,5%. Рынок этого и ждал, но боялся, что повышение будет больше.

Дж. Пауэлл заявил, что ожидает «замедление» экономического роста и оно необходимо для снижения инфляции. На днях такими же словами выражалась и Министр Экономики США. Похоже, что им запретили пугать людей рецессией и дали указание называть ее «замедлением».

( Читать дальше )

ФРС США повысила базовую ставку на 75 бп, до 2,25−2,5%

- 27 июля 2022, 21:50

- |

✓ ФРС отметила ослабление производственных показателей и расходов в американской экономике и в то же время указала на активный рост числа рабочих мест в последние месяцы при сохранении низкой безработицы.

✓ Инфляция остается повышенной, что отражает дисбаланс спроса и предложения, вызванный пандемией, рост цен на продукты питания и энергоносители, а также более обширное ценовое давление

✓ События на Украине создают дополнительное повышательное давление на инфляцию и негативно влияют на глобальную экономическую активность

✓FOMC стремится к достижению максимальной занятости и инфляции на уровне 2% в долгосрочной перспективе

✓ Оценивая целесообразность денежно-кредитной политики, FOMC продолжит отслеживать влияние поступающей информации на экономический прогноз.

✓ Федрезерв готов скорректировать свой подход к денежно-кредитной политике при необходимости, если возникнут риски, способные помешать достижению целей FOMC

✓ Комитет будет принимать во внимание широкий круг информации, включая данные из сферы здравоохранения, об условиях на рынке труда, инфляционном давлении и инфляционных ожиданиях, событиях на финансовых рынках, а также о международных событиях

ФРС США повысила базовую ставку на 75 б.п. — до 2,25-2,5% (interfax.ru)

ФРС США второй раз подряд повысила ключевую ставку на 0,75 п.п.

- 27 июля 2022, 21:24

- |

Федеральная резервная система США вновь повысила базовую процентную ставку сразу на 75 базисных пункта. Теперь она составляет 2,25-2,5% годовых, пишет РБК. Это решение совпало с прогнозами экономистов и участниками рынка.

В руководстве ФРС отметили, что в США фиксируется спад производственных показателей и расходов, кроме того, там считают, что дальнейшее повышение ключевой ставки уместно.

Повышение ключевой ставки в США — уже четвертое с начала года. Еще в феврале она составляла 0-0,25% годовых. В июне показатель также увеличили на 75 базисных пунктов — это было максимальное повышение ставки за 28 лет. В качестве причины таких действий в ФРС называют, в частности, рекордную инфляцию, которая по итогам июня в годовом выражении составила 9,1%. Это максимум с 1981 года.

Аналитики прогнозируют, что ключевая ставка в США достигнет пика в 3,8% к марту 2023 года.

www.bfm.ru/news/505395

Молния ! Думы Джерома Пауэлла в режиме онлайн на великом могучем...

- 27 июля 2022, 21:13

- |

Коллеги, всем доброго вечера!

Попробуем сегодня снова оперативно попереводить- постенографировать выступление Джерома Пауэлла в режиме онлайн:

ОБЪЯВЛЕНИЕ ПО СТАВКЕ:

ФРС не стала кошмарить самым агрессивным сценарием -увеличили ставку на 0.75%, как и предполагали утром.🙏

ПЛАН ПО СОКРАЩЕНИЮ БАЛАНСА НЕ МЕНЯЕТСЯ — УСКОРЕНИЕ СОКРАЩЕНИЯ БАЛАНСА С СЕНТЯБРЯ — до $95 млрд в месяц ($60 млрд госбонды + $35 млрд закладные на недвижимость)

Рынок пока достаточно спокойно отреагировал на это событие, все уже давно включено в цену. ✅

Ключевое событие впереди — выступление Джи Пауэлла в 21-30.

Запасаемся попкорном, пока маэстро отправился выставлять лимитки. 😅

ИЮЛЬСКИЕ ТЕЗИСЫ ПАУЛЯ:

📌 инфляция по-прежнему гораздо выше целевого уровня в 2%, на конец мая составила 8.6%. В июне же она уже достигла 9.1% ---> дальнейшее повышение ставки является целесообразным.

( Читать дальше )

Коронавирус набирает обороты. Для чего?

- 27 июля 2022, 18:32

- |

Москва. 27 июля. INTERFAX.RU — Суточный прирост новых заболевших коронавирусной инфекцией в РФ впервые с конца апреля превысил 9 тыс. случаев, это почти на 3 тыс. больше, чем сообщалось накануне, госпитализированы более 1,6 человек, скончались 36 пациентов с COVID-19, следует из данных оперативного штаба, обнародованных в среду.

Увеличение количества госпитализаций отмечено в 34 субъектах РФ, снижение количества госпитализаций произошло в 48 регионах страны. Ситуация осталась без изменений в трех субъектах, уточнили в оперштабе.

Давайте к истокам, для чего коронавирус появился и с чем он нас к этому моменту оставил:

16 марта 2020

Решение Федеральной резервной системы США понизить ставку до нуля и официально начать количественное смягчение временно поддержит рынки до стабилизации положения с коронавирусом.

Здесь не случайно написано «официально начать», потому что:

( Читать дальше )

А что там на фондовом рынке США? - Коган Евгений

- 27 июля 2022, 14:40

- |

Вчера индексы закрылись на минорной ноте, от -0,7% до -1,9%. Причин несколько:

1. Макроэкономическая статистика. Данные по продажам новостроек и Индекс потребдоверия оказались существенно хуже прогнозов.

( Читать дальше )

Конференция на заседании ФРС

- 27 июля 2022, 13:47

- |

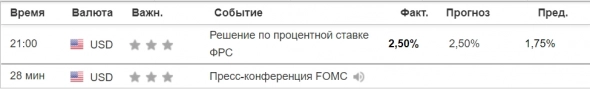

Сегодня все внимание участников рынка будет на решении ФРС, которое будет объявлено в 21.00мск, пресс-конференция Пауэлла начнется в 21.30мск.

Повышение ставки на 0,75% ни у кого не вызывает сомнений, главной для реакции рынков будет риторика о дальнейшей траектории ставок ФРС.

Все больше отчетов свидетельствуют о том, что экономика США либо уже в рецессии, либо находится на пороге рецессии, спрос падает и, к счастью ФРС, инфляционные ожидания тоже снижаются.

Эти признаки трактуются рынками однозначно как близость голубиного разворота ФРС, что приводит к откупу акций и фиксированию прибыли по лонгам доллара.

Тем не менее, отчеты по рынку труда и розничным продажам США вышли сильными, а минфин США Йеллен утверждает, что в США нет рецессии, даже невзирая на риск выхода завтрашнего ВВП США отрицательным.

В какую степь сегодня понесет Пауэлла – неизвестно, хотя по логике будет разумно не афишировать решения ФРС на следующих заседаниях, заявив о том, что следующие решения ФРС по ставкам напрямую зависят от экономических отчетов, что приведет к росту аппетита к риску.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал