ФРС США

ФРС продолжит снижать ставки в ноябре, хотя инфляция больше не замедляется так быстро, как хотелось бы - Morgan Stanley Wealth Management

- 15 октября 2024, 16:44

- |

По словам Шалетт, ФРС фокусируется на рынке труда, который подаёт «смешанные сигналы». Политики не стремятся к целевому показателю инфляции в 2%.

На прошлой неделе большинство членов ФРС дали понять, что готовы к дальнейшему снижению ставок. Однако президент Федерального резервного банка Атланты Рафаэль Бостик считает, что в ноябре стоит сделать паузу.

Рынок акций пока не осознал эту информацию, но рынок облигаций начинает укрепляться. Ожидания более высокой инфляции игнорируются.

Потребительские цены в США в сентябре выросли немного больше, чем ожидалось, а цены производителей не изменились. Вероятность снижения процентной ставки на 25 базисных пунктов оценивается в 89%. Рынок пересмотрел свои ожидания после сильного отчёта по занятости за сентябрь и других экономических данных.

( Читать дальше )

OnFin. Финансовый прогноз недели. Неделя обещает создать позитивный фон для доллара США.

- 14 октября 2024, 10:22

- |

💵 Подготовьтесь к насыщенной торговой неделе! 🚀

Эта неделя обещает создать позитивный фон для доллара США. В центре внимания будут заседание ЕЦБ, риторика ФРС, индексы ZEW и ВВП Китая.

🎥 Не упустите возможность присоединиться к нашему эфиру на YouTube с подробным анализом главных трендов! Начало в 11:00 мск.

Ваш финансовый компас на неделю:

🗓 Понедельник, 14.10.2024. В первый рабочий день новой недели основное внимание трейдеров будет приковано к выступлениям членов ЕЦБ и ФРС. В период европейской сессии выступит член правления ЕЦБ — Йоахим Нагель. Ранее его риторика была довольно мягкой, и он заявлял, что «открыт для обсуждения снижения ставок на октябрьском заседании». Если он не изменит свою позицию, то евро может оказаться под давлением.

В период американской сессии выступят члены ФРС Нил Кашкари и Кристофер Уоллер. Наверняка они прокомментируют последние данные по американской инфляции, которые оказались довольно противоречивыми из-за ускорения базовой и замедления общей инфляции.

( Читать дальше )

Мы живем в симуляции: РБК - не рано ли FED cнизил Ключ?

- 11 октября 2024, 16:02

- |

Тут РБК сегодня о том же в 2024-м году.

Валидный вопрос, посмотрим. В 2007-м после снижений на. 25% на каждом следующем заседании после первой на. 5%, потом в Январе 2008 надо было уже снижать до 2%. Поправьте меня если я ошибаюсь, там один шаг один был на 1.5%+.

Вчера прошёл аукцион 30-леток.

Самый верхний возврат дал 4.389%.

Неплохо.

Те кто участвовал, мои поздравления.

Сейчас держу руку на пульсе, и смотрю на 20-ку которую должны объявить 10.17.24.

Есть ощущение что тренд вверх в длинных бондах может продлиться.

Почему эти 'смешные' процентные изменения так важны, — обычно покупки на немаленькие суммы. А на длинных бондах изменение. 02% — это + или минус 10,000$ у тела твоего бонда. И потому что в гос бонды инвестируют консервативные покупатели, которые хотят 'мало и стабильно', то видеть такие изменения это чуть-чуть больно.

( Читать дальше )

Инфляция показала более высокие результаты, чем ожидалось, после значительного снижения ставки ФРС

- 11 октября 2024, 13:06

- |

Общий индекс потребительских цен также оказался выше ожиданий (+0,2% м/м против +0,1% м/м по сравнению с прогнозом), при этом в годовом исчислении индекс потребительских цен вырос на 2,4% (выше ожидаемых 2,3%, но это самый низкий показатель с февраля 2021 года)...

Общий индекс потребительских цен также оказался выше ожиданий (+0,2% м/м против +0,1% м/м по сравнению с прогнозом), при этом в годовом исчислении индекс потребительских цен вырос на 2,4% (выше ожидаемых 2,3%, но это самый низкий показатель с февраля 2021 года)...( Читать дальше )

Контроль утерян, остается сохранять мину при плохой игре.

- 11 октября 2024, 12:59

- |

Вчера вышел отчет по инфляции в США:

Индекс потребительских цен м/м прибавил 0,2% против прогноза 0,1%.

Базовый индекс потребительских цен м/м прибавил 0,3% против прогноза 0,2%.

Индекс потребительских цен г/г прибавил 2,4% против прогноза 2,3%.

Замедления инфляции нет, она стабильна.

Что то явно идет не по плану ФРС.

ФРС сообщает, что проблем с инфляцией больше нет и намекает, что не загарами долгожданный для рынков момент — включения печатного станка.

Основными драйверами снижения инфляции в последние месяцы были снижение цен на продукты питание и энергию. Оба фактора завязаны на цену нефти (цена транспортировки) и Газа (цена вырабатываемой энергии, отопления), оба развернули свое падение и бодро полезли вверх.

Драйвер замедления инфляции превращается в драйвер роста.

Понимают ли это в США, конечно да, дураки бы не залезли на вершину горы.

Почему же тогда ситуация на ближнем востоке накаляется? Это явно не выгодно США. Это риск ухода нефти к 100.

( Читать дальше )

У ФРС нет оснований для дальнейшего снижения ставки на 50 б п — стратеги, опрошенные CNBC

- 07 октября 2024, 17:18

- |

Нет оснований для дальнейшего снижения ставки Федеральной резервной системой на 50 базисных пунктов, сообщили CNBC опытные рыночные стратеги, заявив, что последние данные по занятости в США предполагают, что центральный банк, возможно, действовал поспешно.

Дэвид Рош, основатель и стратег Quantum Strategy, назвал решение ФРС в прошлом месяце снизить ключевую ставку по займам овернайт на полпроцентного пункта резким шагом.

Данные по занятости в несельскохозяйственном секторе, опубликованные в прошлую пятницу, показали, что работодатели добавили 254 000 рабочих мест в сентябре, что значительно превышает ожидаемые экономистами 150 000. Тем временем уровень безработицы снизился до 4,1%, снизившись на 0,1 процентного пункта.

Roche заявил, что из-за этих цифр “масштабное снижение процентной ставки ФРС выглядит глупо, популистски и панически”.

Ожидания трейдеров относительно значительного снижения процентной ставки в ноябре резко упали после выхода данных на прошлой неделе.

( Читать дальше )

ФРС не сдаётся: рынок РЕПО под давлением, но доллар укрепляется

- 07 октября 2024, 14:14

- |

ФРС продолжает придерживаться своей стратегии количественного ужесточения (QT) и пока не собирается останавливаться. При этом мы видим укрепление доллара и возросший спрос хедж-фондов на операции РЕПО. Несмотря на эти тенденции, кривая доходности остаётся неперевёрнутой, что может указывать на временную стабильность рынка.

Согласно последним данным, ФРС остаётся удовлетворённой уровнем резервов и стремится к тому, чтобы Федеральная ставка по фондам (EFFR) поднялась выше, прежде чем они примут решение о завершении QT. Это показывает, что они хотят убедиться в том, что рынок действительно «перегрелся», прежде чем начнут сворачивать ужесточение.

Активность на рынках РЕПО также не вызывает особого беспокойства у ФРС, несмотря на рост объёмов сделок со стороны хедж-фондов. Это привело к некоторой нестабильности в конце квартала, но в целом ФРС остаётся уверенной в том, что их постоянный инструмент РЕПО (SRF) работает эффективно.

Отдельно стоит отметить, что сокращение резервов не достигло критических уровней, и стресс на денежном рынке пока не проявился, согласно внутреннему мониторингу. Однако с точки зрения рынка облигаций, ожидается увеличение волатильности на фоне выступлений членов ФРС на этой неделе.

( Читать дальше )

Цирк от ФРС

- 04 октября 2024, 20:06

- |

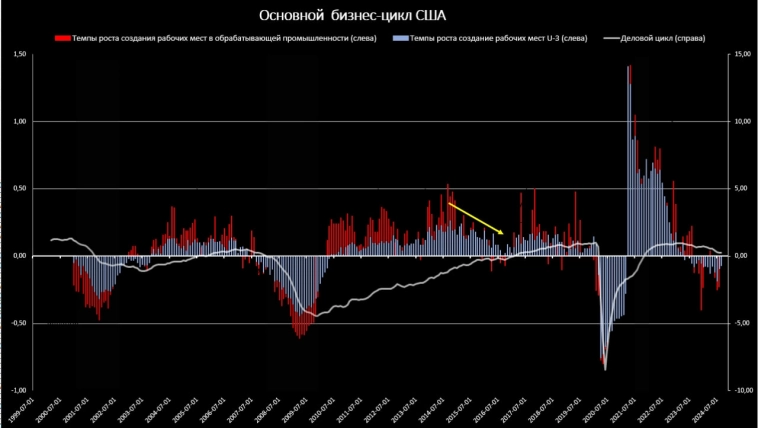

Несоответствия в данных просто вопиющие. Как отчеты по занятости могут говорить одно, а такие показатели, как ISM, NFIB и Beige Book ФРС, совсем другое? На бумаге рынок труда якобы цветет, но домохозяйства и статистика увольнений сигналят о надвигающемся торможении. И хотя снижение ставок на 50 базисных пунктов в ноябре не светит, прогноз на скромные 25 базисных пунктов остается.

Особенно забавно, что большую часть новых рабочих мест занимают низкооплачиваемые сектора: досуг и гостеприимство, образование, здравоохранение, госслужба. Это временные, менее надежные позиции, где полная занятость проседает уже восемь месяцев подряд. Реальная картина рынка труда гораздо более мрачная. Но ФРС научилось вешать лапшу..

Вопрос: И как долго потребители будут это терпеть? Когда 70% ВВП зависит от их расходов, любой сигнал о слабости может охладить их энтузиазм. Кто еще верим в мягкую посадку экономики? сегодня риски слишком велики. Ставки могут упасть до 3,25-3,5% к следующему лету, при этом ФРС убеждает нас в чуде…

( Читать дальше )

Федрезерв снижает ставку

- 01 октября 2024, 18:07

- |

Федеральная резервная система не определяет уровень процентных ставок самостоятельно. Вместо этого движение ставок зависит от психологии инвесторов, а ФРС подстраивается под текущую ситуацию. Снижение ставки, которое произошло 18 сентября, является лишь одним из примеров этого процесса.

Решение Федеральной резервной системы о снижении процентных ставок не было неожиданным для нас, так как мы, в Elliott Wave International, уже долгое время отслеживаем решения этой организации относительно процентных ставок.

Важно понимать, что Федеральная резервная система сама по себе не устанавливает процентные ставки. Вместо этого движение ставок контролируется психологией инвесторов, и Федеральная резервная система лишь следует за этим процессом.

Уже долгое время мы используем модель, которая опирается на социономический принцип. Она предполагает, что для прогнозирования действий Федеральной резервной системы США в отношении ставки по федеральным фондам можно использовать доходность краткосрочных казначейских ценных бумаг США.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал