ФОСАГРО

Disney продался Альтману, Трамп разрешит коноплю, Зверополис озверел

- 15 декабря 2025, 14:33

- |

💲 Доллар ₽80 (+4.5%, довольно резко отскочил после минимума)

💶 Евро 1.17 (+0.8%, полгода на месте)

🛢 Нефть $61 (-4%, внезапно упала)

🪙 Биток $90к (стоит на месте)

🇷🇺 Российский рынок – о чудо! – растёт вторую неделю подряд, хотя и всего лишь на 1%. Давненько такого не было! Лучший портфель – Золото Партии (+3.5%) и мы приближаемся к рублёвому максимуму двухмесячной давности (чуть выше 11 тысяч рублей за 1 грамм жёлтого металла). До конца года мне осталось докупить всего 2 грамма золота; как припадёт, возможно, возьму сразу оба. А самый плохой портфель – ожидаемо, Хулинформатика, которая упала на 2% благодаря лидерам отрасли: Циан -14% (там отсечка что ли? напомните), Позитив -2.5%, Аренадата -1.5% (второй исторический лоу подряд). А что порадовало? Серебро! +9.5%, добираем на Пенсию (хотя там не хватает денег на 1 лот; похоже, придётся докинуть ещё 10 тысяч от следующей недели). Магнит +5% (в кои-то веки!) и Х5 (+4%). Про золото (+3.5%) уже говорил, ну ещё НорНикель +2% добавил. Из аутсайдеров не забываем про Татнефть и Фосагро (по 2% потеряли).

( Читать дальше )

- комментировать

- 3.3К

- Комментарии ( 4 )

Россия нарастила долю в поставках азотных удобрений в США до 35%

- 15 декабря 2025, 12:25

- |

Россия заметно укрепила позиции на американском рынке азотных удобрений. По итогам 2025 года доля российских поставок в импорте США выросла до 35%. Это один из самых высоких показателей за последние годы и важный сигнал для всего глобального рынка минеральных удобрений.

Ключевая причина такого роста — сочетание ценовой конкурентоспособности и устойчивой логистики. Российские производители смогли предложить более выгодные условия на фоне роста себестоимости у части конкурентов из Европы и Ближнего Востока. Дополнительную роль сыграли ограничения на внутреннее производство удобрений в США из-за высоких цен на газ и экологических требований, которые делают импорт экономически оправданным даже при сохраняющихся политических рисках.

В 2026 году картина может быстро измениться. 13 декабря США объявили о снятии санкций с белорусского калия, а значит Беларускалий получит возможность вернуться на рынок США и нарастить поставки. Это усилит конкуренцию в импорте удобрений в целом и будет давить на цены, поэтому долю России удержать на нынешних 35% станет сложнее.

( Читать дальше )

🌾Цены на удобрения в ближайшие 3 года снизятся

- 15 декабря 2025, 10:20

- |

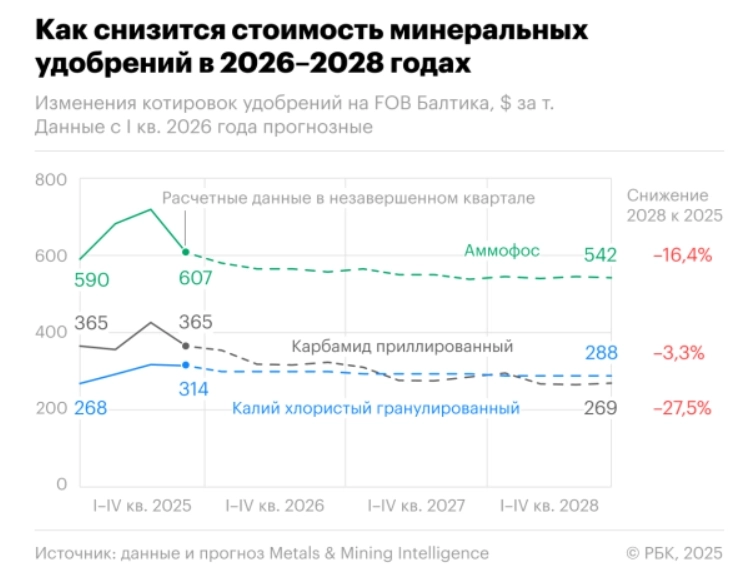

🔘Экспортные цены на удобрения в следующие три года снизятся, и коснется это всех основных видов сырья — приллированного карбамида, аммофоса (MAP) и хлористого калия, сообщает РБК со ссылкой на презентацию руководителя направления рынка удобрений Metals & Mining Intelligence (MMI) Максима Братчикова.

📉 Давление на котировки окажет снижение стоимости сырья, баланс между спросом и предложением на стороне покупателя, рост производственных мощностей, который создаст избыток продукции, а также снижение или стагнация цен на ключевые сельхозкультуры. При этом цены сохранят волатильность.

🔘С учетом роста уровня жизни в странах Юго-Восточной Азии и в Африке спрос будет расширяться опережающими темпами, и российские производители смогут найти свое место.

Пик цен на газ, с которыми полностью коррелирует стоимость удобрений, сошел на нет в 2025 году, и котировки вернулись к умеренным значениям. В случае, если никаких геополитических потрясений больше не будет, котировки останутся на этом уровне.

( Читать дальше )

Цены на удобрения в ближайшие 3 года снизятся — РБК со ссылкой на MMI

- 15 декабря 2025, 10:10

- |

Давление на котировки окажет снижение стоимости сырья, баланс между спросом и предложением на стороне покупателя, рост производственных мощностей, который создаст избыток продукции, а также снижение или стагнация цен на ключевые сельхозкультуры. При этом цены сохранят волатильность.

Эксперты:

- С учетом роста уровня жизни в странах Юго-Восточной Азии и в Африке спрос будет расширяться опережающими темпами, и российские производители смогут найти свое место

- Пик цен на газ, с которыми полностью коррелирует стоимость удобрений, сошел на нет в 2025 году, и котировки вернулись к умеренным значениям. В случае, если никаких геополитических потрясений больше не будет, котировки останутся на этом уровне

( Читать дальше )

Россия по итогам января—августа 2025 года стала крупнейшим поставщиком карбамида в США, нарастив экспорт на 31% г/г — до более чем 1,5 млн тонн — Ъ

- 15 декабря 2025, 07:56

- |

Россия по итогам января—августа 2025 года стала крупнейшим поставщиком карбамида в США, нарастив экспорт на 31% год к году — до более чем 1,5 млн тонн. Об этом говорится в материалах Центра ценовых индексов (ЦЦИ). Общий импорт карбамида в США за этот период увеличился лишь на 3%, что позволило РФ довести свою долю до 35%.

Ближайшие конкуренты заметно отстают: доля Катара составила 19%, Алжира — 10%. В ЦЦИ объясняют успех российских поставщиков тем, что РФ не подпала под повышенные импортные пошлины в 15–30%, введенные США в апреле 2025 года в отношении ключевых экспортеров азотных удобрений.

Дополнительным фактором стала переориентация российских производителей после сокращения экспорта в Европу, на которую ранее приходилось около 15% поставок. США в этих условиях стали одним из наиболее перспективных рынков сбыта.

Европейский рынок, по данным ЦЦИ, в 2025 году столкнулся с выраженным дефицитом импорта азотных удобрений. Перед введением дополнительных пошлин на российскую продукцию с 1 июля 2025 года ЕС в июне увеличил закупки на 26%, до 275 тыс.

( Читать дальше )

📰"ФосАгро" Проведение заседания совета директоров и его повестка дня

- 12 декабря 2025, 17:34

- |

2.1. Дата принятия председателем совета директоров (наблюдательного совета) эмитента решения о проведении заседания совета директоров (наблюдательного совета) эмитента или дата принятия иного решения, которое в соответствии с уставом эмитента, его внутренними документами или обычаями делового оборота является основанием для проведения заседания совета директоров (наблюдательного совета) эмитента: 12 декабря 2025 г....

( Читать дальше )

Фосагро: на волне роста цен на удобрения

- 12 декабря 2025, 01:56

- |

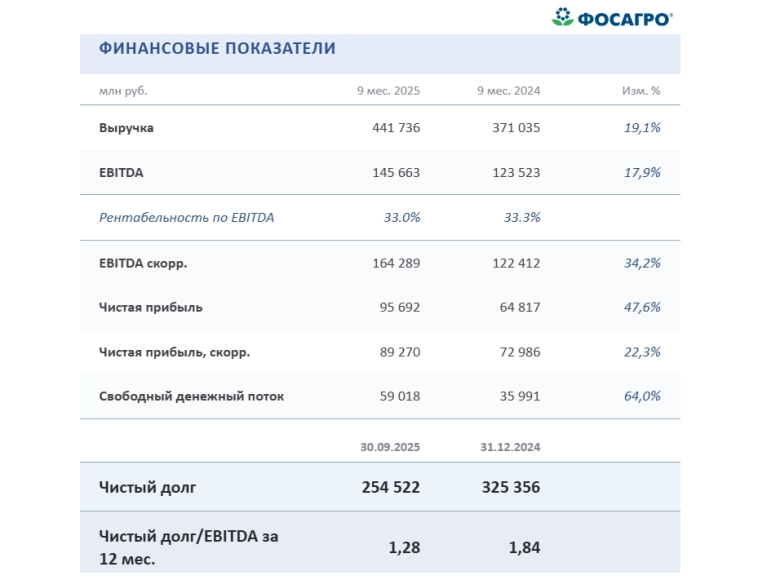

📈 Выручка компании с января по сентябрь выросла на +19,1% (г/г) до 441,7 млрд руб., обновив исторический максимум в ltm-выражении. Такой результат обусловлен ростом цен, в сочетании с увеличением производства удобрений.

Не перестаю из года в год говорить, что компания продолжает оставаться растущей, и в отчётном периоде производство агрохимической продукции увеличилось на +4,3% (г/г) до 9,1 млн тонн:

( Читать дальше )

ФосАгро и Полюс в аутсайдерах роста, покупаю

- 10 декабря 2025, 16:24

- |

💼Пополнения:

+💧 10000₽

+ $PHOR 🌾 — 1 шт.

+ $PLZL ⛏ — 1 шт.

🗣️Эти две бумаги в последнее время чувствуют себя хуже рынка. ФосАгро корректируется, а Полюс стоит на месте. Считаю, что это хорошее время начинать подбирать эти компании. Особенно, если смотреть на другие акции в моём портфеле, которые дали от 5 до 15% роста за последний месяц.

Сейчас можно сосредоточиться на нынешних аутсайдерах и уравновесить их долю в портфеле. В ФосАгро на данный момент доля около 5%, а в Полюсе чуть больше 1%.

Мой инвест портфель: t.me/liqviid

Разбор эмитента: ФосАгро

- 09 декабря 2025, 07:42

- |

ФосАгро — крупнейший поставщик всех видов удобрений в России и один из заметных игроков в мире. Компания вертикально интегрирована: от добычи фосфатного сырья до упаковки и доставки конечному покупателю. Такой подход позволяет ей контролировать почти всё от состава продукции до себестоимости. В итоге 80–95% нужных компонентов ФосАгро производит сама.

Производственные площадки разбросаны по Мурманской, Вологодской, Саратовской и Ленинградской областям. А вот покупатели живут не только в России: экспорт для компании играет ключевую роль.

Акции торгуются на Московской бирже под тикером PHOR, входят в шесть индексов, включая флагманский IMOEX, в котором имеют удельный вес 0,7%.

💰Дивиденды

У ФосАгро одна из самых «интеллектуальных» дивидендных политик среди российских промышленных компаний. Размер дивидендов зависит от показателя Чистый долг/EBITDA: если показатель <1, то на дивиденды уходит 75% и выше свободного денежного потока. Чем выше долг, тем меньше выплаты. Минимальная размер составляет 50% скорректированной чистой прибыли, но совет директоров регулярно предлагает разные варианты, вплоть до полного отказа от распределения. Это делает дивидендный поток не самым предсказуемым.

( Читать дальше )

📰"ФосАгро" Совершение подконтрольной эмитенту организацией существенной сделки

- 08 декабря 2025, 17:59

- |

2.1. Лицо, которое совершило существенную сделку (эмитент; подконтрольная эмитенту организация, имеющая для него существенное значение): подконтрольная эмитенту организация, имеющая для него существенное значение.

2.2....

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал