Управление Капиталом

Как пережить черного лебедя занимаясь системными спекуляциями.

- 21 октября 2022, 13:07

- |

В предыдущей публикации мы выяснили, что для того чтобы жить с рынка среднестатистическому трейдеру с депозитом 100к, надо

открыть ИИС,

положить на него 100к

зарабатывать не меньше 11.5% каждый месяц или 2.54% каждую неделю, реинвестируя всю прибыль.

Когда образовался капитал в 5млн. можно начинать жить с рынка, но 5 млн. это уже капитал который потерять не хочется, а потерять его очень легко, т.к. системные спекуляции это высокий риск, особенно, если система допускает перенос позиций через ночь. В одну из таких ночей может случиться 3 марта 2014, 9 апреля 2018 и даже 24 февраля 2022 и тогда можно не только потерять все, но и остаться должным брокеру.

Как же пережить черного лебедя ?

Есть простое решение:

Берем деньги, делим на 2 равных части.

1 часть надежно прячем, можно под подушку, можно на депозит, но лучше к жене, маме, детям, чтобы если все таки будет задолженность он остался.

( Читать дальше )

Куда вложить миллион долларов во время войны?

- 05 октября 2022, 12:22

- |

Когда все рынки летят в труху, когда рушится мировая финансовая система, когда растут риски 3-й мировой войны, особенно актуальным остается вопрос: как сохранить капитал? Конечно, если от него еще что-то осталось… Давайте поразмышляем, куда можно инвестировать деньги в смутные времена, когда не осталось за Земле «островков стабильности» и «тихой гавани», чтобы не только сберечь, но и приумножить капитал.

- Акции. Фондовые рынки все глубже погружаются в стагфляционный кризис. С одной стороны мы имеем, ужесточение монетарной политики мировых центральных банков и рост процентных ставок, с другой стороны инфляционный шок с энергетическим кризисом. Акции США и Европы сейчас не самые лучшие инструменты, чтобы переждать бурю, им еще падать и падать. Российские акции конечно сильно упали, но на фоне эскалации войны с Украиной бурного роста пока от них ждать тоже не приходится.

- Облигации. Ныне мировая экономика погружается еще и в долговой кризис, что сильно ударит по долговым инструментам, таким как облигации. За последние годы сильно увеличилась долговая масса в мировой системе, пока ставки были низкие, эти долги можно было легко обслуживать и рефинансировать. Но сейчас из-за роста ставок в мире бонды ждут непростые времена и нас ждет рост количества дефолтов компаний, банков и целых стран.

( Читать дальше )

Запас финансовой прочности и итоги августа 2022

- 01 сентября 2022, 00:23

- |

Итоги июля 2022 по портфелю: +1,61%.

Мне нравятся упражнения, которые задает Смарт-лаб. Рассуждать о деньгах и рефлексировать полезно и забавно. Можно с серьезным выражением лица размышлять о причинах падения или роста отдельных акций и не вспоминать о движении хаоса. 🤣

Общие итоги с года начала ведения блога на Смарт-лабе:

Целевая минимальная доходность на 2022 год была мною установлена в конце 2021 в размере 6,08% годовых. Тогда еще не было инфляции и потому очень невысокая планка. Сейчас я близок к выполнению плана. Хорошо! Вообще неплохо, что в этот сложный год получается безубыток. Я уж думал, что моя серия безубытков, длящаяся с 2009 года прервется.

Прикинул запас финансовой прочности. Я могу получить убыток, если ММВБ опустится ниже 1800, т.е. примерно на 25% от текущего уровня.

Изменение состава портфеля с начала года:

( Читать дальше )

Зарабатываем краткосрочными сделками на российском рынке акций

- 26 мая 2022, 11:06

- |

Привет!

Познакомиться с моей стратегий и работой можно здесь.

Прямо сейчас я ищу клиентов из числа нерезидентов РФ, что оказалось весьма затруднительно. Поэтому в процессе нетворкинга с новыми знакомыми из LinkedIn я решил из любопытства потестировать свою стратегию на российском рынке акций.

( Читать дальше )

самое страшное еще впереди... март... упадет ртс

- 08 марта 2022, 23:07

- |

Для тех кто еще не в танке или танк еще не сгорел

Не думайте о политике, не надейтесь на радужные прогнозы, не верьте обещаниям … срочно продавайте портфели автоследования и пр. мусор (все взвесив сперва)...Для примера портфель из финама NZT USA…

Конкретно по этому портфелю плюс, за счет роста доллара, а по факту убыток, за счет управления.

Почему 15 марта упадет в унитаз индекс РТС? ответ этом в видео, все сходится, также смотри прогноз по индексу ртс на март на моем канале t.me/bancaasia

Как заработать на курсах и волатильности по нефти?

( Читать дальше )

Как вы регулируете загрузку ГО при сильном росте волатильности?

- 22 февраля 2022, 20:29

- |

У меня в феврале стала слишком сильно раскачиваться система на портфеле фьючерсов на акции. Опасаюсь опрокинуться, поэтому беспокоюсь. Понимаю, что стоит сократить загрузку ГО со 100% до меньших величин.

Но возникают вопросы:

1. Что должно служить сигналом для снижения загрузки ГО?

2. До каких величин его сокращать?

3. Когда возвращаться к обычному режиму загрузки ГО?

Ну и какие ещё есть соображения на этот счёт?

"Надейся на лучшее, готовься к худшему"

- 26 декабря 2021, 09:27

- |

Мне нравиться трактатный подход автора к обзору всех доступных способов по управлению рисками. Это книга не для тех кто ищет «граали», а скорее всего для тех кто уже нашел. По моему мнению, это тот, кто выработал несколько работающих стратегии (правил). Знает процент прибыльных сделок соотношение прибыль/убыток. И самое главное, доверяет своим стратегиям настолько, что может контролировать и повышать риск.

Книгу прочитал первый раз наверное в году 2008м. Скажу откровенно, тогда мало чего понял (наверное искал «граали»). Запомнил только фразу, которую вынес в заглавии. Сейчас же, прочитав и переосмыслив, я понял посыл автора. Трейдинг это, скорее бокс, чем головоломка. Успех зависит от вашей личной способности держать удары. А удар вы обязательно пропустите, как в боксе…

Наверно лучшая книга для знакомства детей с деньгами

- 29 ноября 2021, 11:17

- |

Заблуждение трейдера

- 25 октября 2021, 21:21

- |

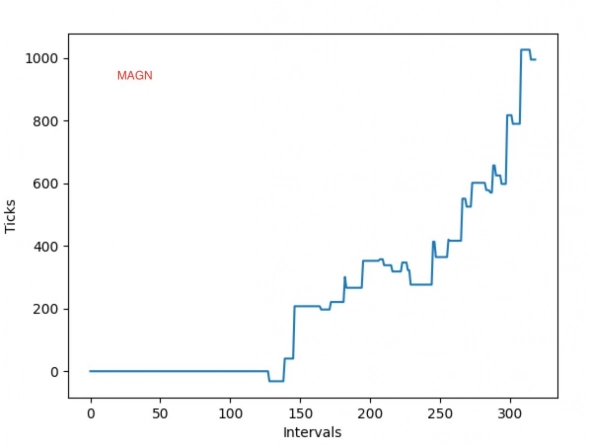

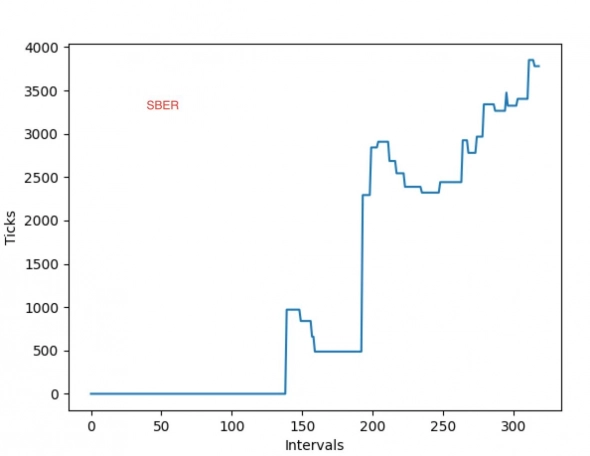

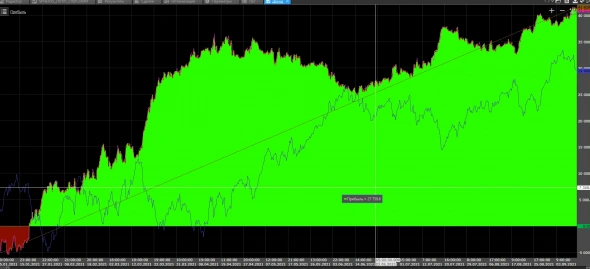

Покажу на примере как управление капиталом выпрямляет даже самую плохую стратегию и показывает что точки входа и стратегии это все туфта которая втюхивают трейдерам.

РТС с начала года торгуем в шорт, а он весь год рос, добавляем управление капиталом и упс .

Какой вывод с этой картинки можно сделать, стратегия сливает безбожно, так как торгуется в шорт а рынок растет, вот только правильная математическая фишка ее вытягивает в жесткий плюс. Какой вывод сделает разумный человек, а нужно гадать куда пойдет рынок, а нужно искать супер пупер точки входа? Может все таки задуматься где грааль зарыт)))))

ах да математика работает везде на любом рынке, неумолима стремится к плюсу всегда.

вот картинка с жестким управлением капиталом это же го графика, обратите внимание на доход и подумайте стоило ли 10 лет в поиске стратегий и точки входа))) чтоб достигнуть такую прибыль.

ах да сами вы не поймете, если повезет лет 10 в этом направление))) капать) удачи

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал