Уоррен Баффет

Как выглядел бы портфель Уоррена Баффета в России. Эксперимент

- 18 ноября 2022, 12:10

- |

Уоррен Баффет — легендарный инвестор, сколотивший состояние на фондовом рынке. Его компания Berkshire Hathaway входит в первую десятку самых крупных по капитализации в США. Мы решили пересобрать портфель инвестора на российский лад, выбрав акции с нашего рынка.

Как выбираем

Согласно последнему отчету по форме 13F за III квартал 2022 г., в портфеле легенды было 50 наименований американских компаний. Иностранные и частные компании здесь не учтены, также портфель мог поменяться после отчетного период из-за 45-дневной задержки публикации формы.

Для нашего эксперимента мы возьмем бумаги, чья доля превышает 0,5%. Далее найдем максимально близкий и ликвидный аналог на российском рынке акций. Так мы получим «портфель Баффета по-русски» и посмотрим на его доходность.

На поиски

( Читать дальше )

- комментировать

- 5.7К | ★4

- Комментарии ( 14 )

Почему круг компетенций важен?

- 15 ноября 2022, 19:35

- |

«Для большинства людей при инвестировании важно не то, насколько много они знают, а то, насколько реалистично они определяют то, чего они не знают».

Уоррен Баффет.

Уоррен Баффет часто говорит о важности круга компетенций. Что это и почему он важен? Мы уже обсуждали важность оказаться на правильной стороне сделки. Круг компетенций — это то, что позволит вам там оказаться. Круг компетенций — это не что иное как ваша специализация как инвестора. То, в чем вы сильны и где можете быть лучше других.

Например, для меня есть несколько аспектов специализации:

Географическая — я хорошо понимаю (вследствие опыта) бизнес многих российских компаний, но не имею никаких знаний о компаниях других рынков. Знание, что Apple производит афоны не делает меня знатоком их бизнеса.

Отраслевая — добывающие отрасли и банковский бизнес для меня понятны и понятны их перспективы. Аналогичного понимания по бизнесу технологическому (Яндекс) или венчурному (АФК Система) у меня нет. Хотя я довольно успешно инвестировал в Систему, но это была сделка из разряда особых ситуаций (о них речь пойдет дальше).

( Читать дальше )

Как Уоррен Баффет описывает действительно великий бизнес

- 06 октября 2022, 10:06

- |

Давайте посмотрим, какие виды бизнеса нас заводят. И раз уж мы об этом заговорили, то также обсудим, чего мы хотим избежать.

Чарли Мангер и я ищем компании, у которых есть:

- бизнес, который мы понимаем;

- благоприятная долгосрочная перспектива;

- профессиональное и заслуживающее доверия руководство;

- разумная цена.

Если все факторы соответствуют, то мы стремимся купить весь бизнес или по крайней мере 80%, если менеджмент является нашим партнером. Однако, когда контрольный пакет качественного бизнеса недоступен, мы с удовольствием просто покупаем его часть.

По-настоящему великий бизнес должен иметь прочный «ров» (конкурентное преимущество), который защищает вложенный капитал. Динамика капитализма гарантирует, что конкуренты будут неоднократно штурмовать любой бизнес приносящий высокую прибыль. Поэтому компания должна иметь непреодолимый барьер — являться недорогим производителем (GEICO, Costco) или обладать мощным мировым брендом (Coca-Cola, Gillette, American Express). История бизнеса полна примеров компаний, чьи рвы оказались иллюзорными и вскоре были пересечены конкурентами.

( Читать дальше )

День в истории: Уоррену Баффету исполнилось 92 года.

- 30 августа 2022, 20:23

- |

По мотивам предыдущей публикации...

Уоррен Баффет отпраздновал свой 92-й день рождения во вторник, 30 августа.

Инвестор боится ежегодного события, так как ненавидит стареть и не заботится о подарках.

Баффет стремится приумножить свое состояние и собрать хороших друзей, как снежный ком, катящийся с горки.

Уоррен Баффет, которому во вторник исполнилось 92 года, каждый год боится своего дня рождения. Тем не менее, легендарный сборщик акций и генеральный директор Berkshire Hathaway знает, что пути назад нет, поэтому он сосредотачивается на том, чтобы максимально использовать оставшееся время.

Невероятно богатый, но известный своей бережливостью инвестор наслаждается потоком поздравительных открыток, подарков и писем, которые каждый год обрушиваются на штаб-квартиру Berkshire, но он никогда не приходит в восторг от этого события!

«Баффет был далеко не пресыщен, но мультимиллиардера — того, кто не хотел быть на год старше и не заботился о своем имуществе, — подарком на день рождения было трудно удивить», — пишет Алиса Шредер в книге «Снежный ком: Уоррен Баффет и Дело жизни» (ориг. «The Snowball: Warren Buffett and the Business of Life»).

( Читать дальше )

4 акции Уоррена Баффета во время высокой инфляции

- 16 августа 2022, 18:11

- |

В июле рост потребительских цен в США хоть и замедлился, но уровень в 8,5% все еще близок к рекордным значениям.

Высокая инфляция имеет негативные последствия для денежных сбережений. К счастью, у легендарного инвестора Уоррена Баффета есть несколько советов о том, что покупать, когда потребительские цены растут.

В письме акционерам от 1981 года Баффет выделил две черты бизнеса, на которые инвесторам следует обращать внимание, пытаясь противостоять высокой инфляции:

1) способность легко повышать цены;

2) способность расширять бизнес без необходимости чрезмерных капиталовложений.

Вот четыре компании из портфеля Berkshire, которые обладают нужными характеристиками:

( Читать дальше )

Уорен Бафет Застрял.

- 14 июня 2022, 15:25

- |

Хотя значение берется из «Hold Price» а это «Цена удержания» — это последняя известная цена, по которой инвестор все еще держал ценную бумагу. Это цена закрытия ценной бумаги на дату портфеля (конец квартала). Это значение предоставляется только в том случае, если ценная бумага принадлежит как минимум двум инвесторам. В случае отличия отчетных дат рассчитывается средневзвешенная цена.

( Читать дальше )

Как Баффет использовал наличные деньги American Express, чтобы увеличить свою долю

- 08 июня 2022, 23:01

- |

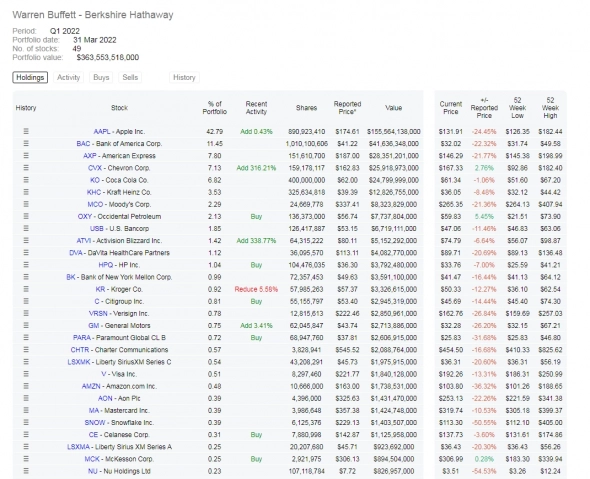

Согласно последнему отчету 13F Berkshire Hathaway ( BRK.A ) ( BRK.B ) на конец марта 2022 года конгломерату принадлежало чуть более 150 миллионов акций группы финансовых услуг American Express Co. ( AXP ). Позиция стоила около 28 миллиардов долларов, что составляет 7,8% портфеля акций.

В конце марта портфель акций Berkshire в США оценивался в 363 миллиарда долларов, исключая денежные средства и международные пакеты акций.

Этот холдинг является фантастическим примером того, как долгосрочный инвестиционный менталитет Уоррена Баффета и разумная политика распределения капитала сменяющими друг друга управленческими командами (в American Express) создали огромное богатство для инвесторов Berkshire.

Долгосрочный холдинг

Удивительно, но Оракул из Омахи не купил ни одной акции American Express с конца 1990-х годов. На тот момент компании принадлежало немногим более 10% группы финансовых услуг. Однако доля владения превысила 20%, поскольку компания неуклонно выкупала собственные акции.

( Читать дальше )

Не хуже, чем у Баффета. Неочевидные акции для вашего портфеля

- 01 июня 2022, 13:29

- |

Пока другие не видят

Акции Berkshire Hathaway, управляемой Баффетом, с начала года прибавляют 5% — против минус 13% в индексе S&P 500. Последние отчеты по портфелю показывают, что базовая стратегия миллиардера не поменялась: он покупает как растущие, так и падающие бумаги — если они достаточно дешевы.

На слуху в основном самые успешные бумаги, купленные Баффетом. В их числе производитель ноутбуков HP (+3% с начала года), разработчик игр Activision Blizzard (+16%), нефтяной мэйджор Chevron (+47%) и пионер сланцевой добычи Occidental (+124%).

Кроме того, что эти акции держатся лучше рынка либо показывают мощный растущий тренд, их объединяет то, что еще несколько месяцев назад они были вне фокуса рынка. В этом и есть мастерство Баффета: покупать фишки, которые остальным инвесторам до этого момента были не особо интересны.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал