Торговые стратегии

ЛУЧШИЕ СТРАТЕГИИ ТЕХНИЧЕСКОГО АНАЛИЗА РЫНКА

- 30 апреля 2022, 11:13

- |

- комментировать

- 352

- Комментарии ( 0 )

Констатируем факт

- 09 марта 2022, 11:46

- |

Я не знаю как выглядит настоящий Грааль, но пару слов о стратегиях могу сказать, на чем они основываются, в чем фишка:

Моя торговая стратегия направлена на поиск и выявление дисбаланса между внутренней стоимостью и текущей рыночной ценой базового актива, фокус направлен на инвестирование с разумными ожиданиями по доходности выше среднего и управления рисками на основе временных рядов. Доходность значительно превышает рыночные бенчмарки.

Кто знает кто еще пытался решить эту проблему, когда в какой стране это было — плюс в карму)

Моделирование стратегий на Python. С чего начинать.

- 11 февраля 2022, 19:13

- |

Итак, чтобы начать работать с Python, надо установить среду Python. Для совсем начинающих я рекомендую Anaconda. В Anaconda все в одном флаконе — большинство необходимых модулей, среды разработки, документация — вам ни с чем не придется заморачиваться, сиди работай и ни о чем не беспокойся. Из сред разработки я предпочитаю Spyder — он уже изначально входит в комплект поставки Anaconda, и вам опять ни о чем беспокоиться не надо. Многие предпочитают другие среды разработки, но это их выбор.

Более продвинутые могут установить Miniconda, что я и делаю на данном этапе. Начинать и даже продолжать со среды Python я бы не советовал, но это, опять таки, мое личное мнение. Можно я больше не буду после каждой фразы писать ИМХО — ИМХО, это очевидно, а чье же еще это мнение.)

( Читать дальше )

Выбор оптимальной ТС

- 20 января 2022, 08:06

- |

Встречал у разных авторов на СЛ утверждение, что найти оптимальную (наилучшую) ТС невозможно — поэтому лучше использовать портфель субоптимальных систем.

Но чтобы искать оптимальную систему и сделать вывод, что она никак не находится, нужно понимать, что именно ты ищешь.

Отсюда вопросы:

Если перед нами несколько систем, как понять, какая из них оптимальная или ближе к оптимальной, чем другие?

Через какой один параметр можно оценить все их сильные и слабые стороны, чтобы понять — «вот оно»?

И если мы пришли к выводу, что оптимальную систему найти нельзя — то ведь даже этот вывод мы делаем на основании того, что некий параметр в рамках одной системы достичь невозможно.

Соответственно, какой это параметр?

Полезные уроки из «стратегии черепах»

- 05 января 2022, 18:44

- |

Наверное, найдется не так много трейдеров, кто никогда на слышал про «стратегию черепах». В сети можно найти много информации с детализированным описанием этой ТС и каждый сам для себя может решить, брать ее на вооружение или нет. Однако, самое интересное на мой взгляд, заключается не в самой стратегии, а в том, как и для кого она была разработана!

Итак, стратегия родилась в споре между знаменитым инвестором Ричардом Денисом и другим известным трейдером — Вильямом Экхартом. Ричард утверждал, что можно обучить успешному трейдингу любого человека, если снабдить его четким алгоритмом действий и натренировать на правильное принятие решений, в то время как Вильям утверждал обратное. В результате, Ричард доказал свою правоту тем, что набрал группу учеников, никогда ранее не сталкивавшихся с трейдингом и добился того, что каждый из них смог заработать внушительную сумму на биржевых торгах. Стратегия, разработанная для этой группы людей и была названа «черепашьей», так как спор был заключен на черепашьей ферме. По сути, главный вывод который можно сделать из этого эксперимента —

( Читать дальше )

Усреднение или пирамидинг? Какая стратегия прибыльнее? Robot-Scalper.ru

- 20 декабря 2021, 17:13

- |

Что выгоднее торговать, усреднение или пирамидинг?

Пирамидинг, это увеличение объемов текущей позиции по мере того как цена движется в нашу сторону. То есть, если мы торгуем от лонга и цена растет, то по мере роста цены мы будем ещё докупать актив. В конце трендового движения мы зафиксируем прибыль. Каким образом будем определять окончание растущего тренда пока что вопрос остается открытым. Самое простое, что приходит на ум, это следящий тейк (трейл).

На растущем рынке эта стратегия должна показывать прекрасную доходность, при минимальных рисках.

( Читать дальше )

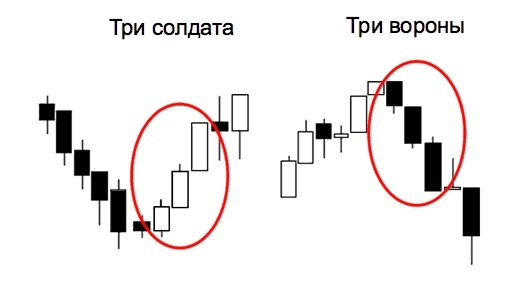

Палю грааль! Часть 1. Паттерны: 3 белых солдата и 3 офицера.

- 09 декабря 2021, 15:46

- |

Ответ: Да, но не все. И не всегда ))

Попробуем на элементарных примерах разобрать и понять паттерны.

Паттерны в трейдинге, это свечные формации — совокупность нескольких японских свечей определенного вида.

Например, возьмем самые простые для восприятия паттерны с названиями «Три белых солдата» и «Три черных вороны».

Из названий понятно что речь идет о трех свечах. Уточняем, о трех подряд последних свечах.

Если указан цвет белый, это растущие свечи (цена актива растет). Если черный, то падающие (цена снижается).

( Читать дальше )

Оптимизация робастного. Без WFT.

- 07 сентября 2021, 14:34

- |

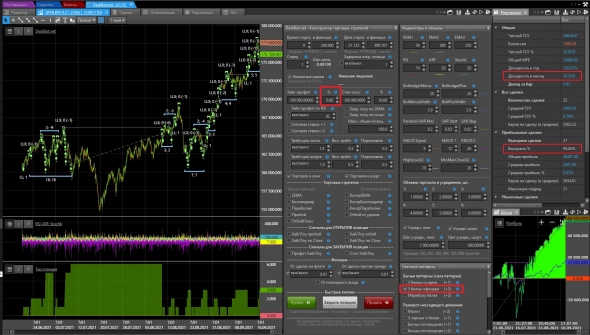

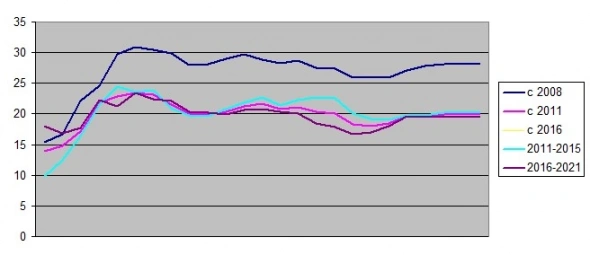

Y годовая доходность, X значение параметра. Видно что зона оптимума широкая и понятная, надо скорее перелезть через оптимум на плато чем не долезть. Причем оптимум был найден одним! простым прогоном брута на всей истории и оценкой еквити/прибылей за периоды. Картинка с оптимизацией по периодам для перфекционизма. Когда в стратегии есть идея (не натянуть индик на ценовой ряд и подгонять период) получается как то так.

Нужен тут отдельный WFT? При устойчивости по периодам незачем.

Имхо.

Остальные посты в моем телеграм канале. Но я его еще не завел, так что пока так.

Снова о корреляциях

- 03 сентября 2021, 10:31

- |

Берём временной ряд цен на активы с низкой корреляцией. Они двигаются вверх-вниз.

Их отслеживает индикатор (любой, в данном случае это не важно). Время от времени индикатор, на основании движения цены, выдаёт сигналы вверх-вниз.

И иногда бывает так, что по этому индикатору все или почти все низкокоррелированные временные ряды встают в одну сторону (совпадение или проявление той самой связанности, которая не до конца устранена?)

Как называется этот резонанс? Будет ли он происходить, если вместо низкой корреляции поставить 0 (нулевую)?

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал