Товарные рынки

Как американские элеваторы зарабатывают $3 млн в год на фьючерсах CBOT

- 21 ноября 2025, 10:05

- |

Изначально производные инструменты создавались не для спекуляций, а для самой приземлённой задачи — хеджировать производителей и потребителей сырья. В США эта логика сохранилась. Там фьючерсы не «ставка на направление», а рабочий инструмент реального бизнеса.

Классический пример — зерновые элеваторы, которые принимают урожай от фермеров и хеджируя его на CBOT стабильно превращают оборот в прибыль.

Как формируется ценаВся система привязана к бирже:

Цена фермеру = фьючерс CBOT – локальный базис.

Базис — это рыночная скидка конкретного региона (например, –50 центов по кукурузе). Она одинакова для всех: фермер, элеватор, трейдер — все её видят и принимают. Элеватор не может «забрать весь базис», иначе фермер просто увезёт зерно к соседям.

Где появляется прибыльЗаработок начинается после покупки.

Элеватор сразу хеджирует покупку продажей фьючерса, фиксируя цену и убирая рыночный риск. Дальше он:

сушит и сортирует зерно,

( Читать дальше )

- комментировать

- 236

- Комментарии ( 0 )

Инвестидеи: Август–сентябрь: золото и нефть в плюс, теперь очередь за медью

- 07 октября 2025, 19:06

- |

Всем читателям, хорошего и уютного вечера!

С наступлением первых осенних холодов — пора повысить градус в нашем финансовом цеху и отчитаться по лучшим идеям за крайние месяцы, а также поделиться соображениями по новым активам с хорошим потенциалом роста на октябрь!

Как и обещали начнем с уже сработавших идей и подведем итоги августа и сентября — как отработали думки по золоту и нефти.

📌 Где публиковали:

• Золото — блог Smart-Lab (13.08; цель достигнута 22.08): https://smart-lab.ru/blog/1195834.php

• Нефть Brent — видео в Telegram Neomarkets (09.09): https://t.me/neomarkets_kz/2839

Золото (#XAUUSD)

· Вход: 3329 → цель: 3490 → +161 $/унция

· Объём: 0.1 лота (10 унций)

· Прибыль: $1,610 → +161% к депозиту $1,000

Нефть Brent (#BRNUSD)

· Вход: 68.16 → 64.11 → +$4.05/баррель

· Объём: 0.1 лота (100 баррелей)

· Прибыль: $405 → +40.5% к депозиту $1,000

✅ Две идеи подряд — обе в плюс. Системный подход и дисциплина работают даже в турбулентные месяцы.

( Читать дальше )

Нормально, у нас все нормально...

- 06 октября 2025, 11:33

- |

Открыл сегодня дневки по российским акциям — просто проверить, не появилось ли где-то живого движения: отскок, внятная формация, удержание уровня. Пролистал — понял, что ничего не пропустил. Инвесторам сейчас тяжело, их боль читается с графиков…

Кто дает импульс рынку? Это проп-компании: большие плечи, мгновенная реакция на новости, резкие влеты и такие же резкие закрытия «друг об друга». По структуре оборотов на отчетах видно, что именно они в основном и двигают рынок. Классического инвестпотока почти нет: иностранцы ушли — вместе с ними ушла и часть ликвидности.

Общий фон для рынка печальный: налоги, санкционные ограничения, истории с перераспределением активов — все это не про приток долгих денег. Рассказам про «вот-вот вернутся инвестиции» верится с трудом. Логичнее дождаться фазы нормализации и уже присоединяться к формирующемуся тренду, а не ловить «дно». Из той самой шутки: «Где заходил?» — «На дне». — «На каком?» — «На первом».

( Читать дальше )

Петербургская биржа рассчитывает на рост объема торгов газом в 2025 году

- 01 июля 2025, 08:51

- |

Артемьев: объем торгов газом на бирже в 2025 году вырастет до 14-15 миллиардов кубометров

Петербургская биржа рассчитывает, что в 2025 году объем торгов газом на ней вырастет до 14-15 миллиардов кубометров (в 2024 году — 9,18 миллиарда кубометров), рассказал в интервью РИА Новости президент торговой площадки Игорь Артемьев.

«По итогам 2025 года мы рассчитываем на объем торгов 14-15 миллиардов кубометров газа», — сказал он, добавив, что в первом полугодии на бирже было реализовано 7 миллиардов кубометров — на 45% выше показателя 2024 года.

В 2024 году объем торгов газом на бирже снизился на 4,4% — до 9,18 миллиарда кубометров. Таким образом, показатель к концу текущего года может вырасти на 66,7%. Артемьев ранее не раз отмечал причины, которые тормозят развитие биржевых торгов газом. В 2023 году он заявил, что корректировка НДПИ на газ, которая дифференцировала ставку налога в зависимости от конечного потребителя, привела к снижению объема торгов газом на бирже. Также развитие торгов тормозит и сопротивление компаний-производителей, говорил он.

( Читать дальше )

Мосбиржа: инвесторы переключились с валютных фьючерсов на товарные — РБК Инвестиции

- 02 сентября 2024, 10:14

- |

«Мы наблюдаем значительный интерес именно к товарным инструментам, что связано с ростом цен на сырьевые товары и увеличением волатильности на рынках», — отметила управляющий директор по рынку деривативов Мосбиржи Мария Патрикеева.Ежедневный объем фьючерса на природный газ (NG) в прошлом году составлял ₽30 млрд, а в 2024 году значение увеличилось почти в два раза — до ₽54 млрд.

В 2023 году абсолютным лидером по среднедневному объему торгов был фьючерс на доллар (Si), на торги им ежедневно приходилось порядка ₽115 млрд (сейчас — Р78 млрд).

В 2024 году торговая площадка запустила 22 новых инструмента на срочном рынке, их общее число достигло 230.

( Читать дальше )

Какао бобы! История повторяется... Всегда...

- 06 мая 2024, 12:55

- |

Если вы читаете новостные ленты посвященные инвестициям, то наверняка вам попадались не так давно статьи про рост фьючерсов на какао бобы. А в последние пару недель их стремительное падение. Действительно, с начала года стоимость фьючерсов вырастала почти на 180%, а со своего максимума потеряла уже больше 30%. Фьючерс на какао бобы достаточно волатильный контракт, но такой резкий рост встречался в истории редко. Однако, встречался: в средине 70-х, вначале 2000-х и вот сейчас. Я не слежу и тем более не торгую контрактами на сельхозпродукцию. Но решил я написать про них, потому что вспомнил отличную статью Адама Смита (который Джордж Гудман): «ТАЙМИНГ» и смена направления: игра в какао. Она размещена на реплики моего старого сайта.

Уверен, что прочитав её, вы с одной стороны ещё раз убедитесь в банальности — что история повторяется, но в то же время получите массу удовольствия, так как статья написана с юмором.

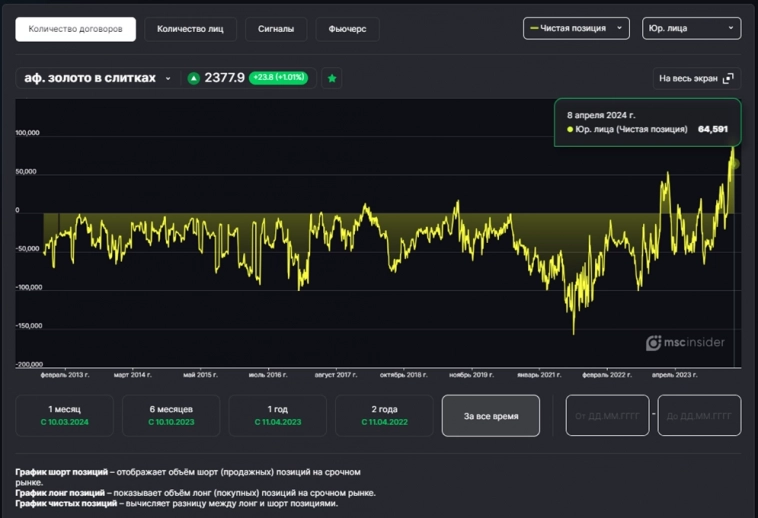

ЗОЛОТО: Поведенческий анализ. Юридические лица vs Физические лица.

- 10 апреля 2024, 19:29

- |

Я анализирую открытый интерес игроков на срочном рынке МосБиржи и сегодня хотел бы разобрать с вами золото. Сейчас мне кажется что оно в тренде и возможно многим будет интересно что делают физические, а что юридические лица на срочном рынке.

Для этого включаем чистые позиции (лонг минус шорт) для юридических лиц и физических лиц и смотрим результаты:

1) График чистых позиций юридических лиц по фьючерсу аф. золото в слитках 8ого апреля 2024

2) График физических лиц по фьючерсу аф. золото в слитках 8ого апреля 2024 года.

( Читать дальше )

Купили палладий на хайпе ? Будьте аккуратны, вы не одни ! Поведенческий анализ.

- 09 апреля 2024, 20:23

- |

Розовый цвет — это кол-во физлиц имеющих позиции «шорт» (ставят на падение)

Синий цвет - это кол-во физлиц имеющих позиции «лонг» (ставят на рост)

1) Кол-во физических лиц во фьючерсе палладия с 2018 по 2021

Теперь давайте выделим цветом график цены палладия на тот же период,-

Красный — когда физические лица сильно стояли в позиции «шорт»

Зеленый - когда физические лица сильно стояли в позиции «лонг»

2) Фьючерс палладия с 2018 по 2021 с сигналами физических лиц

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал