Тинькофф

Инвестиционный кейс TCS Group привлекательный - Атон

- 11 декабря 2020, 11:50

- |

Фонд Rigi Trust, подконтрольный семье Олега Тинькова, собирается продать ГДР на сумму $300 млн, что составляет около 4.6% капитала группы. Продажу планируется осуществить посредством ускоренного сбора заявок (АВВ). В результате семья Тинькова снизит долю в TCS Group

с 40.4% до 35.8%, в то время как free-float увеличится до 58%.

Новость окажет сегодня давление на бумаги группы, но инвестиционный кейс TCS Group все равно кажется нам привлекательным.Атон

- комментировать

- 235

- Комментарии ( 0 )

Часть полученных от SPO денег Тиньков направит на создание нового благотворительного фонда и на урегулирование личных юридических проблем

- 11 декабря 2020, 10:40

- |

Сегодня я объявил о продаже пакета акций Тинькофф в сумме на $325 млн, принадлежащих трасту моей семьи. После этой сделки траст семьи Тиньковых по-прежнему остается крупнейшим акционером группы с долей свыше 35%. Мы верим в команду, бизнес и огромный потенциал группы… Привлеченные в рамках сделки средства будут использованы для запуска благотворительного фонда семьи Тиньковых, призванного решать проблемы рака крови и развития института донорства, на создание которого я планирую потратить до $200 млн. Кроме того, часть привлеченных средств будут использованы мною для урегулирования личных юридических проблем

В конце февраля Налоговая служба США заявила о претензиях к Тинькову. По мнению налоговиков, Тиньков предоставил заведомо ложные сведения о своих активах при отказе от американского гражданства в 2013 году.

источник

Rigi Trust Тинькова продал 10,66 млн ГДР по $30,5 за бумагу, оставшаяся доля владения составляет 35,1% - релиз

- 11 декабря 2020, 10:13

- |

ГДР были размещены по цене 30,50 доллара США за ГДР путем ускоренного вторичного размещения bookbuild (далее — «размещение»).

После размещения продающий акционер продолжает владеть примерно 35,1% выпущенного акционерного капитала компании, в то время как свободное обращение составляет 58,4%.

В соответствии с условиями размещения продающий акционер (через Rigi Trust и другие организации) согласился не распоряжаться дальнейшими акциями или ГДР, представляющими интересы в акциях компании класса А, в течение 180 дней.

( Читать дальше )

Траст Тинькова продаст 4,6% уставного капитала TCS Group

- 11 декабря 2020, 08:50

- |

Стоимость расписок, представляемых к продаже, оценивается в $300 млн, что соответствует примерно 4,6% уставного капитала группы.

Размещение будет осуществляться по процедуре ускоренного сбора заявок (ABB). Окончательное количество размещаемых ценных бумаг и их стоимость будут согласованы после подачи всех заявок.

источник

Тинькофф выпустил IPO ETF

- 09 декабря 2020, 13:22

- |

www.moex.com/n31577/?nt=106

9 декабря 2020 года на Московской бирже начались торги паями трех биржевых паевых инвестиционных фондов (БПИФ) под управлением УК «Тинькофф Капитал», которые инвестируют в акции глобальных компаний.

БПИФ «Тинькофф Индекс первичных публичных размещений» (торговый код – TIPO) инвестирует в акции новых публичных компаний после их первичного размещения на биржах США и владеет ими до включения в любой из фондовых индексов США – S&P 500, Russell 1000 или NASDAQ-100 – или до истечения двух лет со дня проведения IPO, если включения не произошло.

Интересно, что состав фонда Тинькофф на 95% схож с составом Renaissance IPO ETF

etfdb.com/etf/IPO/#holdings

YTD доходность последнего — 115%

Торги БПИФов Тинькофф на ipo, биотехнологии и S&P500

- 09 декабря 2020, 10:34

- |

TIPO — IPO

Инвестирует в акции после выхода в ипо. Индекс Tinkoff IPO Total Return Index USD для фонда рассчитывается аффилированным банком Тинькофф. Расчетная цена пая на бирже TSPXA.

На старте торгов в составе TIPO 33% технологических акций, 32% здравоохранения и 15% потребительских товаров. Помимо американских компаний (80%+) имеются акции Китая (7%), Германии (5%) и пр.

⚠️ Совокупные расходы и вознаграждение TIPO составляют 0,99% в год.

- Из них на вознаграждение Управляющей Компании идет не более 0,9%

- На содержание депозитария, регистратора и аудитора не более 0,05%

- На иные расходы не более 0,04%

( Читать дальше )

TCS Group имеет огромный потенциал роста в ближайшие годы - Атон

- 08 декабря 2020, 12:59

- |

Вчера мы провели конференцию с гендиректором TCS Group Оливером Хьюзом и заместителем финансового директора Владиславом Смирновым. Основные итоги встречи мы приводим ниже.

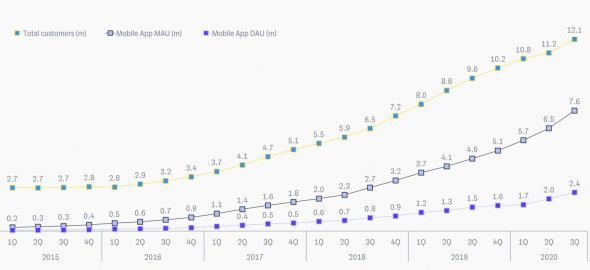

Банк подтвердил свою цель нарастить общую клиентскую базу до 20 млн клиентов к 2023 с текущего показателя в 12 млн. В то же самое время, принимая во внимание текущие темпы роста (около 450 тыс. новых счетов в месяц), банк может достичь своего целевого показателя раньше, и к 2023 году клиентская база может вырасти в два раза.

Чем дольше клиент остается с банком, тем больше продуктов он потребляет. В 2019 на одного клиента приходилось 1.3 продукта, в настоящий момент этот показатель составляет 1.4, а к 2023 он может вырасти до 1.7-1.8x. Это транслируется в рост прибыли для банка.

К 2023 некредитный бизнес банка будет генерировать свыше 50% от операционной прибыли против 41% на настоящий момент.

Банк планирует начать выдавать ипотечные кредиты и наращивать корпоративное кредитование, но точных цифр пока представлено не было.

( Читать дальше )

Новости компаний — обзоры прессы перед открытием рынка

- 08 декабря 2020, 08:48

- |

После нас хоть потом. Главные проблемы у банков начнутся в следующем году

Эксперты улучшают прогнозы по итогам коронакризисного 2020 года для банковской системы России. Так, по оценке АКРА, чистая прибыль сектора может составить 1,4 трлн руб., что выше ожиданий двух-трехмесячной давности. Однако в наступающем году банкам предстоит столкнуться с падением чистой прибыли на фоне снижения рентабельности бизнеса и ухудшения качества активов, что потребует создания значительных резервов. По мнению экспертов, в условиях низкой маржи, высокой конкуренции за хорошего клиента и серьезного контроля затрат рынок будет жить еще два-три года. Но накопленного запаса прочности в системе достаточно, считают они.

https://www.kommersant.ru/doc/4603903

Счета тянут на залог. Граждан пытаются стимулировать делать долгосрочные вложения

( Читать дальше )

Тинькофф, разбор отчета

- 07 декабря 2020, 22:07

- |

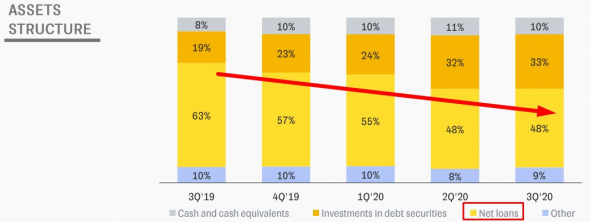

Как-то я пропустил отчет компании за 3 квартал, но будем наверстывать. Сразу скажу, что отчет вышел хороший, я не покупал акции компании на весеннем обвале из-за высокой доли необеспеченных кредитов в структуре активов и в зависимости выручки от платежей по данным кредитам, но ситуация меняется в лучшую сторону, но обо всем по порядку...

Количество клиентов банка достигло 12 млн. человек.

Прилично выросли активы от брокерской деятельности и страхования (с 97 млрд. руб до 238 млрд. руб), радует, что доля выданных кредитов в структуре активов постепенно снижается и за год она сократилась с 63% до 48%, при этом, доля облигаций выросла с 19% до 33%.

( Читать дальше )

Почему ВТБ, а не Тинькофф, КИТ, Газпромбанк и Сбер. Субъективно.

- 06 декабря 2020, 10:13

- |

Хотелось бы поддержать предыдущий топик «Почему Тинькофф, а не БКС. Субъективно». https://smart-lab.ru/blog/662708.php

Выбор брокера для ИИС.

ИИС был открыт в 2015 году в ГПБ. Почему? Сам не знаю. Реклама заставила открыть ИИС «просто так». До этого был опыт с брокерскими счетами в БКС и КИТ. Видимо упало доверие к безбанковским брокерам и хотел посмотреть другие варианты.

В этом году стало больше времени и к инвестициям решил добавить игру на акциях на ИИС счёте второго типа. И тут оказалось, что брокеры все разные! И через полгода созрел, что надо менять брокера.

Составил лонг-лист: Газпромбанк, КИТ, Тинькофф, Сбербанк, ВТБ.

Почему эти? Газпроманк и КИТ — имею с ними опыт. Тинькофф, Сбербанк и ВТБ входят в ТОР-3, которые вместе занимают большую долю соответственно должны удовлетворять потребностям основной части клиентов.

Критерии выбора:

1. Quik, с возможностью использования самописных QPILE-роботов советников и трейдеров.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал