Талеб

Рецензия на книгу Н. Талеба "Одураченные случайностью"

- 24 октября 2023, 00:53

- |

➡️ О книге Н. Талеба «Одураченные случайностью: о скрытой роли шанса в бизнесе и в жизни»

Н. Талеб – ливано-американский экономист и трейдер, автор мировых бестселлеров «Черный лебедь», «Антихрупкость» и «Одураченные случайностью».

Интересных мыслей в книге много, я расскажу о нескольких:

1️⃣ Главная мысль книги заключается в том, что «мы недооцениваем роль случайности почти во всем». Многие экономисты верят в рациональность человека и совершаемых им действий, приписывают победы уникальным способностям и недооценивают роль случая. Мы не так рациональны, как полагаем, отмечает Н. Талеб, и удача играет немалую роль в наших успехах.

2️⃣ Фондовые рынки неэффективны, цены далеко не всегда отражают фундаментальные показатели компаний (и этим можно пользоваться – это уже от меня 👀). Здесь Н. Талеб цитирует Р. Шиллера и его работы.

«Цены раскачиваются больше, нежели фундаментальные величины, которые они призваны отражать.

( Читать дальше )

- комментировать

- 5.4К | ★4

- Комментарии ( 8 )

Как ожидание катастрофы стало инвестиционной стратегией. Думать vs рисковать. Талеб vs Нидерхоффер.

- 29 сентября 2022, 18:27

- |

Алхимия : Тайное искусство и тонкая наука магии в брендах, бизнесе и жизни.

- 15 сентября 2022, 17:55

- |

Алхимия: Тайное искусство и тонкая наука магии в брендах, бизнесе и жизни. Рори Сазерленд 2021. Rory Sutherland.

( Читать дальше )

О психологии, сильных и независимых трейдерах, ранних пенсионерах и одураченных случайностью и биткоине

- 03 июля 2022, 15:48

- |

целеустремленны и государство нам не указ. Выходим на пенсии в 35 и так далее.

Сегодня не прекращающиеся страдания о том как Газпром не дал...

Я не хочу никого обидеть, но надо искать причины в себе может быть?

А какие могут быть причины в себе? Для этого надо посмотреть индекс РТС

Что мы видим? С 2015 года рынок только идет в рост.

С 2015 года можно было смело часть зарплаты отправлять в фондовый рынок

и в Любом Случае (практически в любом) иметь гарантированный доход, который

придет либо через рост акций или через дивиденды или с ростом акций и дивидендами одновременно.

Я в прошлом году смотрел видео на ютубе, там ранний пенсионер рассказывал как ему хорошо жить, и как у него

«вдруг зазвенел телефон», а там СМСочка сообщающая о поступлении дивидендной зарплаты.

( Читать дальше )

Немного увлекательной статистики от Талеба

- 16 марта 2021, 10:05

- |

Мне очень понравился его пост по поводу прививок и антипрививочников. Какой главный аргумент последних? То, что люди, получив прививку, умирают. Но если мы возьмем 100 миллионов человек из группы, которым необходима прививка, то независимо ни от чего, ежедневно умирают 3-4 тысячи человек. Вероятность того, что никто не умрет из этой группы стремится к 0. Поэтому «опасность» прививки, можно точно также экстраполировать на чашку кофе, стакан воды или даже огурец.

Понравился текст? Читайте меня в Telegram.

Талеб сравнил криптовалюты с интернетом, и с выводом трудно поспорить

- 01 марта 2021, 16:33

- |

На днях Насим Талеб написал у себя в твиттере следующее:

«Когда появился интернет, мы начали использовать его каждый день. Никому не надо было объяснять его ценность. Не было кучек неудачников со своими теориями, которые только лишь предполагали, какую практическую пользу он может принести. Мы получали ценность СРАЗУ, в отличие от криптовалют»

А вы согласны с Талебом?

Эти предсказуемые "черные лебеди".

- 11 декабря 2020, 00:21

- |

Трудности, непреодолимые для далеких от реального рынка людей, включая экономистов, вовсе не означают, что толковые трейдеры, инвесторы, бай-сайд аналитики или любители самостоятельно мыслить не могут успешно предсказать «черный лебедь».

Пример 1, мартовское падение 2020 года.

С конца весны прошлого года практически все мировые СМИ, уделяющие внимание биржевой тематике, сообщали об усиливающейся инверсии доходностей дальних и ближних американских бумаг. Это хорошо известное, неоднократно описанное явление с фундаментальной основой (не путать с «фундаменталом» из книжек для инвесторов), часто предваряющее снижение рынков и торможение экономики. Однако пользоваться такой закономерностью непросто, поскольку скорость изменений невелика и до значительной реакции бирж обычно проходит от полугода до двух лет. На известных трейдерских ресурсах тему обсуждали неоднократно, причем с идентичными выводами: для определения времени входа нужны дополнительные факторы. Например, полезна информация о поведении других инструментов хеджирования, типа золота, мощный рост начался прошлым летом.

( Читать дальше )

Красивый профиль позиции в опционах - еще не залог хорошего результата

- 30 ноября 2020, 11:41

- |

Этот пост, на мой взгляд, инетересен тем, что дает представление о выгодности определенных идей, которые на первый взгляд кажутся очень перспективными, но когда вы подходите к ним с точки зрения холодного расчета, они становятся не столь интересными. Можно сказать, что этот пост очень хорошо подходит по своей тематике к моему другому посту "Фьючерсы и опционы, чем и когда выгодно страховать свои позиции?", но не является его продолжением или дополнением.

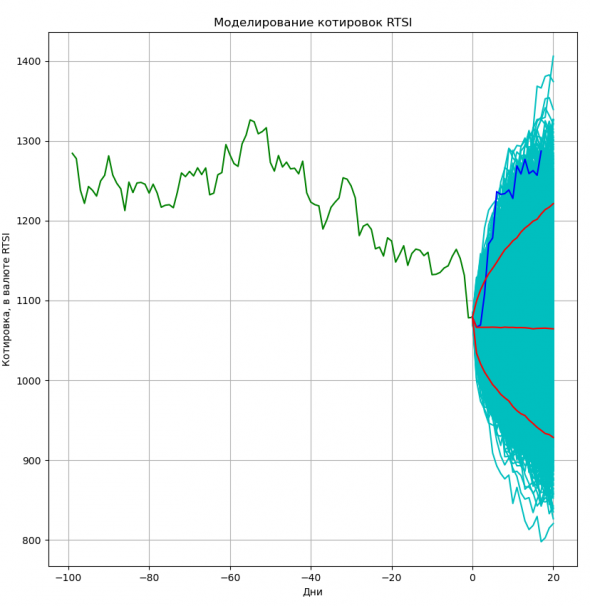

На прошлой неделе для подписчиков своего закрытого Telegram канала я изложил мысль поставить на падение российского рынка акций через покупку PUT SPRED на индекс RTSI. Вообще я бы с бОлшим удовольствием это делал через опционы на IMOEX, но там у нас «три калеки», поэтому приходится прибегать к решениям не комфортным (по крайней мере для меня).

Идея была следующая:

Рассматривая«оптимистичную» картинку в индексе MCFTR (IMOEX с учетом дивидендов), захотелось поглядеть, что там у нас с опционами. К сожалению, опционы на индекс IMOEX совсем неликвидны, поэтому приходится смотреть на опционы на RTSI (картинка по которому, тоже очень «оптимистична»).

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал