ТАТНЕФТЬ

Акции Полюса в среднесрочной перспективе будут стоить более 20 тысяч рублей за бумагу - ИК QBF

- 31 августа 2020, 21:11

- |

Дивидендная доходность акций составила 1,33%. При этом дивидендный гэп закрылся менее чем за 1 час после начала торгов. Таким образом, инвестор мог заработать 1,33% всего за 50 минут.

Ожидаю, что акции «Полюса» в среднесрочной перспективе будут стоить более 20 тыс. руб. за акцию на фоне ослабления доллара, масштабной программы количественного смягчения и геополитических рисков.Иконников Денис

ИК QBF

Помимо акций «Полюса», в ближайшее время целый ряд компаний будет выплачивать свои промежуточные (или перенесенные за 2019 год) дивиденды. Среди них отмечу следующие:

4 сентября — Северсталь — 1,6% дивидендной доходности

21 сентября — ММК — 1,6% ДД

25 сентября — Детский Мир — 2,1% ДД

1 октября — Сбербанк — 8,7% ДД

1 октября — ВТБ — 2,2% ДД

8 октября — МТС — 2,6% ДД

8 октября — Татнефть — 1,8% ДД

8 октября — ЛСР — 2,6% ДД

13 октября — ФосАгро — 1,2% ДД

Ожидаю, что список тех, кто выплачивает промежуточные дивиденды, будет еще пополняться в ближайший месяц. Рассматриваю данные выплаты как дополнительную возможность заработать на растущем рынке.

- комментировать

- 431 | ★1

- Комментарии ( 0 )

Свободные денежные потоки - лучший индикатор для оценки дивидендов Татнефти за весь 2020 год - Sberbank CIB

- 31 августа 2020, 17:31

- |

При этом объемы нефтепереработки у «Татнефти» во втором квартале выросли на 28% по сравнению с аналогичным периодом 2019 года. Отметим, что EBITDA и чистая прибыль по итогам квартала превысили консенсус-прогноз Интерфакса соответственно на 12% и 7%. В целом динамика финансовых показателей соответствует нашим ожиданиям: на выручку позитивно повлияли большие объемы продаж при низкой марже, а также более выгодные, чем ожидалось, цены на нефть.

Свободные денежные потоки во втором квартале, как мы и ожидали, оказались под давлением — на них повлияла неблагоприятная макроэкономическая конъюнктура, притом что расходы компании, судя по всему, ощутимо не изменились. Капиталовложения по итогам второго квартала и первого полугодия превысили уровни годичной давности соответственно на 9% и 17%, причем в значительной степени их рост был обусловлен инвестициями в нефтепереработку. Если не учитывать изменения оборотного капитала, «Татнефть» в апреле — июне генерировала свободные денежные потоки на сумму $65 млн, что почти не отличается от нашего прогноза.

( Читать дальше )

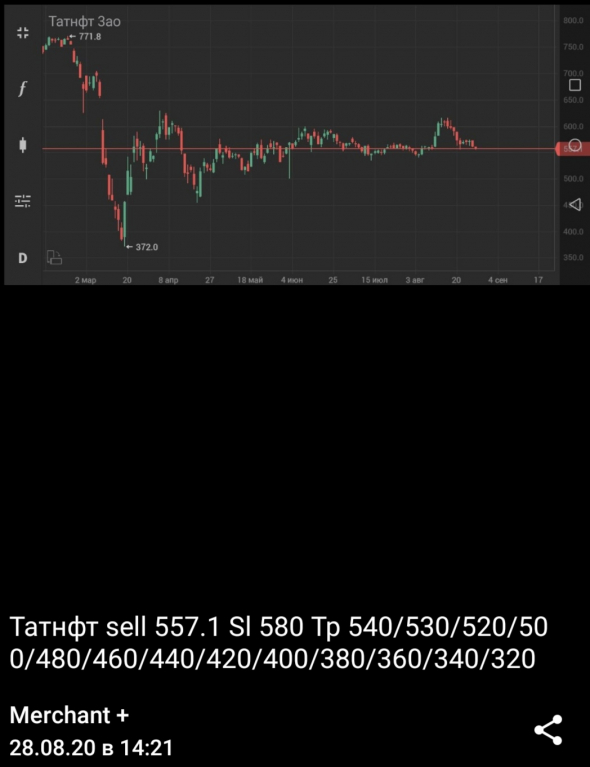

Роснефть, Татнфт, Лукойл, Транснф, Сбербанк, RTS-9.20 - рухнут.

- 31 августа 2020, 16:58

- |

Продажи этих бумаг от 20.08.2020 и 28.08.2020 опубликованные на Смартлаб и в телеграм канале Merchant + активны. Только продажи, с какими-то локальными откатами.

Показатели Татнефти восстановятся в третьем-четвертом кварталах - Промсвязьбанк

- 31 августа 2020, 15:41

- |

Чистая прибыль «Татнефти» во втором квартале по МСФО составила 17,6 млрд рублей, что в три раза меньше по сравнению с аналогичным периодом 2019 года, следует из отчета компании. Компания зафиксировала отрицательный свободный денежный поток во втором квартале в 7,7 млрд рублей против 48,8 млрд рублей в первом квартале 2020 года. По итогам полугодия FCF составил 41,1 млрд рублей, что на 30% меньше по сравнению с аналогичным периодом 2019 года. EBITDA во втором квартале составила 34,3 млрд рублей, по итогам полугодия — 72 млрд рублей. Выручка компании во втором квартале 2020 года составила 136,269 млрд рублей, снизившись на 31,3% к предыдущему кварталу и почти на 39% к апрелю-июню 2019 года. В первом полугодии выручка составила 334,553 млрд рублей, снизившись на 25,6% год к году.

Снижение финрезультата компании было ожидаемым на фоне слабой ценовой конъюнктуры во 2 кв. Однако результаты по прибыли и EBITDA оказались лучше ожиданий рынка, а по выручке — чуть хуже, что обусловлено сократившимися объемами продаж нефти и в целом снижением операционных показателей из-за сделки ОПЕК+. Мы оцениваем отчетность Татнефти как умеренно негативную, но ожидаем восстановления в 3-4 кварталах на фоне улучшения ценовой конъюнктуры (ждем возврата цен на нефть в 40-42 долл./барр. в терминах среднеквартальных).Промсвязьбанк

Лукойл и Татнефть очень по-разному отчитались за полугодие - Финам

- 28 августа 2020, 20:55

- |

Если в первом квартале основной удар наненсла валютная переоценка из-за резкого снижения рубля, во втором же квартале случилась некая стабилизация, но на этот квартал пришлась переоценка активов. Как известно нефтяные компании производят переоценку активов в связи со снижением цен на нефть. Поэтому вместо ожидаемой прибыли во 2 квартале получился убыток. С другой стороны, это как-то не должно беспокоить инвесторов, потому что в прошлом году компания пересмотрела свою дивидендную политику и теперь платит не из прибыли, а со свободного денежного потока. Причем два раза в год. Но тем не менее капитальные затраты «ЛУКОЙЛа» выросли, а свободный денежный поток компании сократился почти в четыре раза. Так что за полугодие, возможно, дивидендов особо ждать не стоит…

( Читать дальше )

Финрезультаты Татнефти превзошли ожидания рынка по EBITDA и чистой прибыли - Велес Капитал

- 28 августа 2020, 20:11

- |

EBITDA компании сократилась на 22% к/к до 35 млрд руб. (консенсус-прогноз: 31 млрд руб.) вследствие падения выручки, что было отчасти нивелировано девальвацией рубля. Чистая прибыль снизилась на 30% к/к до 18 млрд руб. (консенсус-прогноз: 17 млрд руб.) следом за операционной прибылью.

Свободный денежный поток «Татнефти» по итогам 6 месяцев 2020 г. снизился на 31% г/г до 41 млрд руб., что стало минимальным темпом снижения среди отчитавшихся компаний сектора за период несмотря на рост капзатрат «Татнефти» на 25% г/г до 49 млрд руб. Долговая нагрузка на конец квартала по-прежнему была низкой: чистый долг вырос на 14% за период и составил 25 млрд руб., а соотношение «Чистый долг/EBITDA» — 0,1.

Мы подтверждаем рекомендацию «Покупать» для обыкновенных акций «Татнефти» с целевой ценой 659 руб., а также рекомендацию «Покупать» для привилегированных акций с целевой ценой 626 руб.Сидоров Александр

ИК «Велес Капитал»

Роснефть, Татнфт, Лукойл, Транснф, Сбербанк, RTS-9.20 - Sell

- 28 августа 2020, 10:55

- |

Продажи этих бумаг с 20.08.2020 опубликованные на Смартлаб и в телеграм канале Merchant + активны. Только продажи, с какими-то локальными откатами.

Татнефть - прибыль по МСФО за 1 пг снизилась в 2,7 раза

- 28 августа 2020, 09:39

- |

Консолидированная выручка от реализации и прочие доходы от небанковской деятельности за вычетом экспортных пошлин и акцизов за 2 квартал 2020 года составили 136 269 млн рублей (1 964 млн долл. США), по сравнению с 198 284 млн рублей (2 987 млн долл. США) за первый квартал 2020 года.

Чистая прибыль акционеров Группы во 2 квартале 2020 года составила 17 600 млн рублей (254 млн долл. США), по сравнению с 25 252 млн рублей (380 млн долл. США) чистой прибыли акционеров Группы, полученной в первом квартале 2020 года.

Консолидированная выручка от реализации и прочие доходы от небанковской деятельности за вычетом экспортных пошлин и акцизов за 6 месяцев 2020 года составили 334 553 млн рублей (4 823 млн долл. США), по сравнению с 449 656 млн рублей (6 882 млн долл. США) за шесть месяцев 2019 года.

Чистая прибыль акционеров Группы за 6 месяцев 2020 года составила 42 852 млн рублей (618 млн долл. США) по сравнению с 114 286 млн рублей (1 749 млн долл. США) чистой прибыли акционеров Группы, полученной за шесть месяцев 2019 года.

( Читать дальше )

Татнефть – Прибыль мсфо 6 мес 2020г: 42,477 млрд руб (-62,9% г/г)

- 28 августа 2020, 09:07

- |

Татнефть – рсбу мсфо

2 178 690 700 Обыкновенных акций = 1,223.12 трлн

147 508 500 Привилегированных акций = 80,171 млрд руб

http://www.tatneft.ru/storage/block_editor/files/79970250297d8d1a4bf72350122397652c9f27e7.pdf

Капитализация на 27.08.2020г: 1,303.29 трлн руб

Общий долг на 31.12.2017г: 142,927 млрд руб/ мсфо 388,725 млрд руб

Общий долг на 31.12.2018г: 182,903 млрд руб/ мсфо 424,507 млрд руб

Общий долг на 31.12.2019г: 243,787 млрд руб/ мсфо 486,509 млрд руб

Общий долг на 31.03.2020г: 210,145 млрд руб/ мсфо 457,996 млрд руб

Общий долг на 30.06.2020г: 204,093 млрд руб/ мсфо 424,663 млрд руб

Выручка 2017г: 581,537 млрд руб/ мсфо 681,159 млрд руб

Выручка 6 мес 2018г: 365,278 млрд руб/ мсфо 422,333 млрд руб

Выручка 2018г: 793,237 млрд руб/ мсфо 910,534 млрд руб

Выручка 6 мес 2019г: 399,736 млрд руб/ мсфо 449,656 млрд руб

Выручка 2019г: 827,027 млрд руб/ мсфо млрд 932,296 руб

Выручка 1 кв 2020г: 192,168 млрд руб/ мсфо 198,284 млрд руб

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал