Сырьевой индекс

📉 Сырьевой индекс ЦЦИ к концу ноября опустился до 54,8 пункта, потеряв 9,6% за месяц — это минимум с начала 2021 года. Главный фактор снижения — резкое ухудшение ценовой ситуации на рынке нефти — Ъ

- 08 декабря 2025, 07:57

- |

Центр ценовых индексов и аналитики BOFIT фиксирует масштабное давление на цены российского сырья. Одновременно мировая конъюнктура, ужесточение санкций и укрепление рубля создают для экспортеров негативный фон. Снижается и экспорт зерновых — показатель за июль–ноябрь 2025 года оказался на 13,3% ниже уровня прошлого года.

К концу ноября сырьевой индекс ЦЦИ опустился до 54,8 пункта, потеряв 9,6% за месяц — это минимум с начала 2021 года, когда мировой спрос восстанавливался после пандемии. Главный фактор снижения — резкое ухудшение ценовой ситуации на рынке нефти.

В ноябре индекс цен на нефть упал на 18,3% месяц к месяцу после падения на 8% в октябре. Дисконт Urals превысил $20 за баррель, что связано с расширением ограничений против российских компаний. После включения «Роснефти» и ЛУКОЙЛа в санкционный список США в конце октября под ограничения попало более 70% всей российской добычи нефти. Запрет на операции вступил в силу 21 ноября, создавая риск вторичных санкций для иностранных контрагентов. Исключением стало временное послабление для ЛУКОЙЛа, которому разрешили завершить переговоры по продаже зарубежных АЗС.

( Читать дальше )

- комментировать

- 212

- Комментарии ( 0 )

Цены на экспортируемые российские сырьевые товары существенно снизились в апреле 2025 года, в результате чего сырьевой индекс ЦЦИ снизился до 59,9 пункта – минимума с 2023 года – Ведомости

- 16 мая 2025, 08:04

- |

Сырьевой индекс ЦЦИ снизился до 59,9 пункта

Цены на ключевые экспортные товары России в апреле 2025 года резко снизились: сырьевой индекс Центра ценовых индексов (ЦЦИ) упал на 7% — до 59,9 пункта, минимального уровня с июня 2023 года. Основное падение пришлось на нефть, газ и уголь.

Нефть Urals и ESPO потеряли по 10%

Стоимость российской нефти Urals снизилась на 10% к марту — до $55 за баррель. Столько же потерял восточный сорт ESPO — $64 за баррель. Аналитики связывают это с замедлением мировой экономики и началом роста добычи в странах ОПЕК+.

Газ и уголь дешевеют вслед за нефтью

Цены на природный газ упали на 14% — до $394 за 1000 куб. м, что связано как с нефтяной динамикой, так и с завершением отопительного сезона. Энергоуголь на FOB Дальний Восток снизился на 4% — до $75/т. Некоторые экспортёры приостановили поставки из-за отрицательной рентабельности.

Удобрения снижаются умеренно

Карбамид на FOB Балтика подешевел на 3% — до $348/т. По мнению аналитиков, дальнейшее снижение маловероятно — спрос остаётся стабильным.

( Читать дальше )

Сырьевой индекс ЦЦИ Газпромбанка увеличился до 68,5 пунктов. Основным драйвером стало подорожание газа, вызванное геополитической напряженностью и неопределенностью поставок российского газа в ЕС – Ъ

- 06 декабря 2024, 07:09

- |

К концу ноября сырьевой индекс Центра ценовых индексов Газпромбанка (ЦЦИ) увеличился до 68,5 пунктов с 67,3 в октябре. Основным драйвером стало подорожание газа, вызванное геополитической напряженностью и неопределенностью поставок российского газа в ЕС. Поддержку индексу также оказал рост цен на нефть и нефтепродукты, сохраняющихся на высоком уровне из-за ситуации на Ближнем Востоке.

При этом цены на уголь демонстрируют снижение, несмотря на сезонный фактор, а индекс цен на карбамид упал на 5% из-за низкой активности импортеров. Эксперты связывают ослабление курса рубля в ноябре с минимальными значениями сырьевых цен в сентябре, учитывая лаг их влияния на валютный рынок.

По прогнозам аналитиков, в первом квартале 2025 года рубль может укрепиться до 95–97 руб./$ благодаря восстановлению экспортных цен. Однако санкции против российских банков затрудняют доступ к валютной ликвидности, усиливая волатильность рубля.

Центр ценовых индексов разработал собственный аналог сырьевого индекса Bloomberg Commodity, рассчитанный на основе актуальных для России экспортных котировок сырьевых товаров - Ведомости

- 29 мая 2024, 07:22

- |

Центр ценовых индексов (ЦЦИ) представил аналог сырьевого индекса Bloomberg Commodity, базирующийся на российских экспортных котировках. Индекс включает нефть, нефтепродукты, газ, уголь, удобрения, пшеницу и подсолнечное масло.

Индекс будет формироваться на основе средних экспортных котировок, учитывая долю каждого товара в российском экспорте. Для расчета будут использоваться цены на нефть марки Urals и ВСТО, газовые котировки для Европы и Китая, а также долгосрочный индекс СПГ и котировки угля.

Гендиректор ЦЦИ Наталья Порохова отметила, что индекс охватывает 70% российского экспорта и в будущем будет дополнен металлами. ЦЦИ подчеркивает, что Bloomberg Commodity с 2022 года не отражает динамику российских котировок.

Индекс ЦЦИ позволит прогнозировать курс доллара к рублю на горизонте 2–3 месяцев, исходя из объемов продажи валюты крупнейшими экспортерами. В ближайшие недели курс доллара может вырасти до 91–92 руб./$.

ЦЦИ считает, что новый индекс необходим для учета налогов и оценки эффективности налоговой нагрузки. Индекс будет рассчитываться еженедельно, и на 24 мая он составил 69,22 пункта, что на 2% больше, чем в начале января.

( Читать дальше )

«Если вы не думаете о будущем, у вас его и не будет» Джон Голсуорси

- 21 апреля 2024, 05:06

- |

Индекс CRB (The Thomson Reuters/Jefferies CRB Index)- индикатор сырьевого рынка. smart-lab.ru/finansoviy-slovar/%D0%98%D0%BD%D0%B4%D0%B5%D0%BA%D1%81%20CRB Таймфрейм 3 месяца. 39% этого индекса это сырая нефть и нефтепродукты.

Рост на 22% в течение пары лет нам обеспечен. Здесь вопрос как высоко будут наши российские индексы когда это произойдет. Будет это после кризиса фондового рынка США или обвал акций мирового гегемона будет сопровождаться бегством капитала в сырье.Держать аллокацию в портфеле 50% акций и 50% облигаций или быть осторожным и иметь 80 на 20. Много вопросов. Обсудим!

Про фондовый рынок США

( Читать дальше )

Сырьевые компании

- 19 августа 2020, 19:04

- |

Одна из идей: ставка на восстановление к 3 кварталу 2021 года и упавшие акции сырьевых (ресурсных) компаний.

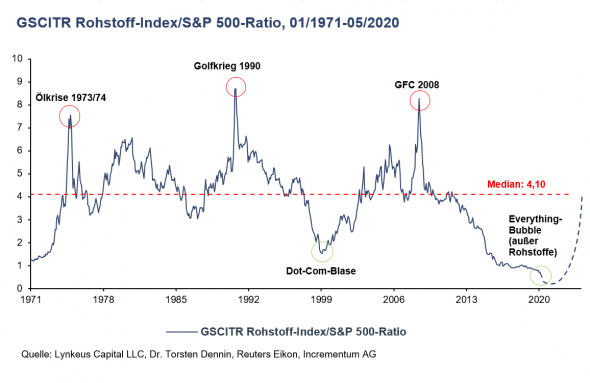

Соотношение сырьевого индекса и S&P 500:

Идея простая и понятная. Из российских у Элвиса приведены Алроса, Русал, Распадская, Русагро. Плюс ДВМП как прокси на сырье.

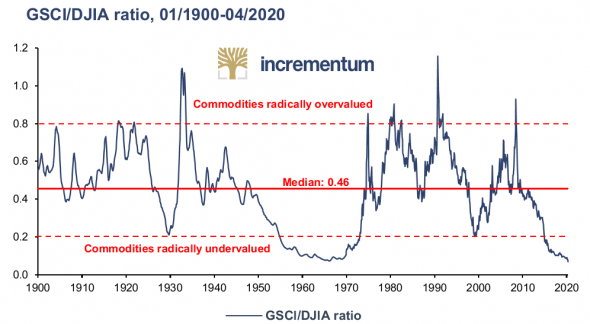

График этот из In Gold We Trust-Report от 27 мая 2020. Еще один график из этого отчета:

( Читать дальше )

В чем встречать кризис?

- 08 июня 2019, 10:59

- |

«Рынок долга — самый умный. Это всегда было, есть и будет опережающим показателем… Бл.!».

Василий Олейник

Вы обеспокоены надвигающейся рецессией? Или наоборот — предвкушаете покупку подешевевших активов в долгосрок, да на значительной просадке?

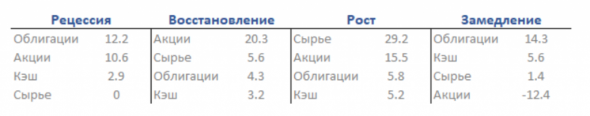

Тогда эта таблица для Вас:

В ней большой экономический цикл разбит на четыре стадии: Рецессия, Восстановление, Рост и Замедление. В каждой приведены средние доходности для наиболее значимых активов.

1. Рынок долга — это то место, где находятся самые большие деньги. Крупнейший долговой инструмент — облигации. Они — лучший индикатор движения крупного капитала.

( Читать дальше )

Куда пойдет сырье?

- 02 декабря 2013, 11:20

- |

02.11.2013, Москва — Сильные просадки по отдельным сырьевым активам привели к мощному ценовому падению по всей сырьевой группе, включая зерно, сахар и все остальное. При этом до конца 2013 года ожидается еще большее ценовое падение, и тогда это будет первая годовая потеря по группе сырья с 2008 года — по материалам AForex.

02.11.2013, Москва — Сильные просадки по отдельным сырьевым активам привели к мощному ценовому падению по всей сырьевой группе, включая зерно, сахар и все остальное. При этом до конца 2013 года ожидается еще большее ценовое падение, и тогда это будет первая годовая потеря по группе сырья с 2008 года — по материалам AForex.Инвесторы вывели рекордную сумму — $34.1 млрд — из сырьевых фондов (данные EPFR Global). Эти фонды имели постоянный приток активов, если считать с 2000 года. Факторы, работающие на снижение привлекательности сырья — замедление в Китае, усиление производственного сектора Америки (увеличение выработки руды) и др.

( Читать дальше )

Олигархи очкуют больше всех!

- 19 апреля 2013, 11:23

- |

ответ на этот пост http://smart-lab.ru/blog/mytrading/115445.php

Есть повод обсудить это высказывание. Мои «пять копеек»:

— В Норникеле все пауки, что там собрались — не уживутся. Потанин, Дерипаска (+Прохоров, Вексельберг и Glencoor), Абрамович, Усманов — каждый будет тянуть одеяло на себя и ничего толкового не выйдет. Пара лет пройдет и снова воевать начнут.

— После дела ЮКОСа все очкуют, поэтому в политику из них никто не лезет.

— Все олигархи очкуют, что бы налоги не поднимали в России, а это нам всем может светить в ближайшем будущем.

— Падает спрос и цены на продукцию их заводов — очкуют.

— Издержки из-за инфляции растут, а цены на продукцию падают сейчас.

— Продав бизнес не знают куда вложить свободные деньги — везде доходность маленькая — очкуют.

— Боятся что отожмут бизнес более крупные конкуренты

— Кипр накрывается как офшор — очкуют что накроется Джерси, Мальта, Андола, Лихтенштейн по тем же причинам.

— Борьба с коррупцией в нашей стране - многие олигархи одновременно являются депутатами, сенаторами, губернаторами — теперь им запрещают иметь счета за границей. Сегодня по радио озвучили — тридцать депутатов развелись с женами!!! Фиктивно, конечно, что бы счета не закрывать! ОЧКУЮТ ВСЕ!

И мое мнение по персоналям:

Прохоров, продал Полюс золото — до падения цены на золото. При том, что этот бизнес последние 3 года был самым прибыльным в горной добыче и цветной металлургии. Куда ему бабки парковать? На депозиты? Или в новый баскетбольный клуб? Кстати, «взрывного роста» и супер прибыльных компаний у него нет (кроме оставшейся доле в Норникеле, владеет им через РУсал) он пока не показал. Ё-мобиль, ОПИН, РБК, баскетбольный клуб, Биатлон пока не выстрелили

Владимир Лисин (НЛМК) был самым богатым по версии Форбс Россиянином. А в 2008г., когда цены на акции упали взял и кинул Николая Максимова, не оплатив ему полной стоимости купленой у него МАКСИ-груп. Из интервью Максимова: «Коля, ты же сам видишь, мы с тобой сделку заключали до кризиса, а сейчас, когда все упало, давай цену пересмотрим.» Слово не сдержал своё.

Не знаю кто из них прав, но суть в том что оба олигарха сильно очкуют.

Северсталь, НЛМК, ММК — все с большой помпой вложились до 2008г. в американские и европейские сталелитейные компании. А теперь потихоньку распродают их с гиганскими убытками. Не могут они бизнес на западе вести, по их правилам. Тяжело. Могут только «бизнесс по русски» в России вести, поэтому очкуют и распродают.

( Читать дальше )

Рост развивающихся экономик постепенно угасает

- 25 июня 2012, 13:18

- |

Вашингтон, 25.06.2012 – Цены на сырье – верный «барометр» для измерения роста развивающихся экономик. За последние 2 месяца цены на сырье сильно просели в виду углубления мирового кризиса и понижения спроса на ресурсы, соответственно. Параллельно с этим процессом, сократились темпы роста в развивающемся мире – по материалам Moneynews.com.

Вашингтон, 25.06.2012 – Цены на сырье – верный «барометр» для измерения роста развивающихся экономик. За последние 2 месяца цены на сырье сильно просели в виду углубления мирового кризиса и понижения спроса на ресурсы, соответственно. Параллельно с этим процессом, сократились темпы роста в развивающемся мире – по материалам Moneynews.com.Бразилия и Индия «замедляются» крайне быстрыми темпами. Китай так же «проседает» по ВВП. Российская экономика тоже замедляется по мере того, как снижается цена на нефть (-30% снижения нефтяных цен). Ситуация с развивающимся миром особенно печальна на фоне тонущих в рецессии Европы и Америки.

Развивающиеся экономики смогли преодолеть кризис 2007-2009 гг. и достичь 6.5-7.5% суммарного роста ВВП к 2010 и 2011 гг. Экономики смогли добиться таких результатов благодаря программам стимулирования, а также за счет прочных финансовых резервов банков и частных компаний.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал