Статистика

Немного предновогодних чудес

- 21 декабря 2025, 15:55

- |

Итак, до конца года осталось 7 полноценных торговых сессий.

Чтобы сохранилась статистика по отсутствию двух подряд минусовых годов по индексу Московской биржи, надо вырасти примерно на 5%. Закрытие индекса прошлого года было на отметке 2883,04. Текущее значение примерно 2750.

С учетом конца месяца и сезонного движения конца года, можно попробовать.

Правда вероятность искажается разовыми выбросами торгов 31 декабря.

Всех с наступающими!

Верим.

Всем удачных инвестиций!

Не является индивидуальной инвестиционной рекомендацией!

- комментировать

- 4.9К | ★1

- Комментарии ( 2 )

У какой страны самая большая экономика в мире? ТОП 10 экономик мира по номинальному объему ВВП.

- 16 декабря 2025, 15:32

- |

Топ 10 экономик мира по объему в трлн. долларов (ВВП номинальный)

Номинальный ВВП — показывает объем всех товаров и услуг (в стоимостном выражении) произведенных страной за год.по номинальному ВВП можно оценить размер и масштаб экономики страны на мировой арене.

но у данного показателя есть недостаток, а именно сильно зависит от инфляции рост ВВП может быть связан не с увеличением количества товаров и услуг, а увеличением инфляции, так как этот показатель выражается в стоимости товаров и услуг произведенных в стране.

начнем от меньшего к большему ВВП.

10 место: Россия.

ВВП вырос с 1,83 трлн в 2021 г до 2,17 трлн в 2024 г

9 место: Канада.

ВВП вырос с 2,02 трлн в 2021 г до 2,24 трлн в 2024 г

8 место: Италия.

ВВП вырос с 2,18 трлн в 2021 г до 2,37 трлн в 2024 г

7 место: Франция.

ВВП вырос с 2,97 трлн в 2021 г до 3,16 трлн в 2024 г

6 место: Великобритания.

ВВП вырос с 3,14 трлн в 2021 г до 3,64 трлн в 2024 г

5 место: Индия.

ВВП вырос с 3,17 трлн в 2021 г до 3,91 трлн в 2024 г

4 место: Япония.

( Читать дальше )

Аварии,дтп,статистика,

- 12 декабря 2025, 21:03

- |

ГИБДД сообщила: за 11 месяцев 2025 года аварий на дорогах РФ стало меньше — 117 тыс. (–2,9%), погибших — 12,6 тыс. (–3,8%), раненых — 144,9 тыс. (–3,5%). Но при общем снижении растут рисковые сегменты: ДТП с мотоциклами (+7,5%), мопедами и электросамокатами (+9,8%), а также аварии с детьми-водителями (+9,3%). Больше происшествий на региональных дорогах (+8,7%). В ряде регионов ситуация ухудшилась: в Костромской, Орловской, Астраханской областях, Туве и Ингушетии ДТП стало больше, а смертность сильнее всего выросла в Хакасии, Новгородской и Астраханской областях, — Коммерсант.

@ejdailyru

Сколько кредитов умудрились набрать граждане России на одного человека? 3 ОСНОВНЫХ ПРОБЛЕМЫ В КРЕДИТОВАНИИ. 1 п 2025 г.

- 11 декабря 2025, 14:42

- |

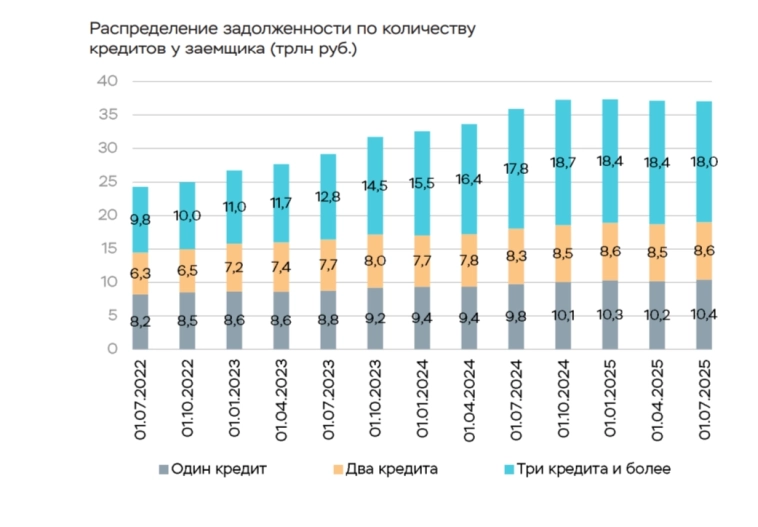

Вышла очень интересная статистика о кредитовании в России, в частности представлены данные о том, сколько же кредитов на одного человека умудрились набрать граждане России и на какой объем, а главное с какими проблемами столкнулись банки и заемщики. Данные на 1 п 2025 г. Итак о бо всем по порядку:

Общее число заемщиков в банках и МФО на 1 п 2025 г составили 49,7 млн человек.

Общая задолженность по кредитам составила 37,9 трлн руб.

На сегодняшний день выделяются 3 главных риска в кредитовании:

1. Заемщики которые одновременно имеют 3 кредита и более, их доля в общей задолженности составляет 49%!

как видно из графика доля займов 3 кредита и более сокращается, но она все равно остается весомой 49% от общей задолженности граждан, доля задолженности 3 кредита и более спустилась до отметки в 18 трлн, (сокращение с 18,7 трлн окт 2024 до 18 трлн июл 2025 г), объем два кредита стоит на месте на отметке 8,6 трлн, ну и объем категории один кредит показывает умеренный рост преодолев отметку в 10,4 трлн.

( Читать дальше )

🚀 Как 2,8 млн инвесторов в ноябре инвестировали. Хорошо закупились облигациями, а акциии на обвале продали. Газпром обогнал Лукойл!

- 10 декабря 2025, 09:11

- |

Ноябрь выдался для рынка не таким апокалиптическим как октябрь, новости о мирных планах и переговорах перевесили негатив. Но инвесторы были настроены осторожно, поскольку в последние годы позитивные новости быстро теряли актуальность. А также произошло знаковое событие: Лукойл утратил второе место в народном портфеле.

Мосбиржа поделилась итогами ноября 2025 года, а также пересчитала своих клиентов и рассказала, что они покупали активнее всего. Смотрим объёмы торгов акциями и облигациями, народный портфель ноября и другие интересные данные.

🩸 Свежая кровь

Число физлиц, имеющих счета на Мосбирже, за ноябрь увеличилось на 260 тысяч и достигло 39,7 млн, ими открыто более 75 млн счетов. В ноябре было 2,8 млн активных инвесторов (2,9 млн в октябре), из них 320 тыс. квалы. Приток снизился, активных стало меньше. Недивидендный месяц. Или постапокалиптичный, после октября-то!

( Читать дальше )

🤦♂️Каждый третий россиянин владеет акциями и НЕ ИМЕЕТ ПОНЯТИЯ, что с ними делать

- 03 декабря 2025, 18:00

- |

Это заголовок статьи… 30-летней давности. Нашел в интернете фото шикарной публикации из какого-то периодического издания от конца 1995 года.

В октябре-ноябре 1995 г. Центр финансово-экономического консалтинга провел всероссийский опрос городского населения для оценки степени вовлеченности россиян в различные сферы финансовых рынков.

Чтобы не пропустить самое интересное из мира финансов и инвестиций, подписывайтесь на мой фирменный телеграм-канал с авторской аналитикой и инвест-юмором.

Мне тогда было 8 лет, и я был ОЧЕНЬ вовлечён в финансовый рынок. Мы с родителями жили в дальнем Заполярье, и чтобы добыть хоть немного финансов на шоколадки и жвачки, я после школы (учился тогда во 2-м классе) искал темными полярными вечерами пустые пивные бутылки под сдачу. Так сказать, был и предпринимателем, и финансистом в одном лице уже в те юные годы.

🤷♂️Боюсь, правда, что Центр финансово-экономического консалтинга туда бы не добрался, даже если бы захотел — городок был закрытый, а следовательно, огороженный от всяких пришлых опросников.

( Читать дальше )

Почему когда все растет плохо для проф.трейдера и хорошо для любителя

- 03 декабря 2025, 09:49

- |

1. ПРОФИ ТОРГУЮТ В ДВЕ СТОРОНЫ

Профи: 60% лонг + 40% шорт (хеджирование) Любитель: 100% лонг (просто держит) Рынок +30%: ✅ Любитель: +30% ❌ Профи: +18% (шорты тянут вниз) Пример: S&P500 +25% (2023). Фонды шортили «перегретые» tech акции → убытки.

2. PROFESSIONALS — OVERTRADING (комиссии + спреды съедают профит)Профи: 500 сделок/месяц × 0.1% комиссия = 50% профита уходит Любитель: 2 покупки/год = 0% издержек Рынок +20%: ✅ Любитель: +20% чистыми ❌ Профи: +20% - 10% комиссии = +10% Факт: Хедж-фонды платят $100M+ в год комиссий.

3. ПРОФИ ПЕРЕУСЛОЖНЯЮТ (модели ломаются на тренде)Профи: 50 индикаторов + ML модели + HFT алгоритмы Любитель: "Всё растёт → покупаю" Результат трендового рынка: ✅ Любитель: +рынок ❌ Профи: модель "mean reversion" даёт ложные сигналы Пример: 2020-2021. Quant фонды (Renaissance) теряли на простом тренде.

( Читать дальше )

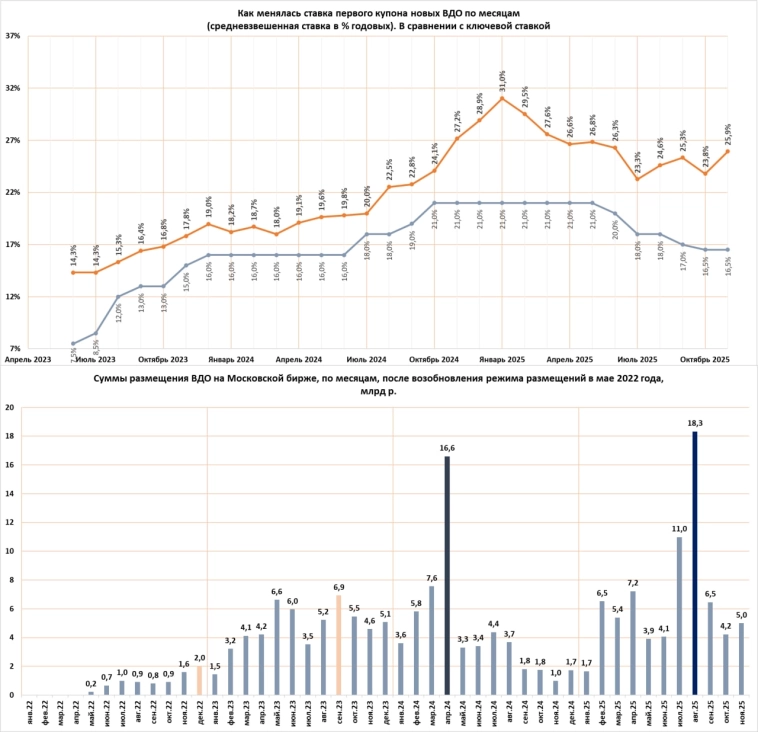

Статистика первичного рынка ВДО за ноябрь (5 млрд р. при среднем первом купоне 25,9%)

- 03 декабря 2025, 06:56

- |

Все данные – на иллюстрациях.

Единственное, что хочется отметить – это рост ставки первого купона новых размещений против снижения ключевой ставки. Дефолты и в целом восприятие рисков инвесторами указывают рынку свою траекторию.

( Читать дальше )

Новогодняя магия фондового рынка: миф, традиция или расчёт?

- 27 ноября 2025, 13:25

- |

🎄 2025 год постепенно выходит на финишную прямую, и многие инвесторы всё больше задумываются: увидим ли мы в этот раз «новогоднее ралли» и стоит ли расчехлять свои кубышки? Давайте вместе порассуждаем об этом явлении, его истоках и возможных факторах, влияющих на его проявление.

🇺🇸 Явление, известное как «ралли Санта Клауса», зародилось в США более полувека назад, когда аналитик Йель Хирш, изучая динамику американского фондового рынка, заметил интересную закономерность: в последние пять торговых дней декабря и первые два дня января рынок растет в большинстве случаев. С тех пор этот термин прочно закрепился в лексиконе инвесторов.

В 1970-е годы американская экономика испытывала сильную инфляцию, доходившую в среднем до 7%, а волатильность рынка была высокой, и потому слово «ралли» выглядело весьма уместно. Сегодня масштабы роста значительно скромнее: основные индексы в среднем прибавляют за один торговый день на 1–2%. Тем не менее отдельные акции, безусловно, могут выстрелить на десятки процентов, притягивая взгляды инвесторов.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал