Стагфляция

Недвижка и стагфляция

- 15 ноября 2024, 12:31

- |

Ждем лета в старых квартирах…

В. Цой

Что ни “прогнозный” пост в телеге – то стагфляция, депрессия и прочий армагеддон. Видимо, блогеры любят слова на “-яция”, но в сути терминов и не думают разбираться. Случится ли стагфляция, о которой мы говорили здесь – давайте разбираться.

Что за термин такой?

Термин «стагфляция» впервые использовал еще в 1965 году британский политик Иан Маклеод для описания ситуации, когда экономика сталкивается с “застойными явлениями” и инфляцией одновременно.

В то время в США наблюдались высокая инфляция, рост безработицы и замедление экономического роста. Это было неожиданно: ранее считалось, что инфляция и безработица не могут расти одновременно.

Если просто и по сути, то стагфляция = стагнация + инфляция + безработица.

В 1970-х годах в США инфляция достигла 5,5%, а безработица составила 6%. Несмотря на это, ВВП продолжал расти. Это противоречие привело к тому, что стагфляцию начали воспринимать как сочетание высокой инфляции и безработицы.

( Читать дальше )

- комментировать

- 402

- Комментарии ( 13 )

Вечерний обзор рынков 📈

- 13 ноября 2024, 18:59

- |

Курсы валют ЦБ на 14 ноября:

💵 USD — ↗️ 98,3657

💶 EUR — ↗️ 104,2901

💴 CNY — ↗️ 13,5980

▫️ Индекс Мосбиржи по итогам основной торговой сессии прибавил 0,26%, составив 2 763,99 пункта.

▫️ Минфин проинформировал о результатах проведения аукционов по размещению ОФЗ. ОФЗ–ПД 26246 (погашение 12.03.2036) – размещенный объём: 39,844 млрд руб. (при спросе 65,979 млрд руб.), выручка: 31,975 млрд руб., средневзв.цена: 78,6063%, средневзв.доходность: 16,82% годовых. ОФЗ-ПД 26248 (погашение 16.05.2040) – размещенный объём: 49,107 млрд руб. (при спросе 72,393 млрд руб.), выручка: 41,014 млрд руб., средневзв.цена: 77,3767%, средневзв.доходность: 16,95% годовых.

▫️ IPO. Компания «Трансмашхолдинг» (крупнейшая в СНГ машиностроительная группа) стремится стать публичной, по словам её главы Кирилла Липы. «Для нас IPO на 2 млрд руб. не субстантивно, если делать публичное размещение, там речь пойдет о десятках миллиардов. А пока мы на рынке такой ликвидности не наблюдаем, к сожалению».

( Читать дальше )

Аналитики ЦМАКП предупредили о рисках стагфляции из-за высокой ставки ЦБ

- 13 ноября 2024, 09:03

- |

Текущий высокий уровень ключевой ставки и обозначенные ЦБ перспективы ее дальнейшего повышения создали риск экономического спада и обвала инвестиций уже в ближайшее время. Можно констатировать, что эта политика лишь ограниченно эффективна в отношении снижения инфляции — но несет недопустимо высокие риски провоцирования рецессии и разбалансировки процессов воспроизводства в реальном секторе, особенно в низкорентабельных секторах и секторах с длительными сроками реализации проектов (прежде всего в машиностроении), — говорится в обзоре ЦМАКП «О рисках стагфляции в российской экономике».

«В результате действий ЦБ экономика России фактически поставлена перед угрозой стагфляции — одновременной стагнации (или даже спада) и высокой инфляции», — пишут аналитики.

«Оценки, сделанные с применением инструментов опережающих индикаторов, показывают, что для предотвращения перехода российской экономики к отрицательным темпам прироста годового ВВП, ключевая ставка ЦБ к середине 2025 года должна быть снижена примерно до 15-16%», — подсчитали авторы обзора.

( Читать дальше )

Стагфляция с нами, в этой комнате?

- 09 ноября 2024, 19:31

- |

Поговорим о стагфляции, которой нас так много пугают в последнее время разные источники. Правда, я среди таких не видел ни одного серьезного и спокойного экономического канала. Наверное, я просто знаю их слишком мало.😁

Я думаю, что все эти пугальщики забыли, что такое стагфляция. Все говорят о двух компонентах: низком экономическом росте либо его отсутствии и высокой инфляции. Но забывают о не менее важном, а, как по мне, так о важнейшем компоненте: высокой безработице. Почему я считаю его важнейшим в формуле стагфляции? Если у вас высокая инфляция — народ недоволен. Если у вас высокая безработица — народ тоже недоволен. Дальше вы уже поняли?😁 В стагфляцию мы получаем недовольство в квадрате.

Получается, что основная проблема стагфляции не экономическая, а политическая. Хотя, справедливости ради, это и большая экономическая проблема тоже. Чтобы победить безработицу, мы должны либо стимулировать экономику, либо повышать пособия по безработице. Но в периоды высокой инфляции такая стимуляция начинает ещё больше разгонять инфляцию из-за того, что инфляционные ожидания уже находятся на повышенном уровне.

( Читать дальше )

Ставка ЦБ, вероятно, останется на уровне 19% до конца 2024 г. Возвращение инфляции к таргету в 4% ожидается не ранее 2026 г., если не возникнут крупные внешние шоки - глава АБР Козлачков – Известия

- 16 октября 2024, 07:47

- |

Ключевая ставка Банка России, вероятно, сохранится на уровне 19% до конца 2024 года, сообщил глава Ассоциации банков России Анатолий Козлачков. Он отметил, что кредитование замедляется медленно, несмотря на высокую ставку. В то же время остаётся риск стагфляции — ситуации, при которой темпы роста экономики замедляются, а инфляция остаётся высокой. По мнению Козлачкова, ЦБ старается предотвратить такой сценарий, влияя на экономику не только через денежно-кредитную политику, но и за счёт мер по защите прав потребителей.

Возвращение инфляции к таргету в 4% ожидается не ранее 2026 года, если не возникнут крупные внешние шоки. Также Козлачков отметил, что сейчас не стоит ужесточать оставшиеся программы льготной ипотеки, чтобы избежать дестабилизации рынка.

Источник: iz.ru/1774827/maria-kolobova/do-konca-2024-go-stavka-skoree-vsego-ostanetsa-na-urovne-19

ЦБ видит первые признаки того, что кошмарный сценарий политиков с высокими ценами в сочетании с медленным экономическим ростом - элементами стагфляции - рискует стать реальностью для страны — BBG

- 26 сентября 2024, 10:55

- |

Банк России видит первые признаки того, что кошмарный сценарий политиков с высокими ценами в сочетании с медленным экономическим ростом — элементами так называемой стагфляции — рискует стать реальностью для страны.

“Есть признаки охлаждения внутреннего спроса. Однако снижения инфляционного давления не наблюдается”, — говорится в резюме заседания центрального банка по установлению процентной ставки от 13 сентября, опубликованном в среду. Рост цен остается высоким в результате перегрева экономики в первой половине 2024 года, сообщил банк.

Банк России, который конкретно не ссылался на стагфляцию, заявил, что внутренний спрос остается высоким, но ограничения со стороны предложения, такие как нехватка рабочей силы, могут быть причиной замедления, согласно отчету.

Глава Банка России Эльвира Набиуллина ранее предупреждала, что “очень важно” избежать стагфляции. На пресс-конференции в сентябре после того, как банк повысил свой базовый показатель на 100 базисных пунктов до 19%, она сказала, что “все центральные банки” опасались такого сценария.

( Читать дальше )

ЦБ увидел стагфляцию, серьезно?

- 16 сентября 2024, 14:10

- |

13.09.2024.

«Важно избежать сценария стагфляции» — Набиуллина.

Стагфляция — пост в канале Aromath💤 от 25 апреля ☝️

Впервые о таком я рассказал в январе 2023 года, презентовав стратегию прибыльных инвестиций на год вперёд.

Любимая рубрика #макротренды #макроэкономика на коленке в канале Aromath💤

Стагфляция.

Я рассказывал все это всем бесплатно в самом начале 2023 года на вебинарах,

не являясь никаким макроэкономистом, естественно.

Про рост фондового рынка приведу несколько своих же цитат:

«Рост не будет значить, что „Все Хорошо» в экономике.

Как раз наоборот.

Грядущий рост — это инфляция, большая инфляция.

А ещё лучше сказать — стагфляция.“

Стагфляция — три основных признака:

— ускорение роста инфляции, серьезное превышение целевых уровней;

— замедление экономического роста, переход к застою, стагнации в экономике;

— снижение уровня занятости, рост безработицы.

То, что нас ждет в ближайшее будущее, мир проходил уже в 70-х годах:

— рост цен на нефть (нефтяной кризис) — только начался;

( Читать дальше )

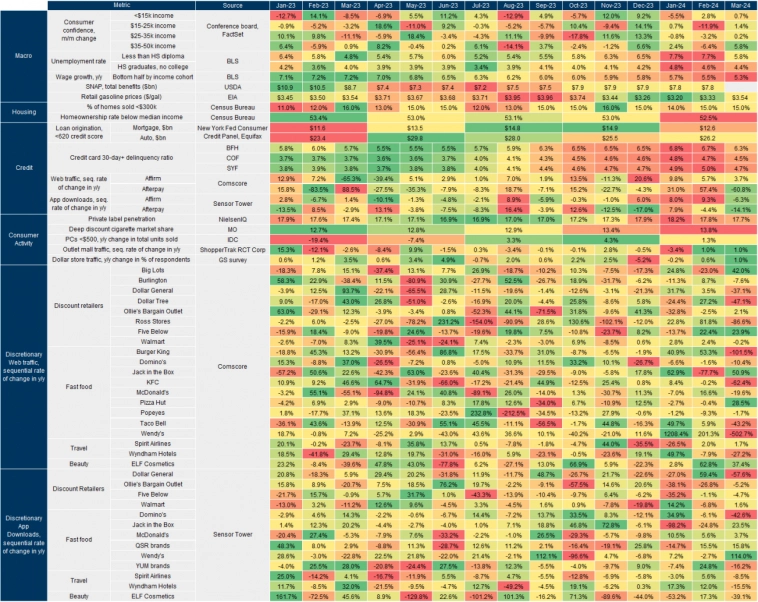

Комментарий Goldman Sachs о самочувствии потребителей является зловещим

- 21 мая 2024, 14:07

- |

Напомним читателям, что главный трейдер Goldman по потребительскому сектору Скотт Фейлер недавно сказал клиентам: «Наш отдел становится медвежьим по потребительскому сектору и нашей корзине мягкой посадки. Мы считаем, что это наиболее уязвимая область цикличности, а циклические/защитные компании оцениваются очень оптимистично, и мы начинаем наблюдать оборонительную ротацию».

Напомним читателям, что главный трейдер Goldman по потребительскому сектору Скотт Фейлер недавно сказал клиентам: «Наш отдел становится медвежьим по потребительскому сектору и нашей корзине мягкой посадки. Мы считаем, что это наиболее уязвимая область цикличности, а циклические/защитные компании оцениваются очень оптимистично, и мы начинаем наблюдать оборонительную ротацию».( Читать дальше )

Стагфляция в США — реальная угроза?

- 03 мая 2024, 13:54

- |

Сильнее всего американская ФРС боится повторения 70-х годов, когда экономика оказалась во власти стагфляции, то есть сочетания стагнации и инфляции. Чем опасна стагфляция и как она повлияет на крипторынок?

Меня зовут Сергей Горшунов. Я веду блог о финансах

В те времена ФРС слишком поторопилась со снижением ставки и инфляция вышла из под контроля. В результате ставку пришлось задирать выше 20% в начале 80-х. После этого удалось обуздать инфляцию.

Возможно ли повторение этого сценария сейчас? Последние данные указывают на то, что этот риск существует. Данные по росту ВВП США в первом квартале вышли сильно хуже ожиданий (1,6% при консенсусе 2,5%), а индекс потребительских расходов PCE вырос с 2,5% в феврале до 2,7% в марте. Традиционно ФРС обращает внимание именно на данные PCE, а не на более привычную многим инфляцию CPI.

Неудивительно, что на последнем заседании 1 мая ФРС отметила, что дальнейшего прогресса в борьбе с инфляцией не видно. Тем не менее, американский центробанк принял решение сократить программу продажи активов, начиная с июня.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал