Ставки

Куда пойдут ставки главных мировых Центробанков?

- 13 декабря 2022, 11:09

- |

👉А в пятницу ЦБ РФ тоже определится со ставкой. Чего ожидать от российского регулятора?

🚀Ожидается, что рост цен в США за месяц замедлится до 0,3% с 0,4% в октябре, а годовая инфляция снизится до 7,3% с 7,7%. Показатель инфляции без волатильных компонентов – CoreCPI – продолжит расти на 0,3% в месяц, а годовая цифра снизится до 6,1% с 6,3%.

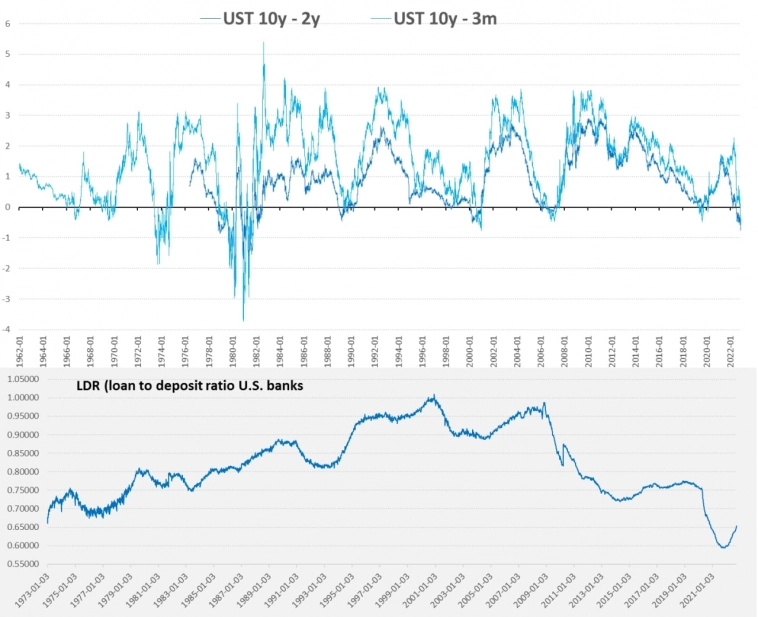

🔸Американский ЦБ в связи с этим, вероятно, повысит ключевую ставку на 50 б.п. — до 4,5%. Полагаем, что пик по ставке будет вблизи 5,25%. Кроме этого, ФРС подтвердит план по дальнейшему изъятию долларовой ликвидности и сокращению активов на балансе по $95 млрд в месяц.

👉 Как работает ключевая ставка? Объясняет аналитик Роман Пантюхин

🔸Вопреки заверениям управляющих ФРС, рынок фьючерсов закладывает два снижения ставки ФРС в конце 2023 года для смягчения последствий рецессии.

( Читать дальше )

- комментировать

- Комментарии ( 0 )

Йеллен качает доллары в систему

- 09 декабря 2022, 10:34

- |

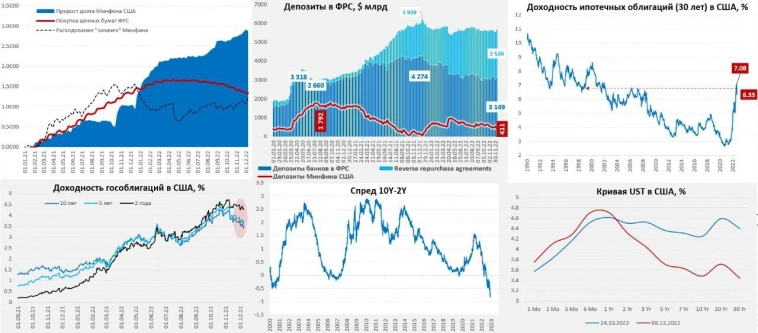

Но долларов в системе меньше не становится из-за операций Минфина США, который вынужден больше тратить, чем занимать. Ведомство Дж.Йеллен вбросило в финсистему за неделю $122 млрд, средства на депозитах в ФРС до $411 млрд. В итоге долларовый дождь привёл к росту долларовой ликвидности у банков до максимумов за много недель, их депозиты в ФРС выросли на $97 млрд, в обратные РЕПО с ФРС ушло ещё $23 млрд. Учитывая, что потолок госдолга у Минфина близко, а поднять его вряд ли получится, приток долларов в систему, видимо, продолжится, хотя и не так интенсивно как на прошедшей неделе.

( Читать дальше )

ЦБ: максимальная ставка по вкладам в российских банках увеличилась до 7,3%

- 05 декабря 2022, 19:33

- |

Подробнее – в материале «Ъ».

Будет ли рост доллара?

- 01 декабря 2022, 16:05

- |

В этом видео анализирую рынок доллара и базовые валюты через теории ценообразования валютных курсов: международная торговля, международное движение капиталов, монетарная политика ведущих ЦБ и спекулятивные оценки.

( Читать дальше )

ФРС в поисках потолка

- 29 ноября 2022, 14:39

- |

Представители ФРС, похоже решили немного «приземлить» рынки, которые надеются, что уже в 2023 году ставки начнут снижаться. Не то, чтобы это невозможно, но оптимизм на рынках в общем-то мешает трансмиссии ФРС в текущей ситуации им это не очень нравится. Даже достаточно «голубиный» глава ФРБ Нью-Йорка Дж.Уильямс вчера заявил, что ожидает начало снижения ставок скорее в 2024 году.

Более «ястребиным» был глава ФРБ Ричмонда, который указал на то, что согласен с замедлением темпа повышения ставок, но считает, что пик будет выше и удерживать высокие ставки придется дольше, чем ожидалось. Ярый «ястреб» и глава ФРБ Сент-Луиса Дж.Буллард заявил о том, что рынки недооценивают вероятность того, что ФРС придется быть более агрессивной (повысить ставки выше 5%), а ставки могут оставаться высокими в 2023 и 2024 годах. Глава ФРБ Кливленда Л.Местер тоже за замедление темпов, но пока о паузе в повышении ставок речи не идет.

( Читать дальше )

«Минутки» ФРС: плывем по течению

- 24 ноября 2022, 10:07

- |

✔️ Оценки рынка труда остались сильными: рынок труда остается очень напряженным, уровень безработицы близок к историческим минимумам, количество вакансий очень велико, уровень увольнений низкий, устойчивый рост занятости и ускоренный рост номинальной заработной платы. Но многие участники отметили первые признаки нормализации (до самой нормализации пока далеко).

✔️ Инфляция неприемлемо высокая: многие отметили усиление ценового давление в секторе услуг, которое исторически более устойчиво… некоторые считают, что высокий рост з/п при низком росте производительности будет несовместим с целью 2% по инфляции… но несколько участников заметило замедление роста з/п и надеется на дезинфляционный эффект цен на ресурсы. Но большинство считает, что неопределенность все же крайне высокая, а риски смещены в сторону повышения.

( Читать дальше )

синтететика в покупке волатильности.... прибыль 12.24% за полтора месяца

- 19 ноября 2022, 16:21

- |

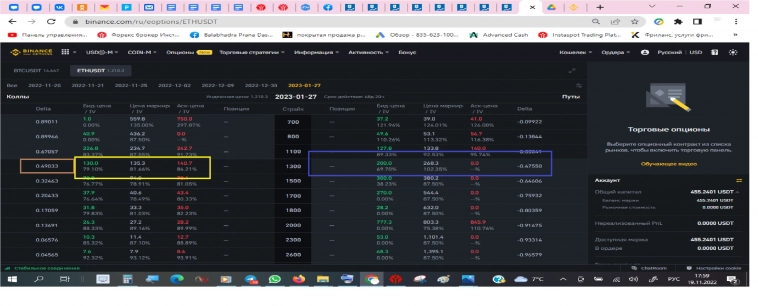

Хотел бы помочь углубиться в некоторые моменты. Дело в том, что на первом рисунке вы видите, справа, где у нас синие опционы, что они неликвидны вообще. Очень большая разница между справедливой ценой, бидом и аском. Аск вообще пустой. А слева, где у нас желтое, там все достаточно ликвидно, но спреды большие. Представим, что мы захотели бы купить сейчас пут 1300 и колл 1300, чтобы зарабатывать на волатильности. Мы бы очень долго мучились и сильно переплатили, чтобы купить по адекватным ценам.

Теперь можно сделать совсем другое.

Можно просто захотеть купить именно коллы, в желтом. Заплатить один повышенный спред около 5 пунктов. Мы видим, что можно купить по 140.7, (при теоретической справедливой цене 135.3). Главное- обратить внимание на коричневый квадрат, где написано “дельта”, то есть- сила. Там- 0.49. И, так как, мы собирались покупать по 0.5 лота, с двух сторон, можно просто 0.49 разделить на 2 и получить 0.245 лота эфира и продать именно сам базовый актив (непосредственно сам эфир), который очень ликвиден. Это видно на втором рисунке. Там минимальный спред, то есть, разница между спросом и предложением. Так мы сэкономим кучу времени и денег. С евродолларом так не получится, при сумме 10000. Раньше я мог, при 10000 покупать опцион на чикаго и хеджировать фьючерсом на мосбирже, но сейчас с мосбиржей проблемы.

( Читать дальше )

12.24% прибыли, в долларах, с 04.10.22-го, на покупке волатильности евродоллара-10.

- 18 ноября 2022, 17:33

- |

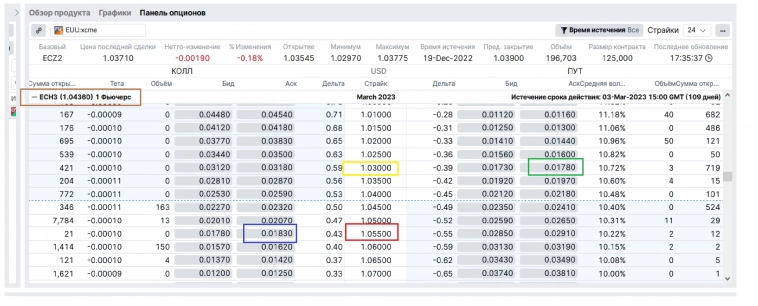

Итак, в прошлый раз я показывал, что мы получили убыток на 5% по эфиру, ведь там был флэт или ценовой канал. И он до сих пор. Пока мы из него не выберемся, нет смысла открывать позиции. Сейчас такая же ситуация и по евродоллару. Вы видите, что мы тут тоже застряли в белом канале. Это разъедает наши страховки. Поэтому, пока мы не выберемся из этого белого канала, лучше быть вне рынка. А заработать мы успеем. Пришлось отдать 20 пунктов из нашей заработанной прибыли, но мы все еще в хорошем плюсе.

Можно видеть на первой картинке, почем были открыты наши позиции. Затратили 361 пункт. На второй картинке, то как мы их закрыли. Если мы потратили, на первом рисунке, 361 пункт, то на втором рисунке, когда эти самые позиции мы закрыли, потеряли 20 пунктов, ведь там 341 пунктов, которые надо умножить на 12.5, чтобы понять, какой результат у нас в долларах. А на третьем рисунке, у нас, новые позиции. Пока вместо третьего рисунка у нас график.

Депозит увеличен до 800 пунктов или 10000 долларов. Из них пока хватит и 400 пунктов.

( Читать дальше )

Банки не хотят тратиться на привлечение средств граждан

- 16 ноября 2022, 17:20

- |

ЦБ отмечает рост максимальных ставок по вкладам, несмотря на то что отток средств физлиц, связанный с объявленной мобилизацией, прекратился. Впрочем, эксперты полагают, что повышение ставок по вкладам долгосрочным не будет, и в конце года можно будет увидеть лишь акционные предложения по повышенным ставкам, скорее имиджевые, чем направленные на реальное привлечение ликвидности. Учитывая невысокий спрос на кредиты, сейчас банкам дорогие средства граждан не нужны. При этом сами клиенты предпочитают более гибкие накопительные счета.

Подробнее – в материале «Ъ».

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал