Ставка ФРС

Почему ФРС будет снижать ставки в с 2024г., а не в 2023г. Замедление инфляции прекращается: аналищ товарных рынков.

- 30 июля 2023, 11:20

- |

Товарный индекс Блумберг по недельным

Что входит в товарный индекс блумберг:

( Читать дальше )

- комментировать

- 428 | ★1

- Комментарии ( 0 )

Мнение аналитика: ФРС не исключает дополнительное повышение ставки

- 27 июля 2023, 11:03

- |

На заседании 25-26 июля ФРС единогласно приняла решение о повышении процентной ставки на 25 б.п., до 5,25-5,5%. Это максимальный уровень ставки за 2 года, а с начала этого цикла ставка была повышена на 525 б.п. Подтверждено сокращение баланса ФРС по прежнему графику.

Решение было полностью ожидаемо рынком. При этом текст релиза почти не изменился по сравнению с июньским, несмотря на ощутимое замедление инфляции в июне. Оценка роста экономики улучшена от «скромного» до «умеренного». ФРС по-прежнему считает рынок труда очень сильным, а инфляцию повышенной. В тексте по-прежнему говорится, что при определении степени, в которой дополнительное ужесточение ДКП может быть целесообразным, ФРС будет учитывать кумулятивный эффект предыдущего ужесточения, экономические и финансовые события, а также тот факт, что изменения ставки влияют на экономическую активность и инфляцию с временным лагом.

Глава ФРС Дж. Пауэлл в ходе пресс-конференции заявил, что ставка уже находится на рестриктивном уровне, инфляция замедляется, но еще не все эффекты успели проявиться, и путь к достижению цели (2%) займет еще много времени.

( Читать дальше )

ФРС подняла ставку, отметив признаки охлаждения экономики США

- 27 июля 2023, 10:50

- |

Заседание ФРС прошло ожидаемо хорошо. Ставка хоть и была повышена на 0,25 п.п., но были даны «голубиные» комментарии от главы ФРС. По всей видимости, теперь ФРС удовлетворена уровнем ставок и «без надобности» повышать не будет. Пауэлл также отметил, что не ждет рецессии в США в ближайшие кварталы.

Рынки позитивно отреагировали на заседание, т.к. посыл заключался в окончании цикла роста ставки. Это позитивно и для американских акций, и для рынка сырья (в том числе нефти), и для рынка долларовых облигаций. Поэтому мы ожидаем, что на рынках продолжатся настроения «риск-он», что будет способствовать росту цен активов. Например, наша цель по индексу МосБиржи на этот год в 3000 пунктов может быть выполнена уже в ближайшее время.

( Читать дальше )

Решение ФРС: экономисты реагируют на повышение ставок, которое не «раскачивает лодку»

- 27 июля 2023, 10:26

- |

Федеральная резервная система повысила целевой диапазон базовой процентной ставки на 0,25% в среду и не собиралась прекращать ее повышение в этом году.

Действия, сделанные в среду, подтолкнули процентные ставки к новому диапазону 5,25%-5,50%, самому высокому уровню с марта 2001 года. Поскольку повышение в значительной степени было учтено в цене, внимание инвесторов переключилось на то, что председатель Джером Пауэлл сказал о состоянии экономики и будущем пути роста. повышение ставок.

«Процессу снижения инфляции до 2% предстоит пройти долгий путь», — сказал Пауэлл на пресс-конференции в среду. Пауэлл добавил, что для снижения инфляции «вероятно, потребуется период роста ниже тренда и некоторое смягчение условий на рынке труда».

В связи с событием, в значительной степени оцененным в цене, и несколькими неожиданными комментариями Пауэлла, экономисты расценили решение ФРС в среду как «нейтральное заседание».

Эллен Зентнер, главный экономист США, Morgan Stanley

( Читать дальше )

Вечерний обзор рынка 26.07.23г.

- 26 июля 2023, 20:22

- |

После ночного падения покупки Биткоина возобновились, возможно, трейдеры начали отыгрывать решение по ставке ФРС.

Отчёты Microsoft и Google вышли позитивные, но не блестящие. Сектор ИИ начинает замедляться, а основной заработок у Google приходится на рекламу.

Отчеты по продажам жилья в США и запасах нефти вышли негативные, но индексы не реагируют, так как все ожидают решение по ставке ФРС в 21.00 (мск), и вероятно, небольшое повышение уже заложено в ценах.

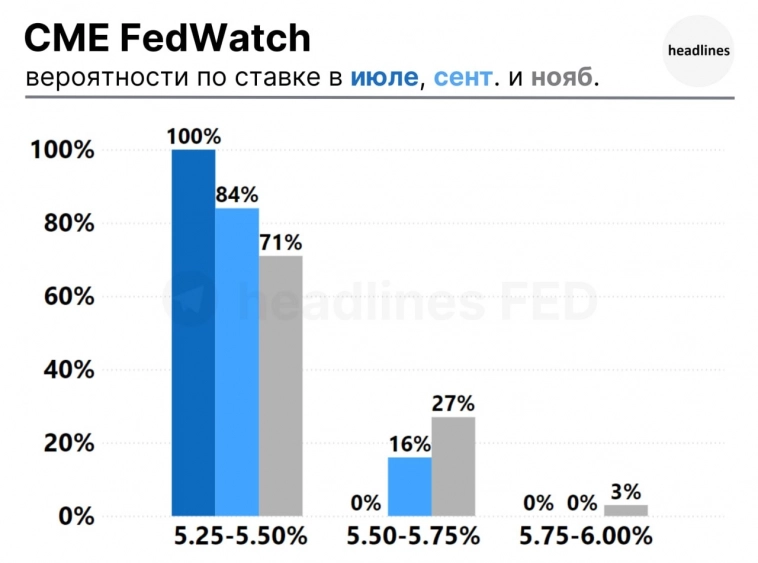

Фьючерсный рынок запрайсил повышение ставки

- 25 июля 2023, 13:52

- |

Фьючерсный рынок полностью запрайсил повышение ставки на 0.25% на заседании в среду.

источник: cmegroup.com, headlines F.

* на оси Y — вероятность, на оси X — уровень ставки

Больше полезной инфы по рынкам для трейдеров и инвесторов:

t.me/headlines_for_traders

t.me/headlines_quants

t.me/headlines_fed

t.me/headlines_geo

t.me/renat_vv

Ставка ЦБ РФ и ставка ФРС 2023г. прогноз

- 22 июля 2023, 03:55

- |

#СтавкаЦБРФ на конец 2023г.

Мнение аналитиков Сбера.

Базовый сценарий: 9,50%

Рисковый сценарий: 11,0%

#СтавкаФРС:

Ещё 1 повышение на 0,25%.

( Читать дальше )

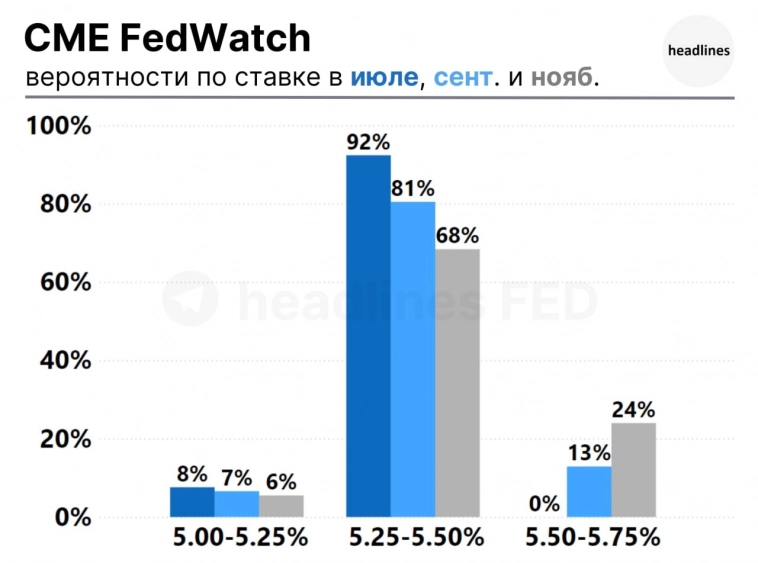

Что будет со ставкой дальше?

- 14 июля 2023, 12:14

- |

Фьючерсный рынок закладывает еще одно повышение в июле, а затем сохранение ставки в сентябре и ноябре.

источник: cmegroup.com, headlines F.

* на оси Y — вероятность, на оси X — уровень ставки Наши каналы в Telegram для трейдеров и инвесторов:

t.me/headlines_for_traders

t.me/headlines_quants

t.me/headlines_fed

t.me/headlines_geo

t.me/renat_vv

Крипторынок выходного дня, обзор 02.07.2023

- 02 июля 2023, 10:58

- |

☕️Доброе утро, друзья.

⛵️Биткоин продолжает своё боковое движение, фондовый рынок отдыхает, а на срочном — затишье. Снижается доминация BTC, активно подрастают альткоины: LTC, XRP, LINK. Мы об этом писали.

💹Июль — исторически позитивный для Биткоина месяц. Криптовалюта и индексы опережают причину своего движения — начало снижения ставки в США.

📉Сервис Truflation считает, что уровень инфляции находится вблизи 2,29%. А это означает, что ключевую ставку начнут снижать и рынки отреагируют… падением. Это и будет фиксацией длинных позиций, а шорта на рынке уже не останется.

☀️Хороших выходных, наслаждайтесь летом!

markets report 16/6/23

- 16 июня 2023, 08:18

- |

Всем пятница! Выпуск 294

Вот и случилась долгожданная пауза в повышении ставки. На последнем заседании ФРС решила оставить процентную ставку на текущем уровне, нажав на паузу в самом резком ужесточении ДКП за последние 40 лет. Звучит круто и вроде как сильно этого ждали. Однако Джером не был бы Джеромчиком, если б все не подпортить. Нет, чтоб на конференции сказать «пасаны, ура Бухара! Со всем разобрались, дальше светлое будущее! бей посуду, я плачу!» ну или просто промолчать. Снова было сказано куча непоняток, во главе с самой главной типа «инфляция в 2 раза больше чем нам надо, так еще и ожидается возможное ее повышение». А еще добавил «мы вообще не очень понимаем, что там с банковским кризисом и в каком они состоянии, нам тревожно», ну и вишенка на тортик «ожидается дальнейшее повышение ставки в этом году, а ее реально долго снижение займет годы и начнется не раньше 2024». Вообщем дед подпортил праздник и ракеты не случилось.

НО уже вчера неожиданно вышли растущие розничные продажи рынок очухался перестал верить в следующие повышения ставки, и пошел уверенно дальше вверх.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал