Спекуляции

Вопрос о стоп лосс.

- 23 мая 2020, 16:08

- |

подскажите, пожалуйста, исходя из своего опыта и теории, ответы на следующие вопросы:

1. При спекуляциях с акциями с использованием плечей какое должно быть расстояние от текущей рыночной цены акции до стоп лосса в процентах?

2. Изменяется ли это расстояние в процентах если позиция приносит прибыль и прибыль растет дальше?

3. Как максимизировать прибыль когда акции растут относительно цены в портфеле и существует большой соблазн (мандраж :-)) продать их пока они не начали падать? Как справиться с собой? Понятно, что стоп лосс должен помочь, но используете ли Вы другие инструменты в таких ситуациях?

Спасибо за Ваши ответы!

- комментировать

- 583 | ★5

- Комментарии ( 24 )

Анализ доллара США: оценки и перспективы

- 19 мая 2020, 18:07

- |

В моем новом видео разбираю индекс доллара США

Применяю базовые теории ценообразования валютного курса на основании эндогенных и экзогенных факторов. Видео также будет полезно всем любопытствующим в области ценообразования валют и способов их оценок.

( Читать дальше )

Трейдинг с положительным матожиданием

- 15 мая 2020, 17:08

- |

Простите за мой слэнг.

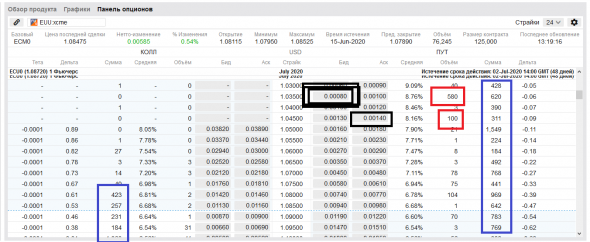

Фьючерс был 1.0872, а форекс 1.0842. Кто-то берет с ориентиром на фьючерс и

покупает 1 пут 1.045 по 14 пунктов и

продает 6 путов 1.035 по 8 пунктов.

Если все 48 дней будет флэт или цена будет выше 1.045, то прибыль 34 пункта.

Если быстро упадем к 1.035 (это крайне маловероятно), то минус 134 пункта или 20% от депо.

Если в конце срока туда падаем, то плюс 134 пункта. Но тут синие и красные квадраты говорят, что мишка сильнее.

При этой же айви

Так зачем линейный трейдинг?

А теперь математический идеал для тех, кто может при облии сделок на форекс выходить хотя бы в ноль:

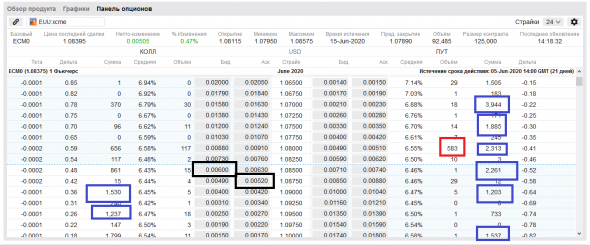

Перспектива в три недели. Опять американец показал синим и красным цветом, насколько он превосходит европейца. Но я это пишу для того, чтобы показать, как совершать сделки со стопом который в 90% случаев не срабатывает.

Фьючерс на 1.0837.

Понятно, что в долгосроке медведь сильнее. Значит, можем линейно вложится в доллар через

продажу колла 1.085 по 60 и

покупку колла 1.0875 по 52.

Через 21 день заработаем 8 пунктов, если боковик или юг.

Если север от 38 и более пунктов, то минус 17 пунктов и это соотношение крайне выгодно.

К тому же, такой стоп привязан ко времени. То есть, раньше времени вас никто из позиции не выкинет. Подходит тем трейдерам, которые могут при 10 сделках на форекс выйти хотя бы в ноль, при риске 10% на сделку.

легкий бизнес для домохозяйки-17

- 14 мая 2020, 17:56

- |

Общая информация:

Продолжим наш легкий прибыльный страховой и инвестиционный бизнес без знаний и большого стартового капитала с которым справится любой, кто знает математику за третий класс.

ВНИМАНИЕ: Оптимальными для новичков будут первый и второй способы. Следите только за ними, если вам тяжело за всеми.

\\\\\\\\\\\\\\\\\\\\\\\\\\\\\\\\\\\\\\\\\\\\\\\\\\\\

Свежая информация:

Привет всем!

Наш безопасный инвестиционный метод переживает изменения и они связаны с тем, Банк Америки продолжает падать.

Но мы знаем, что по шахматной стратегии- это повод для радости, ведь мы можем увеличить нашу долю в компании по более привлекательной цене.

Мы имеем теперь такие позиции:

...1. куплено 0.01 лота БАК по 22.68

...2. куплено 0.01 лота БАК по 22.05.

...3. куплено 0.01 лота БАК по 21.45.

...4. куплено 0.01 лота БАК по 20.25.

( Читать дальше )

легкий бизнес для домохозяйки-16

- 13 мая 2020, 20:04

- |

Общая информация:

Продолжим наш легкий прибыльный страховой и инвестиционный бизнес без знаний и большого стартового капитала с которым справится любой, кто знает математику за третий класс.

ВНИМАНИЕ: Оптимальными для новичков будут первый и второй способы. Следите только за ними, если вам тяжело за всеми.

\\\\\\\\\\\\\\\\\\\\\\\\\\\\\\\\\\\\\\\\\\\\\\\\\\\\

Свежая информация:

Привет всем!

Продолжим изучать простые способы безопасного заработка, не выходя из дома и без высокой трейдерской квалификации.

Да и сумма может быть любой, но не менее 150 долларов, чтобы иметь высокий доход.

К сожалению первый и второй способы пока не дают прибыли, но зато наш пятый способ показывает сильное движение вниз.

Если отвлечься, то Сбербанк тоже падает, но там по нашей системе еще нет возможности открывать дополнительные сделки.

Это нам дает возможность покупать прекрасную компанию по выгодным ценам.

( Читать дальше )

легкий бизнес для домохозяйки-15

- 13 мая 2020, 13:53

- |

Общая информация:

Продолжим наш легкий прибыльный страховой и инвестиционный бизнес без знаний и большого стартового капитала с которым справится любой, кто знает математику за третий класс.

ВНИМАНИЕ: Оптимальными для новичков будут первый и второй способы. Следите только за ними, если вам тяжело за всеми.

\\\\\\\\\\\\\\\\\\\\\\\\\\\\\\\\\\\\\\\\\\\\\\\\\\\\

Свежая информация:

Привет всем!

Продолжим изучение легких методов заработка из дома, когда не нужно сверхспособностей и сверхусилий. Метод хорош для тех, кто имеет хотя бы 200 долларов (можно и в 10 и 100 раз больше) и готов через 10-15 лет получить около 300%, в самом худшем случае. В лучшем случае будет около 500% и быстро.

Итак, у нас есть пока изменения лишь в пятом способе.

Первой сделкой там было куплена одна акция Банка Америки по 22.68 доллара.

Наш депозит 25 долларов из 195 долларов. Из-за того, что депозит очень мал- нам пришлось идти к форекс-брокеру.

( Читать дальше )

легкий бизнес для домохозяйки-14

- 10 мая 2020, 14:45

- |

Продолжим наш легкий страховой и инвестиционный бизнес для домохозяйки.

ВНИМАНИЕ: Оптимальными для новичков будут первый и второй способы. Следите только за ними, если вам тяжело за всеми.

Чтобы понять суть стратегий подробно- лучше посмотреть эти короткие видео. Начните с этого

и по порядку. Просто найдите в одном из первых десяти видео свой способ.

Читаете эту статью и попутно применяете информацию к правилам тех способов, которые вам понравились.

\\\\\\\\\\\\\\\\\\\\\\\\\\\\\\\\\\\\\\\\\\\\\\\\\\\\

Привет всем!

Продолжим изучать методы, которыми могут пользоваться все. Самых общих знаний по математике хватит, чтобы легко зарабатывать по 5-10% в месяц, без особых знаний и капитала.

Сам пользуюсь подобными стратегиями, ведь они просты и легки в использовании. А самое главное- имеют лишь один риск- время на ожидание в 10% случаев.

( Читать дальше )

Инвестиции vs Спекуляции. Что лучше?

- 09 мая 2020, 18:13

- |

>>ССЫЛКА НА ВИДЕО<<

Инвестиции vs Спекуляции.

Что лучше инвестировать или спекулировать?

Об этом мы сегодня и поговорим. Я выскажу свое мнение и немного расскажу о своей стратегии инвестирования.

Наш телеграмм канал: t.me/FinancCompany.

________________

ценные бумаги, торговля акциями, фондовый рынок для новичков, как покупать акции

легкий бизнес для домохозяйки-13

- 08 мая 2020, 20:45

- |

Продолжим наш легкий страховой и инвестиционный бизнес для домохозяйки.

ВНИМАНИЕ: Оптимальными для новичков будут первый и четвертый способы. Следите только за ними, если вам тяжело за всеми.

Чтобы понять суть стратегий подробно- лучше посмотреть эти короткие видео. Начните с этого

и по порядку. Просто найдите в одном из первых десяти видео свой способ.

Читаете эту статью и попутно применяете информацию к правилам тех способов, которые вам понравились.

\\\\\\\\\\\\\\\\\\\\\\\\\\\\\\\\\\\\\\\\\\\\\\\\\\\\

И снова всем привет!

Итак, сидит домохозяйка у компьютера, где установлена программа, которая показывает уровень шума (подразумеваемой волатильности), цену Сбербанка и стоимость страховок на эту цену Сбербанка.

Что может быть проще, чем увидеть в программе, что по первому способу надо делать изменения, ведь волатильность около 29%. А правило гласит, что надо продавать 4 страховки, если шум ниже 30%.

( Читать дальше )

легкий бизнес для домохозяйки-12

- 08 мая 2020, 12:06

- |

Продолжим наш легкий страховой и инвестиционный бизнес для домохозяйки.

ВНИМАНИЕ: Оптимальными для новичков будут первый и четвертый способы. Следите только за ними, если вам тяжело за всеми.

Чтобы понять суть стратегий подробно- лучше посмотреть эти короткие видео. Начните с этого

и по порядку. Просто найдите в одном из первых десяти видео свой способ.

Читаете эту статью и попутно применяете информацию к правилам тех способов, которые вам понравились.

В основном у нас депозиты рассчитаны так:

37500 рублей сразу и лишь в 10% случаях надо будет привлечь еще 37500.

Это сумма может быть и в 10 раз больше. Я просто привожу минимальные суммы для обеспечения хорошей работы седьмого и восьмого способов.

Способы рассчитаны с такой такой математической точностью, что можете показать все девять способов доктору математических наук и он вам подтвердит, что они полностью безопасны. Риск- время ожидания, которое иногда может затянутся на несколько лет.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал