Совкомбанк

Беда там, где она есть (совкомбанк ао)

- 26 октября 2025, 11:26

- |

Интересоваться акциями совкомбанка я начал после того как прочитал про то, как один товарищ зарыл ХХХ лямов на рынке. Мне показалось это интересной возможностью. Но по факту это ею и близко не являлось.

Что же дальше. Продолжая наблюдать за падением капитолия, я еще некоторое время для интереса смотрел за этой бумагой, а недавно пришлось ее анализировать по работе, т.к. она входит в один стремный индекс — миСекс.

Скажу честно, картина по ноябрь следующая. Абсолютно ровное прогнозируемое движение, абсолютно понятный тренд с учетом даже данных по МФСО. И даже те три отскока которые случаются, когда кто-то усредняется мне понятны.

Что же спастись удалось не всех.

( Читать дальше )

- комментировать

- 502

- Комментарии ( 4 )

37 Конференция Смартлаба - заметки Aromath🎪

- 25 октября 2025, 16:19

- |

Всем привет с конференции Смартлаба ✋

В целом яблоку негде упасть - аншлаг прямо с утра.

Программа большая и очень насыщенная.

Собираю информацию и сентимент, выступлений интересных достаточно.

В залах с #SVCB Совкомбанком на открытии и затем в #VTBR ВТБ — толпа.

Число заражённых (или засаженных?) инвесторов в ВТБ огромное.

Значит придётся мне ещё дольше воздержаться.

Толпой за прибылью не ходят,

но чтобы знать, где сейчас вся толпа, что она думает и что им скармливают на завтрак/обед и ужин — мне нужно регулярно ходить в эти самые разные толпы.

Совкомбанк - Прибыль рсбу 9 мес 2025г: 22,990 млрд руб (-35,5% г/г)

- 25 октября 2025, 16:06

- |

Совкомбанк – рсбу/ мсфо

22 516 228 905 обыкновенных акций

e-disclosure.ru/portal/FileLoad.ashx?Fileid=1895283 стр. 44

Капитализация на 25.10.2025г: 272,446 млрд руб

Общий долг на 31.12.2023г: 2,800.10 трлн руб/ мсфо 2,890.63 трлн руб

Общий долг на 31.12.2024г: 3,431.54 трлн руб/ мсфо 3,656.28 трлн руб

Общий долг на 30.06.2025г: 3,398.50 трлн руб/ мсфо 3,537.61 трлн руб

Прибыль 6 мес 2023г: 58,563 млрд руб/ Прибыль мсфо 51,649 млрд руб

Прибыль 9 мес 2023г: 84,016 млрд руб/ Прибыль мсфо 76,389 млрд руб

Прибыль 2023г: 89,003 млрд руб/ Прибыль мсфо 95,036 млрд руб

Прибыль 1 кв 2024г: 11,443 млрд руб/ Прибыль мсфо 25,014 млрд руб

Прибыль 6 мес 2024г: 27,839 млрд руб/ Прибыль мсфо 38,717 млрд руб

Прибыль 9 мес 2024г: 35,568 млрд руб/ Прибыль мсфо 56,520 млрд руб

Прибыль 2024г: 42,824 млрд руб/ Прибыль мсфо 77,234 млрд руб

Убыток 1 кв 2025г: 16,347 млрд руб/ Прибыль мсфо 12,536 млрд руб

Прибыль 6 мес 2025г: 3,944 млрд руб/ Прибыль мсфо 17,453 млрд руб

Прибыль 9 мес 2025г: 22,990 млрд руб

www.cbr.ru/banking_sector/credit/coinfo/f102?regnum=963&dt=2025-10-01

( Читать дальше )

Ждет ли рост налогов на банковский сектор Сергей Хотимский - инсайты с конференции Смартлаба

- 25 октября 2025, 12:59

- |

Сергей Хотимский и Тимофей Мартынов открыли конференцию Смартлаба

Записал их диалог:

Т.М. У меня настроение сейчас, как инвестора в акции — не лучшее, 2026 год будет не хуже 2025г.?

С.Х. Сейчас сложно сказать, но параметры бюджетные, которые сейчас заложены на 26г., показывают, что прибыли компаний будут меньше. Ведь если бюджет дефицитный и расходы больше доходов и позиция — прибыли компаний меньше.

Для банков.если позиция ЦБ если будет жестокой, то прибыли банков будут меньше, но если мягче, то банковская система получит ускорение, то прибыли банков будут лучше, но изменения могут возникнуть в течении года и ситуация изменится.

Я вижу сценарии 2026 года лучше 2025, но мой прогноз связан чуть менее строгой фискальной политикой.

Т.М. Какие сектора рынка сумеют чистую прибыль увеличить в 2026г.?

С.Х. Если не брать маркетплейсы, то остальные сектора под давлением, подавляющая часть экономики в стагнации. В технологических компаниям жду рост прибыли, как и в маркетплейсы.

Т.М. Расходы бюджета растут, растет дефицит бюджета — что будет с акциями?

С.Х. Общеполитические сантименты в 25г. влияют на котировки акций больше всего.

В 23-24гг. тоже росли расходы бюджета, но акции росли, ещё политика ЙБ очень важна, ведь она может быть жесткой или мягкой и это влияет тоже на рынок — возможные разные сценарии для акций (важна прибыль компаний).

Т.М. Какие предпосылки для снижения ставки до 10%?

С.Х. Экономика может адаптироваться к высоким станциями. Рынок труда в 25г. не становится менее плотным. Корпоративные кредиты оживают, во 2 полугодии они будут еще более активны, есть даже рост потребительского кредитования в некоторых направлениях, ведь доходы населения все еще растут.

Наша инфляция имеет связь с курсом исторически, и крепкий рубль вносит существенный инфляционный эффект. если импорт поддавливает цены, то инфляция не увеличивается.

Мы не видим массового сокращения персонала, все хотят пережить этот сложный период.

Т.М. Ставка будет снижаться или расти?

С.Х. Мы закладываем флет. Мы осторожно смотрим на ставку ЦБ.

Т.М. Может тогда облигации сейчас брать?

С.Х. Облигации с фиксированным купоном могут быть очень волатильными, и если не будет ставка снижаться, то этот тип облигаций не вырастет.

Облигации с плавающим купоном — всегда хорошая идея именно для инвесторов, не для спекулянтов.

Т.М. Тогда получается, что инвестору сейчас лучше держать больше сейчас облигаций в портфеле?

С.Х. Смотря какой горизонт инвестирования у инвестора, ведь возьмем акции Сбера — Сбер зарабатывает много и когда доля капитала растет — то и акции растут, и инвестирование в его акции в 2025г. обыгрывает депозиты.

ROE у Сбера выше, чем ставка по вкладам, то инвесторы в Сбер в этом году в плюсе.

Т.М. В рублях сейчас хорошие доходности, стоит ли валюту добавлять?

С.Х. Отталкиваемся от ЦБ. Экспорта сейчас больше чем импорта, и профицит будет сохраняться, и если на рубль высокие ставки и активы будут высокие, но если мягкая политика, даже не про снижение ставки, то ситуация уже другая. Бюджету очень тяжело, загнали доходы граждан на высокий уровень и пытаемся защищаться от инфляции — это крайне тяжело.

Т.М. Пузыря в заработных платах нет? Не будет как в 2014 году девальвация в 2 раза?

С.Х. Бизнес адаптируется к уровню зарплат, мы не видим сокращений.

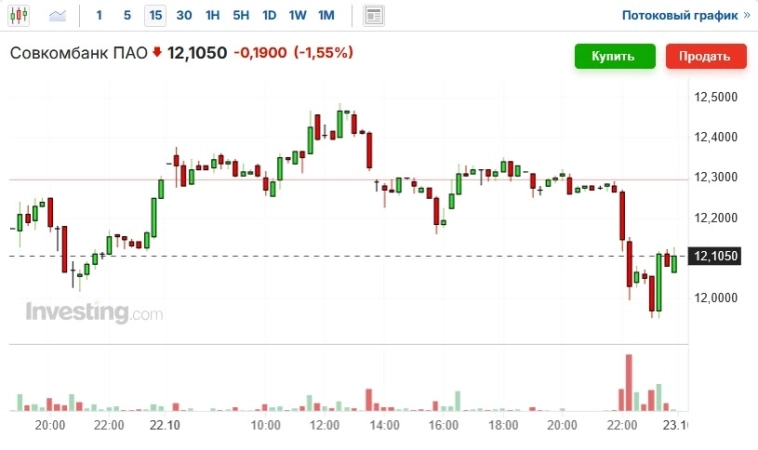

Т.М. Купить акции Совкомбанка по 12 руб./акц. сейчас и не продавать 5 лет — это хорошая идея?

С.Х. Я всегда говорю когда акции недорогие, но нужна уверенность в ROE — не должно ROE в 2026г. снизится, но cost of risk (COR) может изменится.

Совкомбанк — это бета на снижении ставки, но мы прекрасно чувствуем себя на любой ровной ставке, когда ставка растет мы мало зарабатываем и нам тяжелее.

Третий квартал идет лучше, чем второй и сейчас четвёртый квартал будет лучше, чем третий — процесс идет и он нас устраивает.

Мы зарабатываем ROE выше Сбера и не вижу причин, чтобы он был ниже Сбера в будущем.

Сost of risk корпоратов приятно удивляет, и мы идем ниже, чем мы закладывали.

Россия такая страна, где мы можем проходить жесткие кризисы можем закрытием глазами проходим, но охлаждение экономики в стране мы проходим впервые и это вызов.

Сost of risk вырос в рознице (упали портфели) из-за жесткой позиции ЦБ, многие люди отрезаны от кредита, рефина нет — и на выходе мы имеем у себя только прозрачных крепких заемщиков.

Т.М. Министерство финансов может повысить налоги на банки?

С.Х. Это крайне маловероятно, сейчас маржа гуляет в разных секторах — разная, и банковском секторе много игроков, сейчас даже появились банки маркетплейсов и поднять на одну только отрасль налог — вряд ли, получится деньги для кредитования бизнеса государство хочет выкачать, а банки в целом как прокси на экономику.

Т.М. По текущим ставкам сейчас стало полегче?

С.Х. При 21% ставке у нас было настроение плохое, рост ставок неприятен нам, cost of risk растет, но сейчас я смотрю более оптимистично и нас текущая ставка полностью устраивает.

Конечно я могу ошибаться, может cost of risk в стране будет высокий и страна ахнет, тогда и нам будет плохо, но я жду расширение маржи Совкомбанка.

Спасибо за откровенный разговор!

Друзья — важная информация!

Я узналглавный инсайт с конференции — скоро будет подорожание цен на подписку аналитики от Mozgovik research и сегодня можно купить подписку с максимальной скидкой 25% по промокоду VLTN25 !!!!

Ну а если не планируете сегодня покупать подписку, то можете это сделать завтра, промокод действует до 23.59 26.10.2025г.

Также советую подписаться на наш Telegram-канал, где мы публикуем темы свежих постов и делимся полезными материалами, в т.ч. бесплатными:

👉 Подпишитесь t.me/mozgovikresearch

📚 Посмотрите открытые премиум-посты: лента открытых премиум-материалов

🔒 Всё для взвешенных инвестиций: обзоры, сделки аналитиков, рейтинг акций.

Мы себя прекрасно чувствуем на любой "ровной ставке", мало зарабатываем когда ставка растет — Сергей Хотимский, сооснователь Совкомбанка на конференции Смартлаба

- 25 октября 2025, 10:57

- |

Сергей Хотимский, сооснователь Совкомбанка на конференции Смартлаба:

- В базовом сценарии прибыли компаний в 2026-м году буду хуже

- У маркетплейсов прибыли будут расти

- Мы недооценили насколько экономика может адаптироваться к высоким ставкам

- Корпоративное кредитование оживает — во 2п более устойчивый спрос на кредиты

- Возрастает спрос на потребительское кредитование

- Имеется суперустойчивый рынок труда, крепкий рубль, растущие доходы населения

- Ожидаем, что ставка будет «флэт» на протяжении следующего года

- Мы себя прекрасно чувствует на любой «ровной ставке», мало зарабатываем когда ставка растет

- 3кв у нас идёт лучше, чем 2-й, 4-й кв лучше, чем 3-й

- Наш капитализм впервые проходит охлаждение экономики, опыта у нас мало

- Повышение налогов на банки крайне маловероятно

- Экспортерам очень тяжело при нынешнем курсе рубля

Чистая прибыль МТС-банка за 9 месяцев по РСБУ выросла на 2% – до 11,39 млрд руб. Чистая прибыль Совкомбанка за 9 месяцев по РСБУ снизилась в 1,5 раза - до 22,99 млрд руб

- 24 октября 2025, 16:14

- |

- Чистая прибыль МТС-банка за 9 месяцев по РСБУ выросла на 2% – до 11,39 млрд руб.

- Чистая прибыль Совкомбанка за 9 месяцев по РСБУ снизилась в 1,5 раза — до 22,99 млрд руб

- Чистая прибыль ВТБ за 9 месяцев по РСБУ выросла на 20% — до 252,34 млрд руб

- Чистая прибыль МКБ за 9 месяцев по РСБУ выросла на 5% — до 30,11 млрд руб

В совкомбанке Иксов нет! Проверено!

- 23 октября 2025, 03:11

- |

Если вам кто-то говорит или втирает, что вы заработаете мульен на ней, то знайте — это очень сложно, и надо иметь 1 ярд. Динамика акции в октябре (с 23-го) и ноябре похожа на пилу. Вы сможете определить когда войти и потом закрыть рост?

Поэтому рекомендация — в указанный период держаться подальше. Такого отскока, какой был недавно нет. Пункт №2 smart-lab.ru/blog/1218515.php

Следовательно, если нет стратегии, в которой есть привлекательные движения, надо искать другой инструмент. Да и вообще, думаю найти что получше, поинтереснее.

До лучших дней совкомбанк!

Экономика демонстрирует формальный рост, но структурно переживает глубокую трансформацию — управляющий директор корпоративного бизнеса Совкомбанка Игорь Волков

- 22 октября 2025, 07:46

- |

- Экономика демонстрирует формальный рост, но структурно переживает глубокую трансформацию:

- усложнился риск-менеджмент: банки вынуждены проводить глубокий и более детальный анализ не только финансовых показателей, но и логистических цепочек, структуры собственности и валютных рисков клиентов

- возросла стоимость капитала

- Перспективы увеличения кредитной активности есть, но рост, по нашим оценкам, будет избирательным

- Объем реструктуризаций корпоративных кредитов, по нашим оценкам, достиг пика в 1кв 2025 года. Сейчас эта тенденция исчерпала себя

- Наша стратегия в работе со средним и крупным бизнесом — создание экосистемы: мы стремимся быть единственным банком для клиента, закрывая весь спектр его финансовых потребностей

www.rbc.ru/industries/news/68f7501f9a79471f170f120d?utm_source=ss_tg_rbc&utm_medium=rbc&utm_campaign=ss_tg_rbc

Лоханулся я с совком. Зря закрыл

- 21 октября 2025, 14:49

- |

Я вот не пойму, че у нас владельцы всего и вся в рф держутся за контрольные пакеты. Вон у пендосов… вышел на апио, обкэшился, еще выросло еще продал, еще икс — слил остатки и е.сь оно конём!) Можно новую пирамиду сотворить. А у нас сидят до последнего.

Этому банку никогда не повторить успех сбера или тинька. Он создавался для спекуляций с гко чего беглые американские банкроты и не скрывали. Ждем повышения ключа цб и разворота ихней позы по офз в лось. Сначала ваучеры по 9.5р, потом 7р… ииии гранд финал — допка по 3р😂😂😂

( Читать дальше )

Количество новых выданных кредитных карт в сентябре 2025 года снизилось на 8,9% м/м (или на 36,5% г/г) до 1,23 млн ед — НБКИ

- 21 октября 2025, 11:29

- |

При этом по сравнению с аналогичным периодом прошлого года число новых выданных кредитных карт в сентябре 2025 года сократилось более существенно — на 36,5% (или в 1,6 раза) (в сентябре 2024 года – 1,93 млн. ед.).

В свою очередь объем лимитов по кредитным картам, выданным в сентябре 2025 года, сократился на 26,5% м/м (или на 53% г/г) до 103,8 млрд. руб. (в августе 2025 года – 141,2 млрд. руб.).

Директор по маркетингу НБКИ Алексей Волков:

«После двух месяцев небольшого увеличения выдачи кредитных карт, в сентябре она вновь сократилась. При этом по сравнению с аналогичным периодом прошлого года снижение составило более 35%.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал