СБЕРБАНК

Осторожно пролонгация

- 04 декабря 2024, 00:23

- |

Сегодня ещё раз убедился, что учёт финансов вещь весьма важная и нужная.

Пол года назад, я открывал в Сбере вклад Лучший на пол года под 18%. Тогда это было отличное предложение (видимо Себеру не хватало резервов). Но сейчас ставка на те же пол года, всего 16,5%.

… под которые Сбер и пролонгировал втихую мой вклад. Ни уведомления, ни СМСочки, ничего.

Хорошо у меня все ходы записаны. Сел заполнять бухгалтерию и сразу заметил. Снял всё подчистую и перенаправил в ВТБ под 22% (потом перекину под 24%). 😎

п.с. к Сберу в данной ситуации никаких претензий нет! Как акционер, я абсолютно доволен подобным скупердяйством с их стороны. 😅

03.12.2024 Станислав Райт — Русский Инвестор

- комментировать

- ★3

- Комментарии ( 5 )

Обзор доллар/рубль, RTS, Сбер, нефть Brent, натуральный газ, bitcoin и золото на 4 декабря 2024

- 03 декабря 2024, 22:30

- |

Что произошло с РФ рынком за торговую сессию?

- 03 декабря 2024, 18:58

- |

👉 Вторник, закрытие?! Что будет дальше?!

✅ Сегодня индекс замечательно отыграл свое слабо шортовое закрытие уверенным и направленным, да даже отчасти аномальным движением вниз. Но какое закрытие сегодня?

Закрылся индекс однозначно, шортово, а значит приоритет работы в интрадей на завтра — шорт.

💯 ММВБ закрылся под ключевым уровнем 2550, тем самым предыдущие дни лишь давали проторговку уровня 2550. Это хороший сигнал на продолжение падения. Да и в целом получается так, что в рамках общей картинки индекс сделал тех отскок, закрылся шортовой свечой под кратным и ключевым уровнем. Следовательно тут долго расписывать нет смысла. Дальше скорее всего будет падение.

Но как?

Скорее всего через небольшой отскок вверх. ММВБ может дойти до сопротивления 2550, протестировать его, после чего вновь продолжить движение вниз, ибо за сегодня было достаточно аномальное падение, на 2,5%. Вот и выходит, что завтра скорее всего будет продолжение падения в сторону 2500, так как именно там находится следующий сильный уровень поддержки.

( Читать дальше )

Сбербанк следующий?

- 03 декабря 2024, 18:27

- |

Sber CIBУвеличение ставки налога на прибыль до 40% для Транснефти — это беспрецедентный случай повышения налоговой нагрузки на компанию из несырьевого сектора. Мы опасаемся, что государство как владелец всех обыкновенных акций нефтепроводной монополии сигнализирует инвесторам о выборе другого способа распределения чистой прибыли компании, нежели дивидендные выплаты.

Читаем между строк опасения аналитиков Сбера:

Они опасаются, что государство, как основной владелец большинства топовых банков, сигнализирует инвесторам о выборе другого способа распределения чистой прибыли компаний, нежели дивидендные выплаты.

Сбербанк следующий? 🤔

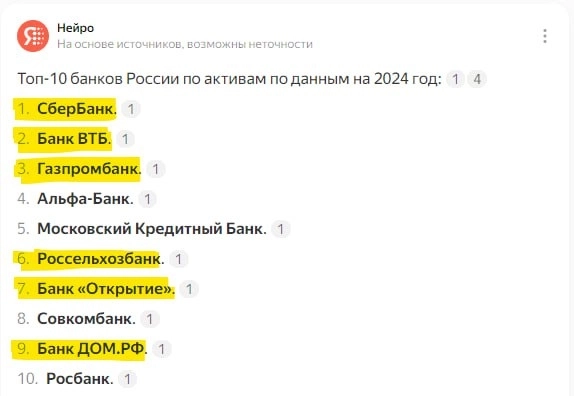

БробанкСреди топ-10 банков по размеру активов государственные все, кроме Альфа Банка, Московского кредитного банка, Совкомбанка и Росбанка.

Прибавочная стоимость

Альфа-Рейтинг. Выбираем акции на декабрь

- 03 декабря 2024, 17:54

- |

Чтобы определить активы, которые с большей вероятностью смогут опередить рынок, достаточно посмотреть на их Альфа-Рейтинг. Это новый сервис Альфа-Инвестиций, который даёт комплексную оценку акций на основе собственной методологии. Проверяем его эффективность на примере двух модельных портфелей и называем новых фаворитов.

Как это работает

Рейтинг сочетает анализ прошлых показателей с оценкой будущих перспектив бумаги. Инвестору уже не нужно мониторить разные источники информации: все ключевые данные об эмитенте собраны и учтены в одном месте. Рейтинг помогает быстро находить акции с хорошим потенциалом роста и избегать инвестиций в бумаги с повышенными рисками.

Каждая акция получает оценку от 1 до 10 баллов. Компании, получившие от 7 баллов, считаются надёжными и перспективными. Оценка ниже 3 баллов — признак повышенных рисков, которых лучше избегать. Раз в неделю рейтинг пересчитывается, и итоговая оценка бумаги меняется.

Подробности об Альфа-Рейтинге можно узнать в отдельном материале.

( Читать дальше )

Топ-3 акции финансового сектора на 2025 год: «Сбер», «Т-Технологии» и Московская биржа

- 03 декабря 2024, 17:19

- |

Аналитики «Финама» подготовили стратегию по финансовому сектору. Вот ключевые тезисы:

США

🔶 Нынешний год оказался весьма удачным для банковского сектора, акции представителей которого показали неплохой рост и опередили по динамике широкие рынки в США, Европе и Китае. Бумаги российских кредиторов не смогли избежать общих распродаж на российском фондовом рынке в последние месяцы, однако выглядят несколько лучше рынка в целом.

🔶 Мы считаем, победа Трампа будет в целом благоприятна для американских банков, учитывая его заявления о приверженности снижению налогов в стране и ослаблению регулирования, в том числе в финансовой сфере. В частности, можно ожидать более мягкого, чем предполагалось ранее, повышения капитальных требований для крупных кредиторов, а также увеличения числа сделок M&A, что должно будет положительно повлиять на результаты инвестбанковских подразделений банков. В свою очередь, начавшееся смягчение монетарной политики ФРС должно будет способствовать ускорению кредитования, несколько снизить давление на чистую процентную маржу банков, а также ослабить риски, связанные со значительными накопленными «бумажными» убытками по ценным бумагам на балансе кредиторов.

( Читать дальше )

Мамба в моменте

- 03 декабря 2024, 12:14

- |

Сразу видно, какой сектор будет аутперформить и наоборот в конкретной рыночной ситуации

До ОБЕДА

У нас очевидные аустайдеры: девелоперы, чермет, электрогенерация, транспорт. Особливо закредитованные, кому приходится оборотку под нынешний % пополнять.

Всё как и предполагалось в условиях развивающегося кризиса smart-lab.ru/forum/VTBR/goto_comment_17560220/#comment17560220

Дно еще впереди

Хотя может это и не дно будет, а разлом...

После ОБЕДА

( Читать дальше )

$SBER 🏦

- 03 декабря 2024, 11:38

- |

Рекомендую почитать предыдущий разбор здесь t.me/tradinvesti/3481

✔️В принципе с того момента мое мнение по движению цены не изменилось, подтверждением моего же разбора в данный момент является поджатие к уровню поддержки 238,2, уже подтвердили фигуру.

⏸По технике вернулся к стенке фигуры, скорее всего, дальше движение вниз будет продолжено.

🔽В данный момент цена движется в рамках коррекции, но уже становится очень похоже на смену краткосрочного тренда.

⬇️Отработка поджатие до 212-211 руб — Это следующий уровень поддержки.

Если тренд поменяем — пойдем еще ниже)

НЕ ИИР

#теханализ #трейдер #сбербанк #инвестиции

Канал в тг t.me/+7-fxPBUW0jVlZjEy

Обзор доллар/рубль, RTS, Сбер, нефть Brent, натуральный газ, bitcoin и золото на 3 декабря 2024

- 03 декабря 2024, 10:05

- |

Сбер

- 03 декабря 2024, 08:56

- |

#SBER 1ч. На часе есть формация похожая на треугольник, как правило это 4я волна. Вероятен ещё один ход вверх и тогда будет импульс от лоя 219.2 после коррекции к которому возможна ещё одна волна роста.

🌊Заходите к волновику в гости: t.me/+Q0YLqKtRsAM0Mjdi

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал