САФМАР

Акционеры М.Видео меняют свою долю в компании на бизнес MediaMarktSaturn

- 20 июня 2018, 11:41

- |

Немецкий ритейлер электроники и бытовой техники Ceconomy (MediaMarktSaturn) подписал соглашение о покупке 15% акций М.Видео у группы Сафмар, сообщил покупатель. Сумма сделки составит 258 млн евро, в дополнение Ceconomy передаст Сафмару свой российский бизнес. В зависимости от того, достигнет ли М.Видео целевой EBITDA в 2018 и 2019 годах, сумма сделки может быть сокращена на сумму до 86 млн евро.

Исходя из текущей капитализации М.Видео, 15% компании стоят 175 млн долл. (203 млн евро). Российский бизнес немецкого ритейлера оценивается в 170 млн евро. Т.е. по сути акционеры М.Видео меняют свою долю в компании на бизнес MediaMarktSaturn.Промсвязьбанк

- комментировать

- 199

- Комментарии ( 0 )

Группа Сафмар - может приобрести Media Markt в РФ

- 19 июня 2018, 12:17

- |

Немецкая группа Ceconomy в течение нескольких дней может заключить сделку по продаже своего бизнеса в России, сети супермаркетов бытовой техники и электроники Media Markt, группе «Сафмар».

В результате сделки Ceconomy может получить 15% долю в «М.Видео» — сообщает Рейтер

По данным агентства, Ceconomy рассматривает возможность увеличения капитала примерно на 10% для финансирования сделки.

В «М.Видео» не стали комментировать данную информацию.Финанз

Новости компаний — обзоры прессы перед открытием рынка

- 01 июня 2018, 09:25

- |

UC Rusal может не получить дивиденды «Норникеля» из-за американских санкций

Попавшая под санкции США UC Rusal может не получить дивидендов от «Норильского никеля», сообщила газета Financial Times со ссылкой на свои источники. «У нас нет полной ясности, – сказал изданию один из них. – Предварительно юристы заключили, что «Норникель» не видит прямого риска выплаты дивидендов UC Rusal. Но последнее разъяснение [OFAC] только усложнило ситуацию. Они ждут [комментариев] OFAC по существу». «Норникель» сам ничего предпринимать не будет, уверен близкий к одному из акционеров компании человек. Дело в том, что компания не платит дивиденды акционерам напрямую. Деньги направляются в «дочку» Московской биржи – Национальный расчетный депозитарий (НРД). Оттуда средства распределяются по

( Читать дальше )

Сафмар - после объединения "М.Видео" и "Эльдорадо" может провести SPO единой компании

- 25 мая 2018, 19:32

- |

Член совета директоров «Сафмар», председатель совета директоров «М.Видео» Саид Гуцериев:

«Да, такие планы (SPO объединенной компании — ред.) были. Для покупки обеих компаний мы использовали какую-то сумму долга, так что какие-то планы были — может быть, в будущем продать миноритарную долю, которая даст нам возможность погасить часть долга»

«Стратегия группы такова, что мы почти во всех активах как стратегические инвесторы владеем более 50% акций. В этом бизнесе у нас также есть желание оставить более 50%»

Прайм

НПФ группы "Открытие" показали отрицательную доходность в 2017 году

- 28 апреля 2018, 22:02

- |

В их числе три НПФ группы санируемого банка "Открытие": «Электроэнергетики» (доходность минус 1,7%), РГС (доходность минус 2,86%), и "Лукойл-гарант" (доходность минус 5,26%). Также отрицательную доходность в 2,01% показал НПФ «Будущее» Бориса Минца.

Самую высокую на рынке доходность — 11,16% показал НПФ «Алмазная осень», с 3,5 млрд руб. пенсионных накоплений. Крупнейший на рынке НПФ "Сбербанка" показал доходность 8,7%, "Сафмар" — 2,98%, "ВТБ Пенсионный фонд" — 9,02%, «Газфонд Пенсионные накопления» — 9,53%, «Согласие — ОПС» — 8,31%.

Средняя доходность по пенсионным накоплениям на рынке НПФ составила 3,8% при инфляции 2,5%.

ТАСС:

Сафмар ФИ - приобрела НПФ «Доверие»

- 28 апреля 2018, 18:28

- |

«26 апреля 2018 года произошел переход права собственности на совокупную долю в размере 99,999933856% в уставном капитале ООО ''Инвест-Проект'' от компаний BURGLEN FINANCE LIMITED и RADIGTON ENTERPRISES LIMITED к ПАО ''САФМАР Финансовые инвестиции''. ООО «Инвест-Проект» является владельцем 100% уставного капитала АО ''НПФ ''Доверие''. Таким образом, холдинг SFI получил контроль над НПФ ''Доверие''»

После выхода Radigton Finance Limited из состава участников ООО «Инвест-Проект» оставшаяся доля перейдет на баланс общества, и холдинг SFI получит 100%-ый контроль в НПФ «Доверие».

пресс-релиз

САФМАР Финансовые инвестиции - Дивы 17 руб 25 коп. Отсечка 8 июня 2018г

- 27 апреля 2018, 17:20

- |

ПАО «САФМАР Финансовые инвестиции»

По третьему вопросу повестки дня: О рекомендациях Совета директоров ПАО «САФМАР Финансовые инвестиции» годовому Общему собранию акционеров по итогам 2017 года по вопросу «Распределение прибыли (в том числе выплата (объявление) дивидендов) и убытков по результатам 2017 года».

Принято решение:

С учетом ранее выплаченных промежуточных дивидендов по обыкновенным акциям по результатам 9 месяцев 2017 года в размере 13 рублей на одну акцию, окончательную выплату дивидендов произвести в размере 17,25 рублей на одну обыкновенную именную акцию.

Установить датой, на которую определяются лица, имеющие право на получение дивидендов по результатам 2017 финансового года, — 08 июня 2018 года.

www.e-disclosure.ru/portal/event.aspx?EventId=ILvUGlIKGUOxEL1RjGQnNg-B-B

Сафмар Финансовые инвестиции - прибыль за 2017 г. выросла в 2,5 раза, до 8,3 млрд руб.

- 23 апреля 2018, 23:51

- |

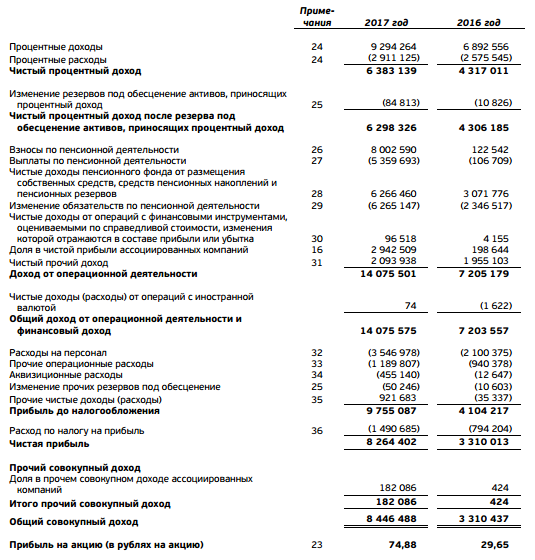

ПАО «САФМАР Финансовые инвестиции» опубликовало финансовые результаты по МСФО за 2017 год.

Общий доход от операционной деятельности и финансовый доход холдинга составил 14,1 млрд рублей (на 96% выше, чем в 2016 году), чистая прибыль холдинга увеличилась за год почти в 2,5 раза до 8,3 млрд рублей.

Наибольшую долю в структуре прибыли SFI занимает прибыль от страховой деятельности (41% или 3,4 млрд рублей), в структуре дохода – доход от лизинговой деятельности (46% или 6,5 млрд рублей). Капитал холдинга «САФМАР Финансовые инвестиции» за отчетный год вырос с 78,3 млрд рублей до 84,6 млрд рублей.

отчет

пресс-релиз

Новости компаний — обзоры прессы перед открытием рынка

- 16 апреля 2018, 09:24

- |

Акции UC Rusal упали до исторического минимума на Гонконгской бирже

Утром в понедельник, 16 апреля, акции российской алюминиевой компании UC Rusal, попавшей под американские санкции, опустились до своего исторического минимума. Об этом свидетельствуют данные Гонконгской биржи. Ценные бумаги UC Rusal подешевели более чем на 16% по сравнению с закрытием в пятницу и опустились до 1,62 гонконгского доллара ($0,21). В ходе торгов акции опустились до самой низкой стоимости с момента выхода на IPO в 2010 году. Тогда акции UC Rusal размещались по 10,8 гонконгского доллара. По состоянию на 08:30 мск стоимость акций снизилась на 24,51%, до 1,54 гонконгского доллара ($0,19). (РБК)Экс-глава "Ростелекома" Калугин продал принадлежащие ему акции компании

( Читать дальше )

САФМАР Финансовые инвестиции – рсбу за 2017г., мсфо за 9 мес 2017г

- 06 апреля 2018, 17:59

- |

111 637 791 moex.com/s909

Free-float 29%

Капитализация на 06.04.2018г: 79,263 млрд руб

Общий долг на 31.12.2016г: 215,556 млрд руб

Общий долг на 30.09.2017г: 225,536 млрд руб

Прибыль 2014г: 1,785 млрд руб

Прибыль 2015г: 1,415 млрд руб

Прибыль 3 мес 2016г: 602,41 млн руб

Прибыль 6 мес 2016г: 1,325 млрд руб

Прибыль 9 мес 2016г: 2,115 млрд руб

Прибыль 2016г: 3,310 млрд руб

Прибыль 6 мес 2017г: 3,930 млрд руб

Прибыль 9 мес 2017г: 4,871 млрд руб

e-disclosure.ru/portal/files.aspx?id=11328&type=4

europlan.ru/portal/investor/download/2106

САФМАР Финансовые инвестиции (бывш. Европлан) – рсбу

Общий долг на 31.12.2016г: 47,361 млрд руб

Общий долг на 30.09.2017г: 8,51 млн руб

Общий долг на 31.12.2017г: 73,72 млн руб

Выручка 2015г: 15,085 млрд руб

Выручка 1 кв 2016г: 3,482 млрд руб

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал