Риком Траст

📌СТРИМ –В ПЯТНИЦУ (ГОСТЬ КОЗЛОВ ДЕНИС)

- 01 июня 2022, 10:53

- |

В пятницу, 3 июня в 16.00 Мск в нашем telegram-канале пройдёт традиционный Прямой эфир от ИК «РИКОМ-ТРАСТ».

В рамках эфира с Олегом Абелевым подведём итоги торговой недели на российском фондовом рынке, обсудим наиболее важные события и новости, поговорим о ближайших перспективах и, конечно, в завершении онлайн-мероприятия каждый слушатель сможет задать свой вопрос!

Важное уточнение, в этот раз нашем гостем будет представитель долгового рынка РФ, широко известный Денис Козлов, управляющий директор ИК «Септем Капитал», редактор канала «Высокодоходные облигации».

Поэтому заглавная тема этого СТРИМа звучит так «Будущее долгового рынка РФ: новые реалии, перспективы, риски и возможности»✔️

Ждём вас всех онлайн! Будет интересно и, конечно, полезно! Ссылка на вступление будет опубликована на канале за 5 минут до начала.

Уже сейчас вы можете написать свои вопросы к спикерам, в комментариях к этому посту

- комментировать

- 168

- Комментарии ( 0 )

ТОП-10 вопросов к брокеру РИКОМ

- 31 мая 2022, 12:04

- |

Дорогие наши подписчики!

Для вашего удобства мы собрали ответы на Топ-10 🔥 вопросов, которые вы наиболее часто задаёте нам:

— Как мне быстро перевести свои активы от одного брокера к другому? ricom-trust.me/2023/

— Знаю, что у РИКОМ есть ежедневные утренние краткие обзоры по рынку. Где вы их публикуете?https://www.youtube.com/channel/UCB9fWnJJG5b1QSXBDUljrfw

— Дайте пожалуйста ссылку на все подкасты «Fixed Welcome» с Абелевым. fixed-welcome.mave.digital

— Вы работаете с таким инструментом, как коммерческие облигации (КО)-? Да, конечно!

analytic.ricom.ru/info/kommercheskie-obligacii.htm

— Как сегодня малый бизнес привлекает деньги на развитие через биржу? Слышала недавно об этом в СМИ. www.ricom.ru/orgrelease

— Меня интересует внебиржевой рынок и те бумаги, которые торгуются там. www.ricom.ru/stock_store/

— Инвестирую только в облигации, ОФЗ и тд. Нужна фиксированная доходность портфеля, пусть и на краткосрочном горизонте. www.ricom.ru/fixed_profit/

( Читать дальше )

SWOT анализ ПОЛЮС ЗОЛОТО

- 30 мая 2022, 12:13

- |

Новую рабочую неделю мы решили начать со #SWOT -анализа.

#PLZL – основной производитель золота в России и один из ведущих в мире. «Полюс» занимает первое место среди крупнейших золотодобывающих компаний мира по запасам золота и четвертое — по объему производства, демонстрируя самые низкие издержки среди ведущих глобальных производителей.

Плюсы:

Одни из самых низких в мире затрат на производство одной унции, поэтому у компании самая высокая рентабельность в секторе;

Операционная прибыль демонстрирует рост (год к году);

Рост производство аффинированного золота (год к году);

В 2021 г. «Полюс» стал первой крупной золотодобывающей компанией в мире, которая на 100% покрывает потребности в электроэнергии за счет ВИЭ. Это делает акции «Полюса» более привлекательными для фондов, ориентированных на показатели устойчивого развития.

Минусы:

Низкая дивидендная доходность;

В соответствии с оценкой на рынке, PLZL дешевле зарубежных конкурентов, но является одной из самых дорогих из золотодобытчиков России.

( Читать дальше )

СТРИМ У РИКОМ. СТАРТУЕМ СЕГОДНЯ В 16.00 МСК

- 27 мая 2022, 15:33

- |

Друзья, сегодня в telegram-канале РИКОМ-ТРАСТ пройдёт наш уже традиционный ПРЯМОЙ ЭФИР🔥

Обсудим с Олегом Абелевым главные темы и новости рынка последних дней. В т.ч:

✔️Снижение ключевой ставки ЦБ РФ до 11%;

✔️Дивиденды Газпрома, Роснефти;

✔️Цены на энергоресурсы;

✔️Новые интересные инвестидеи на рынке!

В качестве гостя наш эфир посетит Ярослав Муштаков (руководитель инвестиционного консультирования ИК «РИКОМ-ТРАСТ»). Для слушателей СТРИМа он чуть подробнее остановится на американском рынке, возможно кто-то вчера не смог присутствовать на нашем Вебинаре.

🔥Приглашаем всех вас, будет полезно и интересно! Ссылка появиться там же в телеграм-канале за 5 минут до начала СТРИМа.

О Газпром

- 27 мая 2022, 11:24

- |

#прогнозыриком

💼 Акции Газпрома #GAZP

Накануне стало известно о том, что совокупные дивидендные выплаты Газпрома за 2021-й год составят 1,24 трлн руб. 🏆Это стало абсолютным рекордом не только в истории компании, но и всего российского фондового рынка. Ясно, что как минимум 40-50% дивидендов пойдет в бюджет РФ, а вот другая часть будет направлена большому количеству инвесторов в эту бумагу. Ложкой дегтя здесь может служить разве что факт заморозки нерезидентов, который занижает реальный показатель free-float. Тем не менее даже с учетом этого фактора, частные инвесторы могут быть довольны, поскольку они смогут активно реинвестировать средства обратно в рынок, что при текущих низких оборотах сразу же отразится в рынке. Доля физлиц в общем объеме торгов акциями на Мосбирже в апреле была на рекордном уровне в 73%. Именно они сейчас определяют тренды.

Рынок может принять около 150 млрд руб. дивидендов Газпрома, что должно позитивно отразиться на рынке и оказать поддержку российским акциям.

( Читать дальше )

Прогнозы от РИКОМ-ТРАСТ (25 мая)

- 25 мая 2022, 12:15

- |

Акции МТС 📡

Бумаги МТС вчера стали одними из лидеров среди ликвидных фишек по причине возврата спроса в них. Причины этих событий понятны: ✔️кроме замедляющейся инфляции, налицо факт снижения рыночных процентных ставок, что, видимо, будет и дальше оказывать поддержку котировкам компании. Ранее акции на новостях о неожиданно высоких дивидендах добирались до 280 руб., но позже снизились до 240 руб.

Мы видим вероятность роста бумаг МТС на 10-15% на горизонте нескольких недель в случае реализации планов по дивдоходности, которая должна к лету составить примерно 14%, что выше ожиданий инфляции на горизонте 12 месяцев, даже с учетом 13%-го налога.

💼Как присоединиться к уже готовой стратегии инвестирования на фондовом рынке с подтверждённой отличной доходностью: www.ricom.ru/services/autofollow

Данная информация не является индивидуальной инвестиционной рекомендацией, и финансовые инструменты либо операции, упомянутые в ней, могут не соответствовать Вашему инвестиционному профилю и инвестиционным целям (ожиданиям).

Обзор по компании Детский мир

- 24 мая 2022, 11:44

- |

Друзья, сегодня в центре нашего внимания российский ритейл и компания Детский мир. К слову, совокупная торговая площадь магазинов группы компаний уже составляет более 1 000 тыс. кв. м. Разбираемся, насколько может быть интересна инвестиция в данный актив.

Что с отчётностью?

▫️В I квартале 2022 года ритейлер «Детский мир» получил 517 млн рублей чистого убытка против прибыли в 1,313 млрд рублей годом ранее (показатели по стандарту IAS 17).

▫️ EBITDA сократилась на 9,8%, до 2,553 млрд рублей. Рентабельность этого показателя составила 6,7% против 7,9% годом ранее, говорится в сообщении ритейлера.

▫️Скорректированная EBITDA снизилась на 14,9%, до 2,641 млрд рублей, рентабельность скорректированной EBITDA сократилась до 7% с 8,7% год назад.

▫️Скорректированная прибыль до налогообложения «Детского мира» в январе-марте упала на 44,9%, до 1,144 млрд рублей.

▫️Валовая прибыль повысилась на 8,3%, до 11,421 млрд рублей. Валовая маржа составила 30,2% против 29,6% годом ранее.

▫️Выручка «Детского мира» в I квартале выросла на 6,1%, до 37,85 млрд рублей.

( Читать дальше )

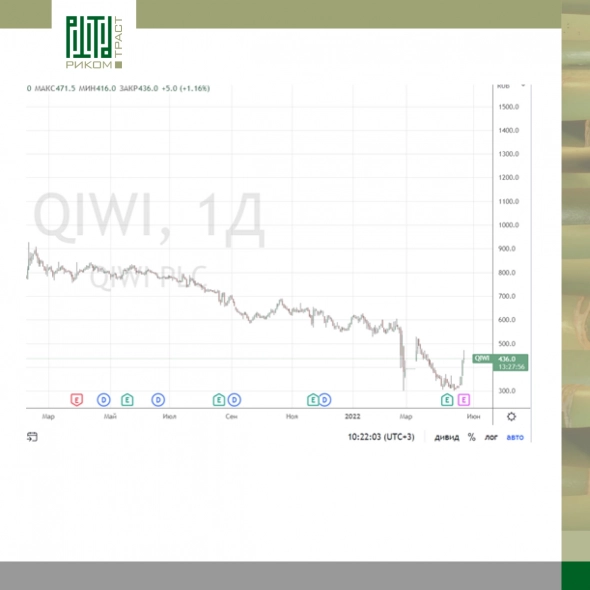

Прогноз от РИКОМ по QIWI

- 23 мая 2022, 10:59

- |

#прогнозыриком

💼Бумаги QIWI

Сегодня мы ожидаем продолжения роста котировок QIWI на 🔥новостях об одобрении собранием акционеров проведения обратного выкупа. На прошлой неделе было принято решение разрешить выкуп не более 10% от общего количества акций в обращении. Приобретенный пакет акций компания планирует использовать для потенциальных слияний и поглощений, мотивации сотрудников, а также для продаж на рынке после восстановления котировок.

Стоит отметить, что в текущей ситуации обратный выкуп крайне важен для динамики акций Qiwi, поскольку обороты на Московской бирже в бумаге сейчас низкие, а торги на Nasdaq не проводятся. По этой причине спрос на бумаги за счет обратного выкупа будет весьма сильным, поскольку ликвидность акций низкая. Пока выкуп в акциях Qiwi не проводится, поскольку, согласно заявлению самой компании, обратный выкуп будет производиться со второго дня после публикации финансовых результатов за каждый отчетный период бумаги .

Мы видим вероятность роста бумаг Qiwi на 10-15% на горизонте нескольких недель на ожиданиях выкупа.

( Читать дальше )

Лариса Морозова сегодня в гостях на СТРИМе у РИКОМ !

- 20 мая 2022, 12:38

- |

20 мая (пятница) в 16.00 Мск в telegram-канале состоится уже традиционный СТРИМ от ИК «РИКОМ-ТРАСТ».

В рамках эфира с Олегом Абелевым подведём итоги торговой недели на российском фондовом рынке, обсудим наиболее важные события и новости, поговорим о ближайших перспективах и, конечно, в завершении онлайн-мероприятия каждый слушатель сможет задать свой вопрос!

Кроме того, в этот раз у нас будет гость! Многим хорошо известная Лариса Морозова — один из самых известных дивидендных инвесторов в России ‼️ которая сыграла большую роль в популяризации «дивидендного трейдинга» на российском рынке.

Приглашаем послушать тут

СТРИМ УЖЕ ЧЕРЕЗ ЧАС

- 06 мая 2022, 13:06

- |

Друзья, хотели бы напомнить вам, что в эту пятницу, 6 мая в 14.00 Мск здесь в нашем telegram-канале t.me/ricom_trast пройдёт традиционный Прямой эфир от ИК «РИКОМ-ТРАСТ».

В рамках эфира с Олегом Абелевым подведём итоги торговой недели на российском фондовом рынке, обсудим наиболее важные события и новости, поговорим о ближайших перспективах и, конечно, в завершении онлайн-мероприятия каждый слушатель сможет задать свой вопрос 🔥

Ссылка на вступление будет опубликована на канале за 5 минут до начала.

✔️Кстати, уже сейчас вы можете написать свои вопросы (ниже в комментариях), и мы зададим их Олегу в первую очередь.

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал