Размышления

Навеяло постами про приобритение или отказ от автомобиля.

- 27 ноября 2019, 11:36

- |

Навеяно постами про авто автора На пенсию в 35.

С интересом прочитал идею автора продажи автомобиля и инвестиции этих средств. Очень похоже на правду, однако, именно мне эта идея не подходит. Накидаю свои примерные расчеты. Хотел написать комментарий, начал, получился пост.

Автомобиль купил 5 лет назад за 220 тысяч рублей. Да, да – то самое корейское ведро с болтами. Деньги брал в кредит. С учетом переплаты машина обошлась примерно в 300 тысяч рублей.

Ежемесячно уходит на бензин, округленно в большую сторону, 4000 рублей. Мойка в месяц: раз 600 рублей с пылесосом, пусть два раза по 350 – итого: округлим до 1000 рублей. Налог и страховка: 7000 рублей, замена масла: 3000 с материалами и работой. Пусть еще 6000 – мелкий ремонт. Итого 7000+3000+6000 делим на 12 месяцев, получаем округленно 1500 рублей. Колеса с летней и зимней резиной достались от предыдущего хозяина. Резина была новая, до сих пор езжу на них, езжу аккуратно. Перекидываю колеса сам, храню у тестя в гараже, трат – 0 рублей.

Итого в месяц трачу на машину 6500 рублей. Давайте накинем еще пару тысяч. Пусть будет 8 тысяч рублей в месяц. Теперь представлю, что продал машину и передвигаюсь на каршеринге и общественном транспорте. Работаю недалеко от дома, но автобусы ходят редко и до остановки надо дойти, а потом от остановки до работы. Нормальный вариант, некоторые коллеги так и делают. Жалуются на холод зимой и жару летом, неадекватных попутчиков и долгие ожидания автобуса. Однако ездят. Ну пусть 2000 уходит у них на проезд в месяц. Экономия на лицо, вариант хороший, но не для меня.

Мне надо отвести детей в садик. Ходят в разные, т.к. одна из дочерей посещает специализированный. Если возить на автобусе, трата возрастет, ну пусть до 3000, не критично, однако по времени я однозначно не буду успевать на работу. Либо поднимать детей не в 7 утра, как сейчас, а часиков в 6. И возвращаться домой не в 18.00, а в 19.00. Автор за то, чтобы дети больше ходили пешком, наверное, минус час сна для ребенка ему тоже не повод ездить на автомобиле.

( Читать дальше )

- комментировать

- 3.2К | ★3

- Комментарии ( 41 )

А может ну его нафиг этот трейдинг?

- 20 октября 2019, 11:56

- |

Вот некоторые пишут, что ого как много пополняешь, у тебя наверное зарплата большая? В тот то и дело, что зарплата средняя как по стране, но живу я во всём себя ограничивая. Ни разу не был за границей, даже в еде и то акционер, то есть по акциям только покупаю товары, стараюсь для еды покупать только самое необходимое. Ни на что больше особо не трачусь, только на разные непредвиденные расходы или уже когда совсем невозможно не потратиться. И представляете, вот так последние 10 лет, сейчас 11 год завершается таким же образом.

Всё как в прорву уходит, ложу на депозит — сливаю, ложу — сливаю. Как же тяжело от этого. А ещё тяжело от того, что если бы был умным и с 2009 года чисто покупал будучи инвестором, так же как Лариса Морозова или Элвис Марламов, диверсифицируясь, то сейчас бы уже жил с дивидендов. Как же обидно, от того, что такие возможности упустил. Что умом оказался не богат.

Встаёт вопрос, а что делать? Что, до пенсии так лудоманить? Ведь сил с каждым годом всё меньше, вон и здоровье прихватывать начинает и к тому глядя на более старших вижу, что в старости, если доживёшь, то столько денег на здоровье, на лечение будет требоваться.

( Читать дальше )

Нерадивость и усердие. (Философские раздумья)

- 16 сентября 2019, 00:12

- |

Нерадивость — отрицательное нравственно-этическое качество личности, проявляющееся как лень, нестарательность, беспечность при выполнении любой работы. Нерадивый – не приносящий радости. Это качество вкладывается постепенно, с детства, при попустительстве, нетребовательности и отсутствии контроля со стороны взрослых, нередко и по примеру взрослых. Нерадивый человек без усердия учится и работает, вяло и без интереса выполняет поручения, небрежно выполняет технологию и оформляет результат.

Усердие — положительное нравственно-волевое качество личности, проявляющееся как старание, прилежание, выполнение работы с рвением и ответственность за результаты труда. Но бывает усердие и «не по разуму», т.е. напрасное, не учитывающее каких-либо важных факторов, а потому вредное и даже опасное. Усердие может быть и показным, т.е. проявляемым лишь напоказ, публично и не касающимся изменений качества работы и ее результативности. Добродетель, характеризующаяся большим старанием или прилежанием. Повышенная степень усердия называется рвением. В устаревшем значении слова также сердечное, заботливое отношение к человеку. В России существуют многочисленные ведомственные награды «За усердие». Усердие входит в семь добродетелей католицизма и в число прусских добродетелей.

( Читать дальше )

Какая боль? Какая боль?

- 31 июля 2019, 14:37

- |

Боль — это естественная реакция нервной системы игрока на пагубное воздействие.

Если игрок ощущает боль, то это говорит о том, что «пациент скорее жив, чем мёртв».

Ощущение боли помогает игроку мобилизоваться, чтобы постараться прервать пагубное воздействие.

В тот период, когда ощущается боль, игрок тратит душевные силы, чтобы противостоять пагубному воздействию.

Для восстановления душевных сил требуется восстановительный период.

Длительность восстановительного периода зависит от устойчивости нервной системы игрока, от длительности и силы воздействия, от результатов воздействия и от прочих факторов.

( Читать дальше )

У тебя есть лишние деньги? Возможно, что скоро у тебя их не будет.

- 29 июля 2019, 16:20

- |

Да.

Если у тебя есть лишние деньги, то либо ты их сам отдашь и почти ничего не получишь взамен, либо у тебя их отберут силой или хитростью.

Это суровая реальность.

Но люди очень упрямы и не верят в это.

Когда я использую словосочетание «лишние деньги» — обязательно найдётся тот, кто возразит мне, мол «Лишних денег не бывает!»

И окружающие одобрительно закивают ему в ответ или залайкают его камент.

Типо — это же аксиома!

Но это не аксиома — а иллюзия.

( Читать дальше )

Не жили богато, не стоит и начинать?

- 18 апреля 2019, 13:57

- |

Сначала фольклор был отражением жизни, а теперь мы живем, руководствуясь народными мудростями… Вот взять, к примеру, пословицу «Не жили богато, нечего и начинать», уходящую корнями в наше советское детство. В общественном сознании закрепился стереотип: можно быть либо богатым, либо честным.

Признаюсь, я сама смотрю со смесью скепсиса и осторожности на приятеля, который из хрущевки переехал в элитный ЖК. А потом вздыхаю с облегчением, когда узнаю, что он продал старую бабушкину квартиру, взял ипотеку, а до этого копил на первый взнос 10 лет. Сразу всё встает на свои места: не наворовал, не заработал (у нас ведь невозможно заработать, да?). Нормальный человек – как все, ага…

И я вот задумалась, а откуда оно берется – такое мышление? Ну, история у нашей страны непростая, да. Но сейчас, в эпоху процветающих мотивационных спикеров и финансовых гуру, что мешает людям идти к мечте? И вот что я заметила: даже имея неплохую зарплату, люди просто не в состоянии распоряжаться своими деньгами. Они уходят в чёрную дыру! Многие из нас научились зарабатывать – и слава богу. Но, как бы странно это ни прозвучало, мы не научились чем-то обладать (и нести за это ответственность), умножать таланты. Копить на что-то? Зачем, а вдруг дефолт! Инвестировать? Так ведь все брокеры жулики. Ну и всё в таком духе.

( Читать дальше )

Ленэнерго: дивиденды по обыкновенным акциям. Чего ждать?

- 08 апреля 2019, 18:54

- |

Как я понимаю это поручение - увеличения дивидендных выплат на обычку. Увеличение в абсолютном выражении. То есть в прошлом году суммарно на обычку выплатили 1 164 млн. р. (расчёт см. ниже), а с 2019 отчётного года выплачивать в абсолютном выражении больше, чем на префа.

Пожелание понятно. Была проведена докапитализация компании через выпуск дополнительных обыкновенных акций. Это случилось из-за того, что часть денег была потеряна в банке, у которого отозвали лицензию. Лица, в адрес которых проводилась докапитализация и которые выкупали дополнительные акции к компании, хотят каким-то образом вернуть себе вложенное. Они могут сделать это через дивиденды, выплачиваемые по обыкновенным акциям. Сейчас в абсолютном выражении сумма, направляемая на выплаты по префам, больше суммы, направляемая на выплаты по обычке.

Уменьшить выплаты на пр. акции — не могут. Мешает пункт устава о выплате на префа. Если устав изменят, то возможны варианты:

1) выплаты в абсолютном выражении по префам может упасть, это потянет за собой цену вниз,

2) префа вообще отменят и поменяют на обычку,

3) давно уже ходит слух об объединении ЛЭ и МРСК СЗ, пока только слух — руководство Россетей опровергает его; если случится, префа, с большой вероятностью, конвертируют в обычку объединенной компании, как бы она не называлась.

Рассмотрим вариант, когда выплаты на префа остаются по текущему уставу и дивполитике. Как возможно поднять выплаты по обычке?

Могут поднять выплаты на обычку за счёт увеличения процента от прибыли, направляемого на дивиденды, тогда цена на них пойдёт вверх.

В 2018 году заплатили на префа — 13,47, на обычку — 0,1366.

Если не менять устав, чтобы поднять выплаты по обычке, надо увеличивать объем выплаты по отношению к чистой прибыли с 31% (было за 2017) до 40 % (за 2018). Хотя бы до 40%. Расчёт см. ниже.

Тогда можно будет направить большую сумму на обычку.

Рассчитаем, если направить за 2018 год на дивиденды 31% от прибыли:

за 2017 — 31% от 7,79 млрд прибыли = 2,42 млрд.

за 2018 — 31% от 10,6 млрд = 3,22 млрд.

АП — 93 млн.

АО — 8 524 млн.

2017: ао — 0,1366 × 8 524 = 1164,34 млн.

ап — 13,47 × 93 = 1252 млн. (16% прибыли)

2018: 16 % на ап — 16 % × 10,6 = 1,696 млрд. или 1 696 млн. р. / 93 млн. ап = 18,2365 рублей на ап.

На ао (при выплате 31% прибыли как в прошлом году) остаётся:

10 400 × 0,31 — 1 664 = 1 560 млн. р.

На ао: 1 560 / 8 524 = 0,183 р.

На ао (при выплате 40% прибыли) остаётся:

10 400 × 0,4 — 1 664 = 2 496 млн. р. (в абсолютном выражении на 47% больше, чем на префа)

На ао: 2 496 / 8 524 = 0,2928 р.

На ао (при выплате 50% прибыли):

10 400 × 0,5 — 1 664 = 3 536 млн. р. (в абсолютном выражении в 2,08 раза больше, чем на префа)

На ао: 3 536 / 8 524 = 0,4148 р.

Думаю, дивиденд на ао в 0,183 р. уже в цене, а вот дивиденд в размере 0,2928 р. может подвинуть цену вверх — до 9,5-10 р., про 0,4148 р. пока не говорю, т.к. выплата в 50% прибыли маловероятный сценарий.

Рассмотрим пограничный случай. При какой выплате абсолютная выплата по обычке и префам сравняется.

На префа - 1 696 млн. р.

На обычку - 1 696 млн. р. или 1 696 млн. р. / 8 524 млн. акций = 0,19897 р. на каждую обыкновенную акцию. Или по текущей цене (ок. 6 р.) имеем 3,3 % дивдоходности.

Сумма — 3 392 млн. р.

От прибыли — 32%.

32% от прибыли — это на один процент больше, чем в прошлом году. Вполне по силам.

Насколько компания может платить 40 % от прибыли на дивиденды?

Сможет ли она при таких выплатах поддерживать работоспособность сетей?

Достаточно ли ей оставшихся денег на осуществление перспективных планов?

Данный обзор не может рассматриваться или использоваться как индивидуальная инвестиционная рекомендация. Автор не осуществляет деятельность по инвестиционному консультированию и не является инвестиционным советником.

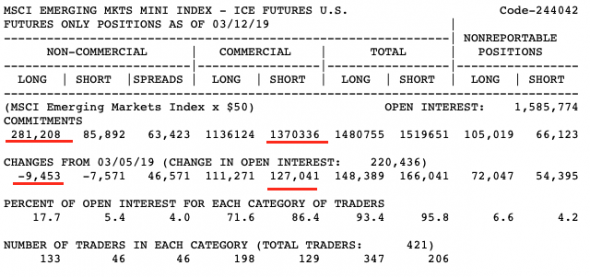

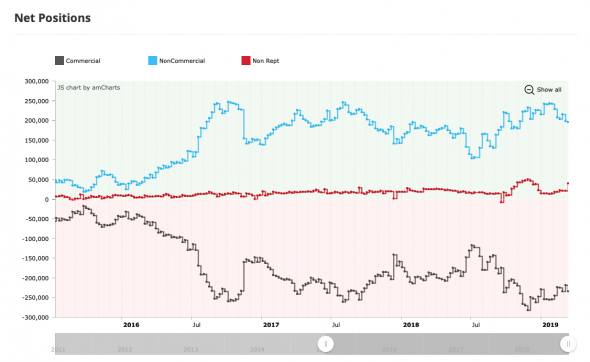

Morgan Stanley EM index. Отчет Cot

- 18 марта 2019, 12:59

- |

Мини индекс на развивающиеся рынки

это индекс рынков акций стран с развивающейся экономикой, отражающий динамику цен на акции компаний с большой и средней капитализацией из 24 стран. В индекс включены более 830 бумаг, что покрывает 85% от всей капитализации данных рынков с поправкой на free float. По данным MSCI Barra, провайдера индекса, на него ориентированы активы объемом выше $1,9 трлн.

Commercial — трейдеры которые хеджируют риски в интересах реального бизнеса

Non-commercal — крупные спекулянты, хедж-фонды и некоторые крупные Финансовые институты

Но это пока не пиковое значение. Единственное что смущает это мелкие спекулянты которые набрали резко Длинную позицию. Толпа обычно платит.

( Читать дальше )

Нужен ли безубыток?

- 11 марта 2018, 23:58

- |

Мои размышления по этому поводу. И так открываю сделку, ставлю стоп, цена идёт в мою сторону, проходит достаточное движения для того, чтобы перенести стоп в безубыток, я переношу, его выбивает, перезахожу заново ставлю стоп. Вопрос нужно ли мне ставить на безубыток во второй сделке? Если бы я не перевел свой первый стоп на безубыток то его бы не выбило, цена его не достала а теперь я снова сижу в позиции в туже сторону но по худшей цене и + есть риск получить второй стоп. В безубытке конечно комфортно психологически, но что он даёт реально? Перетаскивая стоп в безубыток появляется большая вероятность что его снесут в итоге теряю время ожидая нового входа.

Плюсы — это психологически комфортно, минусы— это потеря времени на перезаход.

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал