РЫНКИ

❗️❗Доходность по юаневым облигациям газкап3р19 выше, чем по юаневым облигациям русал 1Р5. Почему?

- 25 сентября 2025, 17:57

- |

Безусловно, кредитное качество «Газпрома» существенно выше — рейтинговое агентство АКРА присвоило ему уровень ААА со «стабильным» прогнозом, в то время как у «Русала» рейтинг составляет А+ при том же прогнозе. Однако сравниваемые облигации, хотя и номинированные обе в юанях, не идентичны по своим ключевым параметрам, что делает прямое сопоставление их доходностей не совсем корректным.

Так, облигация Русала погашается уже в мае 2026 года, то есть менее, чем через год. Она предусматривает выплату полугодового купона с ставкой 6,7% годовых. В свою очередь, облигация «Газпрома» имеет более длинный срок — погашение запланировано на август 2027 года, что означает срок обращения около двух лет. Купон по этому выпуску выплачивается ежемесячно, а его ставка равна 6,4% годовых. То есть у этих облигаций разная длина и разная дюрация. В нормальной ситуации дальний конец кривой доходности в облигациях выше, чем ближний, и чем дольше до срока погашения облигации — тем выше доходность, чтобы компенсировать более высокие риски на более длинном промежутке времени.

( Читать дальше )

- комментировать

- 427

- Комментарии ( 0 )

Ситуация на текущий момент

- 25 сентября 2025, 07:58

- |

25.09.2025. Вчера индекс ММВБ закрыл день зелёной свечкой. Индекс пытался продолжить снижение почти доехал до первой из 4-х основных целей (на сегодня — 2671,2648, 2630 и 2609) и поддержек, определяющих нижнюю границу апрельской волатильности, после чего развернулся и поехал вверх, закрывшись под ближайшим сопротивлением (на сегодня — 2731), взять которое не смог, но пытается сделать это сегодня, что намекает на продолжение роста до более сильных сопротивлений (на сегодня — кластерная зона 2755-2762), пройти которые нам не удалось во вторник.

В случае добоя будем смотреть отработку: отбой снова поаысит шанс на дальнейшее снижение к обозначенным выше основным поддержкам, пробой с ретестом зоны даст нам первый разворотный сигнал и отправит к следующим сопротивлениям в зоне 2780-2787, пробой с ретестом которой даст нам более уверенный сигнал на разворот.

Что вокруг:

СиПи вернулся ниже своего сильного сопротивления (на сегодня — 6727), смотрим его тест снизу: отбой отправит нас дальше вниз, с ближайшими целями на сегодня 6630 и 6553. Возврат выше с ретестом снова вернёт к жизни сценарий с походом на 6921.

( Читать дальше )

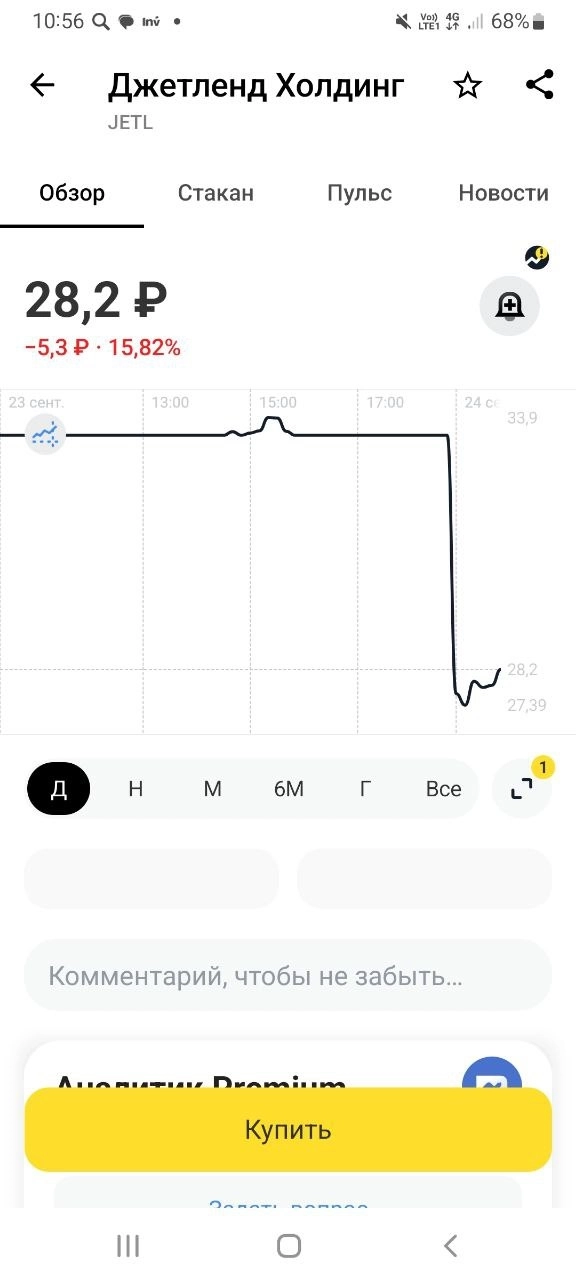

📉 Акции Джетлэнда уже 3 дня подряд падают по -20%! Где конечная?

- 24 сентября 2025, 11:28

- |

Писал перед размещением: «Всегда сложно оценивать растущие бизнесы, не имеющие прибыли, НО за себя могу сказать, даже если бы оценка была в 10 раз ниже, я бы не участвовал. Думаю, что стоит быть аккуратнее».

При этом, даже по 5 руб. я бы сюда не лез.

Обращаю внимание на кейс Джетлэнда, потому что это яркий пример того, как фундаментальный анализ помогает сохранять деньги.

Приглашаю вас подписаться на мой канал, чтобы читать больше качественной аналитики по российскому рынку!

Ситуация на текущий момент

- 24 сентября 2025, 07:20

- |

24.09.2025. Вчера индекс ММВБ закрыл день красной свечкой — вчерашний разворотный пинбар, увы, не подтвердился. Так же при этом индекс не смог пройти ближайшего сопротивления (на сегодня — кластерная зона 2765-2756), отбившись оттуда, после чего вернулся ниже взятой было поддержки (на сегодня — 2732) и продолжил снижение, обновив свои лои — в пользу продолжения снижения к основным поддержкам нижней зоны апрельской волатильности на 2671, 2648, 2631 и 2609.

Частичная отмена сценария — пробой с ретестом зоны 2756-2765. В этом случае мы получим первый разворотный сигнал и двинем к следующим сопротивлениям в зоне 2780-2787, пробой с ретестом которой даст нам более уверенный сигнал на разворот.

Стоит отметить, что снижение, как обычно, было на вечерней, менее ликвидной сессии, и на мой взгляд было на новостях, повторяющих старые, избитые песни о санкциях, ужасных перспективах России, разочаровании в вожде и т.п. — завели старую шарманку. Снижение на подобном вряд ли может быть устойчивым, на мой взгляд. И уж точно никак не отражает реального положения вещей.

( Читать дальше )

Ситуация на текущий момент

- 23 сентября 2025, 07:31

- |

23.09.2025. Вчера индекс ММВБ закрыл день зелёной свечкой и «пинбаром» — фигура возможного разворота, но требуется подтверждение зелёной свечкой. Индекс пробивал локальную поддержку (на сегодня — 2733), однако под закрытие смог вернуться выше и сходить на тест более сильной и важной поддержки (на сегодня — 2758), до которой немного не дотянул, закрывшись рядом. Сегодня будем смотреть тест этого уровня снизу: отбой снова отправит нас к поддержке на 2733, а в случае её пробоя с ретестом — дальше вниз, к основным поддержкам нижней зоны апрельской волатильности на 2671, 2648, 2630 и 2609. Возврат с ретестом выше 2758 отправит нас к следующему сопротивлению в зоне 2780-2785, пробой с ретестом которого даст нам первый сигнал на разворот вверх и отправит к следующим целям: 2814 и 2821, пробой с ретестом которых обеспечат нас ещё одним разворотным сигналом, увеличивая вероятность разворота вверх.

С волновой т.з. мы вроде как доделали АВС или WXY c 15.08 и можем уже ехать наверх, однако нельзя исключать, что форма коррекции может усложниться, например — до WXYXZ. Следует так же добавить, что снижались мы не пойми на чём, а следовательно можем на этом же и отрасти обратно. А так же то, что индекс RGBI, обычно являющийся перстом указующим для ФР, пока не подтверждает разворот.

( Читать дальше )

В Госдуме обсуждают налог на сверхприбыль банков. Стоит ли его бояться инвесторам?

- 22 сентября 2025, 16:04

- |

18 сентября такая инициатива была внесена в Государственную Думу.

❓ В чем суть законопроекта?

Справедливая Россия выдвинула инициативу о налоге на сверхприбыль банков (предлагают забрать 10% от превышения прибыли 2023+2024 относительно 2021+2022 годов).

«Тонкий» подход проекта заключается в том, что у многих банков в 2022 были убытки, что занижает базу прибыли 2021 и 2022 года, с которой идет сравнение. Но даже так, влияние незначительное — посчитал по Сберу – это 77 млрд руб., или 4,4% потенциальной прибыли 2025 года.

❓Какая вероятность, что законопроект будет принят?

Я считаю, что вероятность принятия законопроекта – околонулевая.

1) Это PR-история «Справедливой России», которой они занимаются каждый год — уже три года подряд. Вот, например, моя рефлексия на предыдущий их законопроект от прошлого октября: t.me/Vlad_pro_dengi/1235 .

2) Правительство (в лице Минфина) и ЦБ все три года против — как и сейчас (аргументы довольно простые – достаточность капитала у банковского сектора не лучшая, чтобы дополнительно забирать капитал + сейчас высокие резервы и много проблемных заемщиков + сама формула не самая адекватная).

( Читать дальше )

Ситуация на текущий момент

- 22 сентября 2025, 07:35

- |

22.09.2025. В пятницу индекс ММВБ закрыл день ещё одной красной свечкой, продолжая своё снижение. Поддержка (на сегодня — кластерная зоны 2780-2760) не устояла и была пробита, после чего рынок продолжил своё снижение, закрывшись ниже — в пользу продолжения снижения уже до самых основных поддержек (на сегодня — отметки 2671, 2648, 2629 и 2609), являющихся основными поддержками апрельской волатильности и уже несколько раз отбивавших атаки медведей. В видеообзорах так же была указана промежуточная поддержка (на сегодня — 2733), на которой мы и закрылись в пятницу, но с утра она была пробита и теперь больше является маркером, удержание которого по итогам утра даст нам шанс на отскок и тест снизу более сильной, но всё же не удержанной поддержки — кластерной зоны 2760-2780, а тест снизу будет сигналом на продолжение падения к основным поддержкам. Частичной отменой нисходящего сценария будет возврат с ретестом выше отметки 2780, что даст нам первый робкий сигнал на разворот рынка вверх, но пока таких сигналов нет, поэтому продолжение снижения на текущий момент — наиболее вероятный вариант развития событий.

( Читать дальше )

Ситуация на текущий момент

- 19 сентября 2025, 07:24

- |

19.09.2025. Вчера индекс ММВБ закрыл ден красной свечкой. Индекс снова не смог пройти сопротивления с месячного ТФ 2821 и поехал вниз, пробив вновь обретённую было поддержку (на сегодня — зона 2812-2810) и снова скатился к верхней границе более сильной поддержки — кластерной зоны 2780-2760, которую снова удержал, слегка отбившись. Сегодня снова ждём её теста и смотрим отработку: отбой опять может отправить нас на штурм не взятых и указанных выше сопротивлений, а пробой с ретестом даст сигнал на продолжение снижения к нижней границе кластерной зоны 2780-2760.

Возврат с ретестом выше отметки 2821 даст нам первый сигнал на возможный разворот и отправит дальше вверх, к следующему сопротивлению в кластерной зоне 2878-2896, пробой с ретестом которой даст нам более серьёзный сигнал на разворот тренда вверх, а неудержание отметки 2760 будет означать продолжение снижения до наших основных поддержек у нижней границы апрельской волатильности: 2671, 2648 и 2609 (что пока — маловероятно, на мой взгляд).

( Читать дальше )

Обзоры Вуш и Делимобиля! Почему падают акции?

- 18 сентября 2025, 16:50

- |

О двух таких компаниях я предупреждал вас в конце августа.

🔽 Динамика акций Вуш с 27 августа:

135 => 109 (-20%)

Выдержка из моего обзора:

Покрутил финансовую модель по Вушу — у меня не бьется, как компания будет выходить в стабильный положительный денежный поток в ближайшие 3-4 года.

После операционных результатов говорил, что стоит быть аккуратным. После финансовых результатов скажу, что стоит быть особенно аккуратным.

На месте Вуш я бы делал допку по 100 руб. на весь размер долга (пока акции стоят столько, сколько сейчас). Да, размыли бы акционеров вдвое, но сократили бы процентные расходы; в следующем году была бы прибыль. Хотя по денежному потоку все равно есть вопросы даже в таком сценарии.

🔽 Динамика акций Делимобиля с 22 августа:

152 => 128 (-16%)

Писал вам в обзоре результатов:

( Читать дальше )

Ситуация на текущий момент

- 18 сентября 2025, 07:17

- |

18.09.2025. Вчера индекс ММВБ закрыл день зелёной свечкой, сформировав формацию «внутренний день» — в основном из-за того, что все ждали решения ФРС США по ставке (снижена на 25 бп). Поддержки в зоне 2780-2762 устояли и рынок смог вернуться выше пробитой ранее сильной поддержки на 2810 (на сегодня) и локальной на 2813, которая была протестирована сверху, однако не смог преодолеть сопротивление с месячного ТФ на 2821, что пока может вылиться в новый поход на тест зоны 2810-2813, который мы будем смотреть сегодня: отбой и возврат выше 2821 даст нам сигнал на продолжение роста и первый робкий сигнал на разворот и отправит нас к следующей цели — кластерной зоне 2879-2896, пробой с ретестом которой даст нам более убедительный разворотный сигнал.

Отмена сценария — пробой с ретестом зоны 2780-2762 (пока не исключён заход на нижнюю поддержку зоны) — в этом случае снижение будет продолжено до наших основных поддержек у нижней границы апрельской волатильности: 2671, 2648 и 2609 (пока — маловероятно).

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал