РЫНКИ

Экономическая антропология

- 16 декабря 2025, 21:28

- |

Нейросети уже достигли такого уровня, что показывают тебе в ленте рекомендованных товаров на «Авито» такие книги, которые тебе интересны, но иначе бы ты никак о них не узнал.

Так высветилась мне книга Пьера Бурдье «Экономическая антропология». Это годовой курс лекций, который прочел за три дня, а вы сможете уловить суть за несколько минут чтения этой заметки.

Пьер Бурдье, как философ, отвечает в своих лекциях на вопросы, которые никто ему не задает. Это распространенное в среде философов, социологов, антропологов явление, где автор разговаривает с умным человеком, то есть с самим собой.

Этот курс лекций как будто был написан для меня, чтобы спустя более 30 лет найти ответы на вопросы по экономике, которые волнуют меня самого. Чтобы читать такие книги по экономике, нужно иметь свободное время, вопросы и стимулы к чтению. Помимо удовлетворения тяги к знаниям, изучаю такую литературу, чтобы попросту быть богатым, а для этого нужно понимать, как работает экономика.

( Читать дальше )

- комментировать

- 515

- Комментарии ( 0 )

Япония: компании получают инструмент доходности на Bitcoin (4–12% APY). Почему это важно для рынка

- 11 декабря 2025, 17:35

- |

В Японии запущено партнёрство Animoca Brands и Solv Protocol, ориентированное на корпоративных держателей BTC.

Компании смогут получать 4–12% годовых на биткоин, используя токен-обёртку Solv и стратегии распределения ликвидности.

Механика

Доходность формируется за счёт:

— кредитных BTC-рынков,

— AMM-пулов,

— структурированных staking-решений.

Solv управляет активами на $2,8 млрд. Среди инвесторов — Binance Labs.

Почему это значимо

Биткоин не является доходным активом.

Для корпораций, которые держат BTC на балансе, это снижает эффективность капитала.

Новые решения позволяют монетизировать ликвидность, не продавая актив.

О масштабе

Крупнейший японский корпоративный держатель BTC:

— Metaplanet (30 823 BTC).

Второй эшелон — Nexon, Remixpoint.

Для таких компаний даже небольшая доходность существенно меняет экономику владения активом.

Вывод

Корпоративный Bitcoin постепенно превращается в инструмент, который может приносить доход.

Это может увеличить привлекательность BTC для публичных компаний.

( Читать дальше )

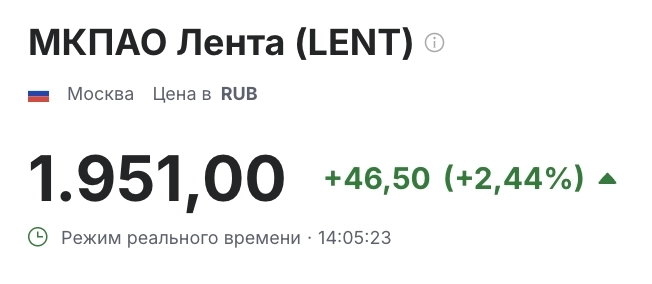

Акции Ленты обновили исторический максимум. Почему?

- 11 декабря 2025, 14:34

- |

В моменте акции были 1 970 (сейчас 1 950).

27 ноября Лента выпустила стратегию на 2028 год, обзор стратегии и оценку движений рынка написал для вас тут: t.me/Vlad_pro_dengi/2040

«Большинство моделей, которые я видел у аналитиков предполагали прогнозы выручки в 2028 не выше 1,7 трлн руб., и EBITDA ниже прогнозного уровня процентов на 30-40%. То, что рынок проливает акции Ленты на такой стратегии — неэффективность и глупость».

Вчера я пересчитал модель после покупки Реми и немного повысил целевую цену.

Лента – самый дешевый ритейлер при цене акций ниже 2 150 руб. (дешевле и X5, и Магнита по текущим), при этом потенциал при цене выше 2 050 руб. ниже 40%. Там уже не зона для покупок, пока, на мой взгляд.

Больше идей в обзоре моего портфеля 🤝

Поздравляю акционеров Ленты с такой динамикой акций!

Т-Технологии — лучшая компания финсектора с 20 ноября!

- 11 декабря 2025, 14:31

- |

📈 20 ноября Т-Технологии отчитались за 3 квартал и объявилибайбек.

Разобрал для вас отчет тут: t.me/Vlad_pro_dengi/2033

С того дня акции Т-Технологий показали самую высокую доходность в банковском секторе.

Вывод: байбек — это хорошо. Еще интереснее было бы узнать, что акции растут, а байбека не было 🙃

Поздравляю акционеров компании с хорошей динамикой 🤝

О том, почему Т-Технологии — позиция №1 в моем портфеле, рассказал тут: t.me/Vlad_pro_dengi/2052

🏤 Мегановости 🗞 👉📰

- 06 декабря 2025, 00:49

- |

1️⃣ МосБиржа обновила состав индексов.

С 19 декабря 2025 года в главные индексы добавили OZON $OZON, ДОМ.РФ $DOMRF и ЦИАН $CNRU, а Юнипро убрали.

В голубые фишки вошли OZON и ВТБ $VTBR, а Северсталь и НЛМК вылетели.

В других индексах появились Фикс Прайс, Эталон, а М.Видео, Каршеринг Руссия, Казаньоргсинтез и Диасофт исключили.

Часть компаний получила новые коэффициенты free-float — сильнее всего вырос он у ВТБ, а снизился у VK $VKCO и Сегежа.

В лист ожидания на включение в главные индексы попали Лента и Русагро, а ЮГК — в лист на исключение.

2️⃣ "Ростелеком" $RTKM сообщил, что сайт прямой линии с Путиным подвергался кибератакам.

Атаки шли из-за рубежа и изнутри страны.

Систему заранее тестировали, поэтому она выдержала нагрузку без сбоев.

Фальшивые зеркала блокировали, чтобы люди не попадали на мошенников.

В прошлом году портал ни разу не падал.

Компания видела источники атак и работала со спецслужбами.

3️⃣ Башкирия готовит продажу части своей доли в "Башнефти" $BANE

Планируется вывести на рынок 11,3 млн акций — это 6,36% уставного капитала и примерно четверть пакета, который сейчас принадлежит региону.

( Читать дальше )

🏤 Мегановости 🗞 👉📰

- 04 декабря 2025, 23:44

- |

1️⃣ "Базис" открыл книгу заявок на IPO и объявил диапазон 103–109 ₽ за акцию.

Это даёт оценку компании в 17–18 млрд ₽, а объём размещения — около 3 млрд ₽.

Заявки принимают до 9 декабря, торги стартуют 10 декабря под тикером BAZA.

Компания делает ПО для управления ИТ-инфраструктурой и создана «Ростелекомом» и партнёрами.

Часть акционеров готова продать доли, а «Ростелеком» стратегический пакет оставляет.

2️⃣ ОАК$UNAC хочет, чтобы Индия производила детали для SJ-100 и поставляла их также в Россию.

Это поможет удешевить самолёт и наладить совместное производство.

После санкций выпуск прежнего «Суперджета» остановился, и в 2026 году планируют запустить его обновлённую версию.

3️⃣ США разрешили работать с зарубежными структурами ЛУКОЙЛа $LKOH, но только для обслуживания, эксплуатации и закрытия его АЗС за пределами России.

Разрешение временное и действует до 29 апреля 2026 года.

Лицензия нужна потому, что ЛУКОЙЛ и его «дочки» попали под блокирующие санкции, и без неё любые операции были бы запрещены.

( Читать дальше )

Крипторынок в фазе страха: данные, контекст и выводы

- 03 декабря 2025, 11:56

- |

Рынок несколько недель находился в зоне extreme fear (около 11 пунктов), сейчас значение индекса 23–28.

Формально это «страх», но без паники. Тем не менее реакция на новости остаётся эмоциональной.

BTC и ETF

Биткоин после $126 000 скорректировался до $80–87 тыс.

Средняя точка входа BTC-ETF — ~$90 000.

То есть ETF-инвесторы в среднем находятся в минусе.

Отток из spоt-ETF в ноябре — около $3,8 млрд.

ETH

BitMine (структура, связанная с Томом Ли) держит 3,6–3,7 млн ETH.

Средняя цена входа значительно выше текущей. Нереализованный минус достигал ~$4 млрд.

Solana

Несмотря на притоки в ETF (около $476 млн), цена остаётся в диапазоне $120–140.

BlackRock

Переводы BTC и ETH на Coinbase на сумму более $1 млрд рынок интерпретирует как возможные продажи.

TON / Cocoon

На фоне общей слабости рынка запуск Cocoon создал технологический позитив: приватные AI-вычисления, стимулирование GPU-участников, расширение экосистемы.

Вывод

На мой взгляд, это глубокая коррекция внутри продолжающегося цикла.

( Читать дальше )

Газпром снова НЕ заплатит дивиденды! Почему?

- 28 ноября 2025, 17:24

- |

Прибыль есть, а денег нет 🤷♂️

Таков короткий комментарий по отчету Газпрома.

❓ Прибыль за 9М2025 = 1 117,3 млрд руб. (+12,9% г/г)

❌✔️ Скор. прибыль за 9М2025 (ее еще называют дивидендной базой, но дивиденды от нее не платят уже 3 года) = 679,2 млрд руб. (-19,4% г/г)

Обратите внимание, скорректированная прибыль снизилась несмотря на отмену НДПИ. Разница между обычной прибылью и скорректированной обусловлена большими курсовыми разницами (переоценка долга из-за усиления рубля).

❌ Свободный денежный поток (FCF) за 9М = -276,9 млрд руб. (за 9М 2024 = -77,1 млрд руб.)

❌ FCF за 3 квартал = -104 млрд руб. (за 3 кв. 2024 = +38,6 млрд руб.)

❗️ Чистый долг вырос с начала года с 5 723 млрд руб. до 5 898 млрд руб. И стоит сказать спасибо усилению рубля, если бы не валютная переоценка долга вниз, то рост долга в общем размере был бы более существенный (+-6,100-6,200 млрд руб.).

Рост Газпрома на 1,5% на таком отчете — фундаментально не обоснован, хорошего в текущих результатах мало — дивидендов не будет.

( Читать дальше )

🏤 Мегановости 🗞 👉📰

- 27 ноября 2025, 22:31

- |

1️⃣ С 19 декабря 2025 года ДОМ.РФ $DOMRF, Озон $OZON и Циан $CNRU включат в Индекс МосБиржи.

Это усиливает их вес на рынке и привлекает крупных инвесторов.

Юнипро, наоборот, исключают.

В голубых фишках появятся Озон и ВТБ, а Северсталь и НЛМК уйдут.

По другим индексам тоже перестановки: Фикс Прайс и Эталон Груп входят, М.Видео и Диасофт — выходят.

Пересчитали free-float — у Циана 37%, у ДОМ.РФ 10%, у Фикс Прайса 15%, у Яндекса 30%, у ВК 20%.

Биржа обновила индексы так, чтобы они лучше отражали реальный рынок: сильные компании занимают больше места, слабые — уступают.

2️⃣ СДМ-банк купил у ЛУКОЙЛа$LKOH офисное здание почти на 7 тыс. кв. м у метро Савёловская.

Эксперты оценивают сделку в 800–960 млн ₽.

Скорее всего, банк возьмёт здание под свою штаб-квартиру.

ЛУКОЙЛ долго пытался продать объект ещё с 2014 года, сокращая офисные площади и расходы.

Банк укрепляет свои позиции, а ЛУКОЙЛ продолжает оптимизацию недвижимости.

3️⃣ Великобритания разрешила проводить операции с международной структурой ЛУКОЙЛа $LKOH — Lukoil International GmbH — до 26 февраля 2026 года.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал