РУсал

En+ Group - низкая ликвидность по сравнению с Русалом - Атон

- 19 августа 2019, 12:10

- |

Выручка En+ составила $3 022 млрд (+12% г/г), EBITDA — $606 млн (-21% г/г, в рамках оценок АТОНа), чистая прибыль — $387 млн (+5% г/г).

Результаты En+ Group, хотя и отразили финрезультаты РУСАЛа, опубликованные ранее, были поддержаны благоприятной динамикой энергетического сегмента. Во 2К рентабельность EBITDA осталась ожидаемо сильной (40% против 42% в 1К) за счет небольшого роста выработки на ГЭС кв/кв, который нивелировал общее снижение производства электроэнергии. На телеконференции менеджмент En+ отметил, что может рекомендовать выплатить дивиденды в 2020 по итогам 2019, подтвердив, что компания планирует вернуться к дивидендным выплатам, согласно заявленной политике (дивиденды РУСАЛа + $250 млн или 75% FCF En+ Segment, в зависимости от того, какой показатель окажется выше). Мы имеем рейтинг ВЫШЕ РЫНКА по En+, но выделяем некоторые негативные факторы — низкую ликвидность по сравнению с РУСАЛом и сложную ситуацию на рынке алюминия.Атон

- комментировать

- Комментарии ( 0 )

Почему цена Русала в сбере - 1686, а в тинькове - по 25 рублей ? У Полиметалла тоже расхождения.

- 16 августа 2019, 12:35

- |

Фавориты сектора электроэнергии - Юнипро и Интер РАО - Велес Капитал

- 15 августа 2019, 18:00

- |

В данный момент наши фавориты в секторе – «Юнипро» и «Интер РАО».Мы ожидаем, что на новостях о подписании мирового соглашения с «РУСАЛом» акции «Юнипро» покажут рост. Ввод аварийного блока Березовкой ГРЭС, намеченный на 1 квартал 2020 года, должен оказать дополнительную поддержку акциям компании".Адонин Алексей

ИК «Велес Капитал»

En+ Group отчитается 16 августа и проведет телеконференцию - Атон

- 14 августа 2019, 11:25

- |

Мы прогнозируем, что выручка составит $3 034 млн (+9% кв/кв), EBITDA — $602 млн (+4% кв/кв), а чистая прибыль — $369 млн (-10% кв/кв). Мы отмечаем, что стабильно высокие цены РСВ (+25% г/г и +2% кв/кв в Сибирской ценовой зоне) поддержат выручку от продаж электроэнергии, однако общая выручка все равно окажется ниже кв/кв из-за снижения выработки электроэнергии на 8% и сезонного сокращения продаж тепловой энергии. Мы ожидаем, что рентабельность EBITDA в электроэнергетическом сегменте останется близкой к уровням 1К19 (42%) — в отличие от других компаний сектора, которые отчитались о снижении рентабельности — поскольку объемы генерации на высокорентабельных ГЭС почти не изменились кв/кв. Результаты РУСАЛа были опубликованы ранее (EBITDA $302 млн, +34% кв/кв).Атон

Телеконференция: 16 августа, 12:00 по Лондону/ 14:00 по Москве, набор, Великобритания: +44 207 194 37 59 / Россия: +7 495 646 93 15, ID: 32750321#

Акции Русала ожидают положительной переоценки в сравнении с аналогами - Атон

- 12 августа 2019, 10:49

- |

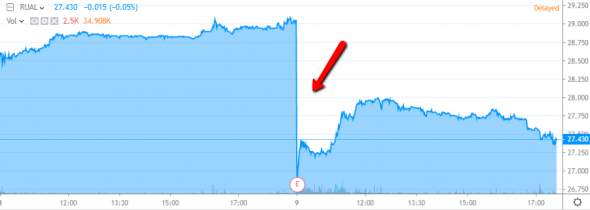

За 2К19 РУСАЛ получил $302 млн EBITDA (+34% кв/кв), что совпало с консенсус-прогнозом и оценкой АТОНа. После объявления результатов в прошлую пятницу акции компании на торгах в Гонконге рухнули на 10%, как мы полагаем — из-за переоценки ожиданий по финансовым показателям компании во 2П19: 1) За первое полугодие EBITDA составила $1.4 млрд, что составляет лишь 38% от консенсус-прогноза на 2019 г.; 2) Компания сообщила, что может столкнуться с трудностями в увеличении доли продукции с высокой добавленной стоимостью; 3) Спотовые цены на алюминий на $80/т ниже среднего за 1П19, а напряженность в торговых отношениях между США и Китаем создает риск для прогноза спроса на этот металл. Если макроэкономическая ситуация не улучшится, то по итогам 2019 г. РУСАЛ, по нашим прогнозам, получит приблизительно $1.0 млрд EBITDA, что соответствует мультипликатору EV/EBITDA на уровне 5.3x. Наш рейтинг по акциям компании — ВЫШЕ РЫНКА: мы ожидаем положительной переоценки этих бумаг в сравнении с аналогами и рыночной стоимостью 27.8%-й доли РУСАЛа в Норникеле.Атон

Новости компаний — обзоры прессы перед открытием рынка

- 12 августа 2019, 09:16

- |

Антипичный случай. Сбербанку отказали в новых льготах для его нефтяного бизнеса

Как стало известно “Ъ”, Минэнерго и Минфин отклонили просьбу главы Сбербанка Германа Грефа о новых льготах для Антипинского НПЗ. Министерства сочли преференции излишними, так как они могут привести к выпадающим доходам бюджета в 24 млрд руб. в год. При этом в конце июля правительство уже выдало НПЗ льготы на 10 млрд руб. в следующие два года в виде обнуления акциза на авиакеросин. ФАС и Минприроды раскритиковали и другую просьбу господина Грефа — об изменении условий лицензии на месторождения в Оренбуржье, находящихся на балансе НПЗ,— найдя в ней риски нарушения антимонопольного законодательства.

https://www.kommersant.ru/doc/4059184

ВТБ купил крупнейшего в России оператора зерновозов

( Читать дальше )

Портфель на ИИС. Август 2019. Дивиденды

- 10 августа 2019, 15:38

- |

Портфелю на ИИС 4 года и 3 мес.

За прошедший месяц индекс Мосбиржи немного снизился, и мой портфель тоже. Снижение связано с дивидендными отсечками: после них многие акции упали на размер дивидендов и еще не восстановились. Кроме того, все дивиденды пока (пару лет) я вывожу со счета, поэтому восстанавливаться портфель будет медленнее.

В этом году компании на нашем рынке особенно щедры на дивиденды: за 2018 год, если я не ошибаюсь, дивидендная доходность индекса Мосбиржи была 6-7%, прогноз, который дает «Доход» на 2019 год — 7,44%.

( Читать дальше )

Дивиденды от Норникеля - отличная поддержка Русалу - Московские партнеры

- 09 августа 2019, 21:44

- |

Кроме того, на фоне снижения мировых цен на алюминий выручка компании упала на 5% в годовом выражении. За год котировки алюминия снизились на 15%. На спрос и, соответственно, цены на алюминий влияют два глобальных фактора: экономика Китая (как наиболее крупного потребителя) и торговые войны, которые добавляют волатильности рынку «крылатого металла».

Кстати, не исключаю, что на рынок негативно повлияла и история с катастрофами самолетов Boeing.

Кроме того, у «Русала» есть и свои негативные моменты: это, прежде всего, санкции. Пусть их и отменили, но, во-первых, такие вещи несут в себе существенные репутационные риски, а, во-вторых, вредит продажам. К примеру, в период, когда «Русал» находился в санкционном списке Минфина США, на складах скопились значительные запасы. Это, в свою очередь, негативно влияет на оборотный капитал.

( Читать дальше )

Слабая динамика цен на алюминий продолжит давить на показатели Русала - Промсвязьбанк

- 09 августа 2019, 21:30

- |

«РУСАЛ» опубликовал финансовые результаты за 2кв. и 6М 2019г., которые оказались слабыми, что связано со снижением мировых цен на алюминий (цены упали на 17,3% г/г до 1826 долл./т по сравнению с аналогичным периодом прошлого года). Именно ценовой фактор привел к падению выручки на 5,2% г/г и скорректированной EBITDA на 53%. Рентабельности по EBITDA упала с 22,5% годом ранее до 11,1%.

При этом рост продаж за 6М 2019г составил 13,2% г/г и был связан в том числе с реализацией запасов первичного алюминия, накопленных в конце 2018г. из-за санкций OFAC. Увеличение объемов реализации привело и к росту на 9,1% г/г до 3 931 млн долл. совокупной себестоимости, что, правда, частично компенсировалось обесценением рубля. Себестоимость в расчете на тонну продукции в алюминиевом сегменте снизилась до 1655 долл./т по сравнению с 1679 долл./т за 6М 2018г.

( Читать дальше )

Почему акции Русала падают после отчета?

- 09 августа 2019, 17:52

- |

Акции Русала в Гонконге падали сегодня более чем на 10% после публикации отчётности за 2-й кв.

Помимо слабых результатов (EBITDA в 1-м полугодии рухнула на 53% гг), негативную реакцию вызвало снижение прогнозов.

Сейчас прирост спроса на алюминий в мире ожидается на уровне 2%, тогда как раньше прогнозы составляли 3%.

Мировые рынки сегодня сфокусированы на неопределенности, связанной с напряженностью в вопросах торговли между Китаем и США, и металлургия не исключение.

Глобальное сокращение производственной активности может негативно отразиться на спросе на алюминий во второй половине 2019 г.

В России Русал зафиксировал провал спроса на алюминий на 8.8%!

Так же хочется отметить текущую тенденцию к распродажам мажоритарных пакетов акций среди металлургов.

За последние 2 года все мажоритарные владельцы металлургических компаний продали свои пакеты.

Покупать во время продаж мажоритариев означает играть против них.

Мы рекомендуем воздержаться от покупок акций металлургических компаний на текущих уровнях.

Зарабатывайте на идеях персонального брокера

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал