РИски

На что вложится перед кризисом? Глупые вопросы

- 26 сентября 2019, 19:45

- |

Говорят про кризис. И даже показывают индикаторы (PMI, инверсия доходности). Насколько понимаю- скорее будет чем нет. Пусть не сейчас, но в следующие пару лет. В кризисе насколько понимаю ждать большой распродажи. Поделить депозит на несколько частей и закупаться акциями при достижения падения индексов (допустим на 20,35, 50, 65%) -где дно будет непонятно, так что придётся усредняться.

Непонятно только вот что входить до кризиса. Вначале думал про облигации. Частично в наши, частично в иностранные, допустим войти в ETF. Допустим iShares iBoxx $ Investment Grade Corporate Bond ETF. Смотрю по уровню доходности и минимальной волатильности( по среднеквадратичному отклонению). По облигациям волна дефолтов всё равно идёт с некоторой задержкой после кризиса (по крайней мере на ММВБ после 2014 года так было). Очень хочется посмотреть как вели себя такие облигационные фонды в 2008, но вот где посмотреть пока непонятно (да и у большинства из них история меньше). Золото? можно идти даже на ММВБ в finex ETF(если правильно понимаю, хотя и 0.4% они берут-это выгодней чем фьючерсы) -но они почти на исторических максимумах (хотя коррекция). Серебро? Платина? Гос облигации США? лучше уж rus-28

( Читать дальше )

- комментировать

- ★2

- Комментарии ( 35 )

Самоограничения при работе на рынке

- 26 сентября 2019, 14:18

- |

Хотелось бы обсудить тему ограничений. Начав торговать в июне я исходил из того, что без опыта и знаний могу накосячить. Соответственно что бы снизить риски я для себя ввёл ограничения

1. По суммам. я не стал переводить все накопления с депозита а начал с небольшой суммы, что бы в случае ошибки потери высоки небыли бы

2.По инструментам. Высокая доля облигаций, не использовал маржинальную торговлю, не использовал инструменты срочного рынка.

Однако, сейчас полагаю что подход больше времени и опыта и положительный результат-больше денег и инструментов неполон. Он не учитывает ситуацию на рынке. Зайдя на коррекции можно и без квалификации показывать хороший рост (если повезёт- даже выше индекса). Ну а зайдя на пике и смотря из коррекции можно сделать вывод об отрицательном результате из за своей неграмотности.

Хочется услышать мнение опытных участников форума- когда можно себе повышать статус начиная играть на большие суммы, использовать плечо, инструменты сложного риска и входить в более рискованные инструменты (даже выбирая среди облигаций можно глядя только на дивидендную доходность попасть на что то типа сибирского гостинца).

( Читать дальше )

На пенсию в 35

- 24 сентября 2019, 13:21

- |

Позвольте представиться. Я пишу под псевдонимом babaykin. За плечами несколько лет предпринимательства и работы по найму. Сейчас мне 36 лет. В 35 лет мои доходы от инвестиций начали полностью покрывать расходы. И я вышел на пенсию. В этом блоге я постараюсь рассказать как именно мне это удалось.

О чем планирую писать: как и куда инвестирую, о стратегии, психологии, ошибках и лайфхаках.

Чего тут точно не будет: воды, философских рассуждений, мотивационных призывов, экономических выкладок.

Телеграм: t.me/pensiya35

Яндекс.Дзен: zen.yandex.ru/id/5d813e2e3639e600ad6f772b

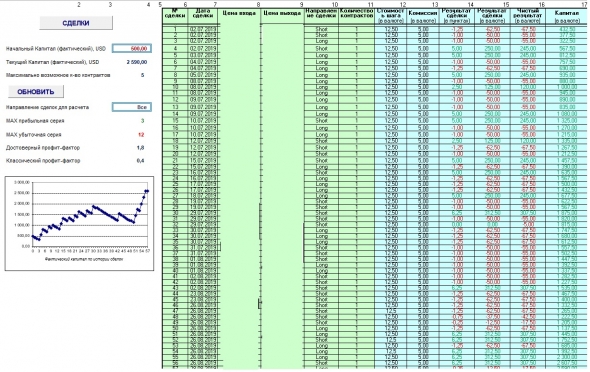

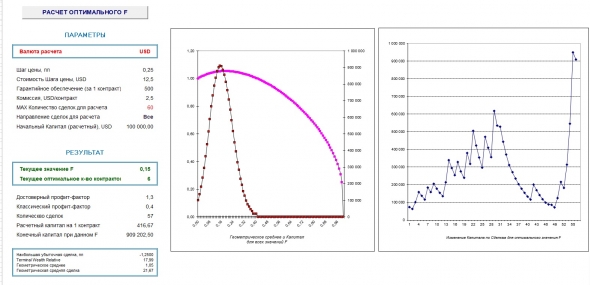

Риск менеджмент, расчёт оптимальной F по Ральфу Винсу

- 28 августа 2019, 23:10

- |

Всё интуитивно просто, вбиваешь сделку через кнопки (макросы), всё считает сама и выдаёт оптимальную F именно по книжке Винса, в классическом её виде, кому нужна, вышлем копию...

Вопрос цены за копию с Лёшей обсудите сами, скайп ниже...

Skype: alexey.pokhilko

Скрины эксельки

P.s: данный риск менеджмент рекомендуется трейдерам с жестким стопом и жестким тейком, так же стоит учитывать при пересчёте оптимальной фракции невозможность узнать будущую серийность убыточных сделок, по этому реккомендуется использовать 1/2 от F, если не саблюдать данные меры предосторожности, то размажет очень быстро, а если соблюдать то всегда будете на левой части зоны распределения (левой ноге) и всё будет хорошо, ну и добавляйте сделки сразу и по итогу торгового дня пересчитывайте оптимальную фракцию.

Есть ли на рынке те кто НЕ сливал свой депозит хотя б раз ?

- 28 августа 2019, 17:34

- |

НО стоит заметить, что если человек сливал депозит это не говорит о том, что он профессионал, опытный илиадекват.

Те кто сливают на постоянной основе, у них могут отсутствовать понимание рынка, понимание риска, отсутствует дисциплина, отсутствует торговый план/стратегия, не может совладать с умением контролировать страх потерь / жадность, может быть в азарте и другие причины ( к примеру, работает с недобросовестным брокером).

Так же хочу отметить что к прямым причинам сливам очень сложно относить стоп-лос, маржинальные плечи, или какие то определенные биржевые инструменты, так как все это ЛИШЬ ИНСТРУМЕНТЫ!! Но некоторым "

( Читать дальше )

Если фундаментал материнской компании очень посредственный, это порождает дополнительные риски ее дочки? Или же дочка самостоятельная единица и ей поровну проблемы "мамы" ? (Роснефть, Башнефть, СНПЗ)

- 26 августа 2019, 06:30

- |

ВАЛЮТНЫЕ ВОЙНЫ. ЗАЧЕМ ЭТО И ЧЕГО ЖДАТЬ?

- 24 августа 2019, 14:34

- |

Данная статья является продолжением первой части исследования на тему торговых отношений, в первой части которой мы затронули тему торговых войн и пришли к выводу, что валютной войны уже не избежать. Статья https://telegra.ph/VALYUTNYE-VOJNY-07-29.

В этом разделе мы проведем оценку валютных курсов и сделаем попытку прогноза будущих событий и поведения основных валют-антагонистов.

КАК ВСЕГДА, ОСНОВНЫЕ ВЫВОДЫ ВАС ЖДУТ В КОНЦЕ СТАТЬИ.

Первым делом мы разберем основной подход к оценке валюты у специалистов международной экономики, который строиться на теории реального валютного курса. Данный тип валютного курса представляет собой курс национальной валюты, выраженной в иностранной валюте и очищенный от инфляций в обеих странах. Зачем это нужно? Кроме того, что с помощью такой модели валюта оценивается в долгосрочной перспективе, так и еще макроэкономисты в отличии от финансистов оценивая валютный курс задаются вопрос не расчетов и колебаний курсов, а состояния двух экономик. В таком случае нам нужно выразить курс через реальное состояние производства, а не монетарную политику властей.

( Читать дальше )

Индекс страха, рейтинг, влияние на рынки и на экономику

- 13 августа 2019, 11:00

- |

Содержание:

I. История с рейтингамиII. Идея («индекс страха») и просьба

III. Моё мнение про сист. политриски и их влияние на рынок (сектора акций, яндекс, розница) и экономику

I. История с рейтингами

Слежу за традиционными рисками (ценовыми — [VIX,implVol] и кредитными -[iTraxx] ) и системными (рейтинги).

По Трампу, рекомендую агрегатор: https://projects.fivethirtyeight.com/trump-approval-ratings/

А по нашим слежу за ВЦИОМ и ФОМ.

С нового года рейтинг доверия падает как камень:

https://wciom.ru/fileadmin/file/reiting/confidence_politicians_new.xlsx

В конце недели не появились очередные значения (еженедельные), обратил на это внимание не сразу (я использую тракер изменений - расширение для хрома).

Интрига. О ней и расскажу перед тем, как перейти к индексу (ещё интереснее чем VIX), который я предлагаю считать.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал