Правительство России

Правительство России облегчает процедуру выхода компаний из иностранных реестров - Ъ

- 15 апреля 2024, 08:06

- |

Правительство России устанавливает новые правила продления срока выхода из иностранных реестров для компаний-резидентов российских специальных административных районов (САР). Согласно постановлению, резиденты САР смогут обращаться за продлением периода выхода из реестров не ранее чем за два месяца до его окончания, предоставив необходимые документы.

В РФ законодательно разрешили резидентам САР неоднократно продлевать срок выхода из иностранных реестров из-за трудностей во взаимодействии с иностранными госорганами и юристами.

За 2023 год в российские САР перерегистрировались 156 международных компаний, что почти в два раза больше, чем за 2022 год. Общий объем инвестиций от перерегистрированных организаций за пять лет составил 67 млрд рублей.

На территориях двух САР было зарегистрировано 292 резидента, включая международные компании и фонды.

Источник: www.vedomosti.ru/economics/news/2024/04/13/1031710-kabmin?from=newsline

- комментировать

- Комментарии ( 0 )

Инициатива о ввозных пошлинах в 200% для вин из стран НАТО рассматривается в правительстве России - Ъ

- 04 апреля 2024, 09:07

- |

Это предложение требует взвешенного подхода и консультации с экспертами. Ранее правительство уже повышало ввозные пошлины на вина из недружественных стран до 20%, меры были продлены на весь 2024 год.

Источник: www.kommersant.ru/doc/6617598?from=doc_lk

Правительство снова отказало ЛУКОЙЛу в лицензировании участка Надежда в Балтийском море - Ъ

- 01 апреля 2024, 07:20

- |

Правительство России снова отказало компании ЛУКОЙЛ (MOEX: LKOH) в лицензировании участка «Надежда» в Балтийском море, который компания пытается получить с 2016 года. По заявлению Минприроды, правительство требует более актуальных данных по программе экологических исследований, чтобы подтвердить безопасность геологоразведки в этом районе. Компания уже предоставила эти данные в 2021 году, однако сейчас ей необходимо будет вновь направить заявку в Роснедра и пройти длительные согласования с профильными ведомствами.

ЛУКОЙЛу придется подать новый комплект документов в летнее окно — с 1 июня по 31 июля 2024 года, чтобы обеспечить возможность повторного рассмотрения его заявки. Новый порядок получения лицензий осложняет процесс получения участков во внутренних водах и территориальном море. Теперь компании вынуждены проходить длительные согласования уже на этапе включения участков в перечень для лицензирования.

ЛУКОЙЛ является единственным российским нефтедобытчиком в Балтийском море и пытается получить лицензию на участок «Надежда» с 2016 года. На текущий момент добыча нефти на Балтике составляет около 400 тыс. тонн в год. Отказы правительства от лицензирования связаны с требованиями экологической безопасности и исключения возможного вреда для особо охраняемых природных территорий, таких как Куршская коса.

( Читать дальше )

В правительстве опровергли планы купить в 2022 году "мягкие" валюты на $70 млрд

- 01 сентября 2022, 21:03

- |

Москва. 1 сентября. INTERFAX.RU — Информация о том, что российские власти рассматривают возможность купить до конца 2022 года юани и другие «дружественные» валюты на сумму, эквивалентную $70 млрд, чтобы затормозить укрепление рубля, не верна, заявил «Интерфаксу» источник в финансово-экономическом блоке правительства.

«Эта информация не соответствует действительности», — сказал он, комментируя публикацию Bloomberg о том, что правительство рассматривает предложение выделить 4,4 трлн рублей до конца года на покупку валюты дружественных стран, в основном — юаней.

По сведениям Bloomberg, это предложение было в презентации, подготовленной к стратегической сессии по развитию отечественной финансовой системы 30 августа. По информации Bloomberg, предложение было предварительно поддержано в ходе сессии. Источник «Интерфакса» не подтверждает, что подобные решения на сессии принимались.

www.interfax.ru/business/860337

( Читать дальше )

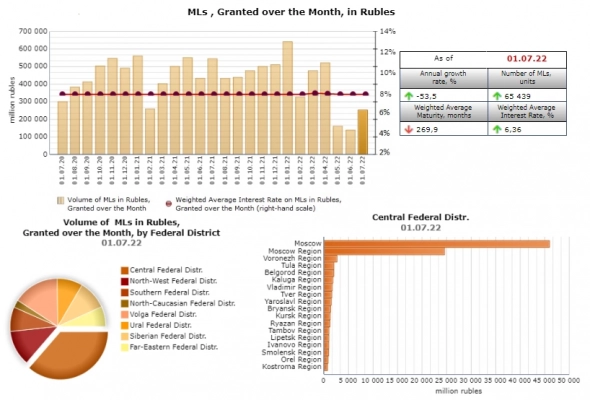

Ипотечное кредитование в июне оживилось, но годовая динамика всё равно отрицательная. Правительство вовсю пытается поддержать застройщиков.

- 01 августа 2022, 12:11

- |

Мы уже с вами обсуждали, что правительство делает главную ставку в экономике на застройщиков. Понятно, что стройка поддерживает многие сектора, в том числе и финансовый (который пострадал от санкций ощутимее всех). С увеличением ипотечного портфеля также увеличивается денежная масса, которая является индикатором для роста ВВП и экономики в целом. Снижение ставок по ипотеке принесло свои «дивиденды» и после двухмесячного сокращения, ипотечное кредитование начало подавать признаки жизни.

Выдача ипотеки

В июне количество выданных кредитов составило 65 тысяч (в мае было выдано кредитов 36 тысяч, количество выданных кредитов выросло в 1,8 раз). Объем выданных кредитов в июне составил 253 млрд. руб. (149 млрд. руб. первичный рынок и 104 млрд. руб. вторичный), например, в мае было выдано всего 139 млрд. руб. Но годовая динамика отрицательная: — 53,5%. ( Читать дальше )

Правительство РФ облегчило жизнь (снова)

- 28 октября 2021, 15:24

- |

Отличная новость, правительство РФ упрощает возврат денег с прогоревших банков, все дистанционно и удобно! Возможно в обход АСВ.

А если серьезно, очень странная новость и сервис, возможно намек, что грядет череда банкротств.

К слову, вклады это хорошо, но не особо актуально для нашей так сказать сферы деятельности. Недавно наткнулся на статью о рынке корпоративных облигаций от иволги капитал (на смартлабе). В общем, при текущем цикле повышения ключевой ставки многие эмитены выпустившие ВДО вероятно попадут в ситуацию невозможности выплаты купонов и долга в целом, так как старые долги они как правило платят за счет привлечения денег с новых выпусков. А с процентной ставкой под 8% новых выпусков и не предвещается! Так что, не то только банки но и низкорейтинговые бонды тоже в зоне риска!

Пиарщики вице-премьера А. Белоусова начали удалять свои ноябрьские посты о запуске печатного станка

- 11 апреля 2021, 20:27

- |

Хотели структурных реформ? Получите!

- 29 октября 2020, 15:07

- |

Ведущий задает вопрос:

«Год охарактеризовался частью налоговых изменений. В частности, новая налоговая нагрузка была определена для горнодобывающих и металлургических отраслей. Продолжилась точечная настройка налоговой нагрузки на нефтегазовую отрасль, также были представлены новая шкала НДФЛ для физических лиц и налоги на депозиты физических лиц. Изменилось налогооблажение соц. выплат для малого и среднего бизнеса и для компаний технологического сектора. Антон Германович, вы не могли бы поделиться своими взглядами, каким образом эти налоговые изменения могли бы повлиять на рост и структуру российской экономики.»

Силуанов:

«Согласен с тем, что в период таких сложных моментов нужны именно структурные изменения. Изменения в налоговой политике — это как раз те структурные изменения, которые нам необходимо проводить».

Вот, оказывается, что такое структурные изменения. Не судебная реформа, не развитие конкуренции, не демонополизация отраслей. А налоги кому-то повысить, а кому-то понизить (большинству, кстати, повысить).

Занавес.

ЗКТ. Как мы закрывали фирму или чего ждать от Мишустина

- 25 сентября 2020, 06:56

- |

Вход — копейка, выход — рубль.

Если у вас нет фирмы, можете сразу переходить ко второй половине топика.

Эта история началась еще десять лет назад. После перехода на упрощенку наше торговое микропредприятие практически перестало приносить доход. По пяти причинам: ритейлеры перестали с нами работать, так как нельзя было списывать НДС, розница задерживала платежи, сотрудники стали подрабатывать на стороне, зарплату обложили страховыми взносами да и товар перестал пользоваться спросом. Так что фирму нужно было закрывать. Понятно, что если начать закрытие сразу, то попадаешь на полномасштабную проверку налоговой с неизбежными штрафами, выплачивать которые не было средств. Да и оставалась надежда найти новый сегмент рынка, все-таки люди у нас работали достаточно образованные. Заморозили фирму и до прошлого года сдавали нулевые отчеты. В пенсионном фонде объяснили, что им отчетов не нужно до возобновления деятельности. Ежеквартально посылали по почте отчеты в соцстрах и налоговую. Раз в полгода обозначали движение средств в банке, чтобы не попасть на ежемесячное драконовское списание. Так прошло несколько лет. Приходилось следить за развлечениями налоговой, соцстраха и статистики по изменению форм отчетности. Кто-то же у них должен отрабатывать зарплату, плевать, что сотни тысяч предприятий должны тратить силы своих бухгалтеров на отслеживание этих изменений. Обновляешь программы и вперед, сдаем отчетность по новым формам. Если раньше твои ошибки замечались, предлагалось переделать отчет и сдать по новой, то теперь через год приходит извещение из налоговой — извольте платить штраф.

( Читать дальше )

Кому выгоден обвал рубля?

- 20 марта 2020, 09:00

- |

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал