Портфель инвестора

💼 Мои сделки на этой неделе

- 27 сентября 2025, 14:12

- |

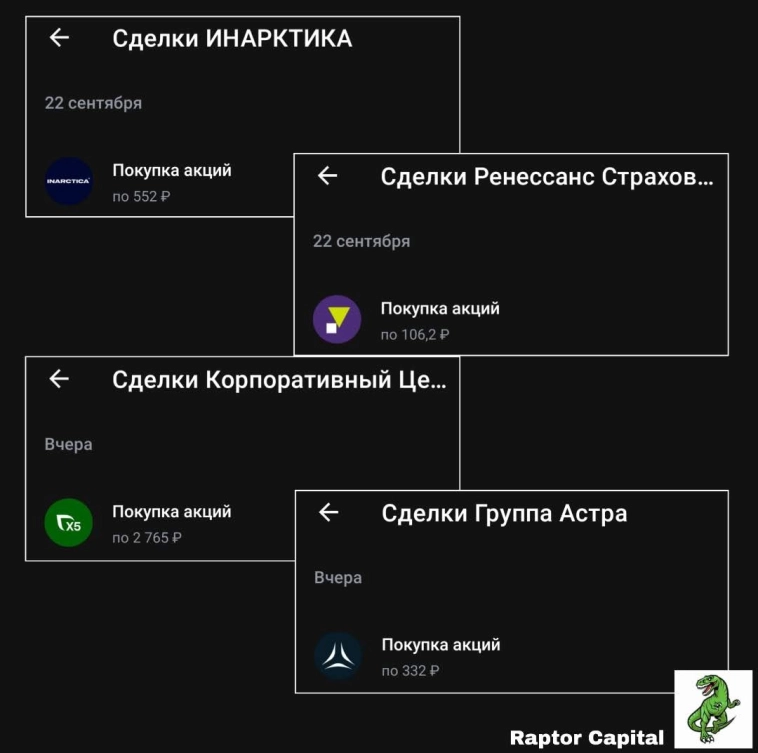

📌 На этой неделе индекс Мосбиржи дважды уходил ниже 2700 пунктов, поэтому я продолжил увеличивать долю акций в своём портфеле. Всего сделал 4 покупки, о которых сегодня и расскажу.

🐟 Инарктика ($AQUA)

• Увеличил позицию в портфеле по 552 рубля за акцию. По-прежнему привлекают в компании темпы восстановления биомассы, высокая финансовая устойчивость и стабильные выплаты дивиденды.

🏦 Ренессанс Страхование ($RENI)

• Докупил по цене 106,2 рублей за акцию. Компания является не только бенефициаром цикла снижения ключевой ставки (инвестпортфель компании в 262 млрд рублей состоит на 64% из облигаций), но и бенефициаром инфляции (выигрывает от роста цен на мед. услуги и автозапчасти). Помимо этого, компания выкупает собственные акции и платит дивиденды.

🍏 X5 ($X5)

• Как и планировал, увеличил свою позицию по 2765 рублей за акцию. Растущая компания, имеющая самые стабильные результаты в ритейле за последние 5 лет. За 2025 год должны выплатить дивидендами около 350 рублей на акцию, при этом ещё 200-300 рублей могут выплатить в ближайшие месяцы. Лента сейчас растёт быстрее, но Лента не платит дивиденды и имеет оценку P/E = 6,6x против P/E = 6,4x у Х5 (с учётом недавнего выкупа акций у нерезидентов и при выплате дивиденда в 300 рублей).

( Читать дальше )

- комментировать

- 631

- Комментарии ( 1 )

ПАДАЕМ! Че купил на этой неделе 😎 Мой инвест-марафон

- 27 сентября 2025, 10:54

- |

Заголовок публикации с сайта Минфина

📊Бюджет на 2026-й ожидаемо сильно дефицитный. Эльвира честно призналась, что дальнейшие шаги по снижению ставки будут «очень сдержанными», если вообще будут. На этом фоне даже более-менее приличные данные по инфляции никак не воодушевили инвесторов.

Падало всё — акции, фиксы, флоатеры, валюта, замещайки… Уровень 2700 п. по индексу пробивали дважды, но пока удержали. Неумолимо растёт, зараза, только золото.

🛒Ну а я продолжаю закупаться по своей отточенной годами тактике: акциями, облигациями и валютными инструментами. Уверенно держу темп своего уже более чем 4-хлетнего Инвест-марафона!🏃🏼

( Читать дальше )

Закупки на 31.000 на бирже

- 26 сентября 2025, 13:19

- |

🛒Плановые недельные закупки в основной портфель на 31.000₽

💰Бюджет на этой недели

= 31.000 к покупке отобрал 4 акции и 2 замещающие облигации

✅Неделя прошла с негативными настроениями на фондовом рынке. Все началось с заседания ЦБ и снижения ключевой ставки на 1% — все ждали более значительного снижения. Потом включилась геополитика: со стороны Европы началась эскалация, пока словесная. Правительство анонсировало повышение налогов, что тоже подлило «масла в огонь» к негативному настрою. Многие акции подошли к локальным минимумам. «Газпром», «Норникель» свалились к ценам 2017 года, «Сбербанк» опустился ниже 300.

✅Но мы придерживаемся плана недельных закупок. Смотрим пропорции портфеля и отрабатываем идеи по бумагам.

🔵Лукойл (LKON )

✅ компания выкупила 13% своих акций недавно и это должно отразиться на котеровках.

✅увеличиваю долю до 6,8%

🔵 НМТП(NMTP)

✅. Постепенно наращиваю долю в Новороссийском порте.

✅ доля =1,5%

🔵 ММК(MAGN)

✅ металлурги на дне наращиваю долю.

✅ сейчас доля =1,3%

🔵Русагро

✅на сдачу купил

( Читать дальше )

ПОПОЛНЕНИЕ ПОРТФЕЛЯ 8

- 26 сентября 2025, 10:22

- |

Индекс МосБиржи сейчас 2719п, а значит распродажа акций начинается! Очень долго мне не везло, но в этот раз я успел закупиться по скидкам.

Сегодня пришел аванс, соответсвенно, закупка идет полным ходом!

Выделил чуть больше 15% от аванса, что составило 7к. Стараюсь регулярно откладывать именно такой процент. Он менее опасен для бюджета моей семьи.

Опять нетерпячка взяла свое, пришлось выходить на обеде и закупаться. 😄

Цены соблазняют, особенно Лукойл по 6163₽. Но пока рановато покупать его, хочу выровнять доли акций.

Ориентировался на акции, которые больше всего просели в портфеле.

Купил следующие бумаги:

1 акцию Транснефти (TRNFP).

1255,2₽ за одну шт.

Просела она не намного, в прошлой закупке она стоила на 22₽ дороже.

1 лот = 10 акций Мосбиржи (MOEX).

169,23₽ за одну шт.

С того раза просела на 2₽. Но я усредняюсь! Когда добавлял ее в портфель, покупал вообще по 180₽.

2 акции Роснефти (ROSN).

425,75₽ за одну шт.

Средняя цена в портфеле – 438,88₽. Взял по скидочке!

4 акции Татнефти (TATNP).

( Читать дальше )

❔Почему мой портфель именно 90/10? А потому что 100% — это для слабаков!

- 25 сентября 2025, 19:18

- |

Всем салют! Читал я тут умные книжки, блоги и каналы. Все как один твердят: хочешь максимальную доходность — залей портфель на 100% акциями! Ну я, как человек впечатлительный, так и делал. Думал, вот он, путь к яхте и вилле на Бали. 🚤

Всем салют! Читал я тут умные книжки, блоги и каналы. Все как один твердят: хочешь максимальную доходность — залей портфель на 100% акциями! Ну я, как человек впечатлительный, так и делал. Думал, вот он, путь к яхте и вилле на Бали. 🚤А потом я увидел ЭТУ ТАБЛИЦУ (да, ту самую, что я прикрепил с таким важным видом). И обомлел! Оказалось, что портфель с 10% облигаций за 20 лет обогнал чисто акционный аж на 60%! 🤯

60%, Карл! Это вам не шутки! Это как 20 лет копить на Ладу Гранту, а в итоге купить сразу три! Правда, среднегодовая разница была всего 0.1%. То есть, если бы я каждый год забирал прибыль, я бы на эти проценты мог купить… ну, жвачку. Orbit без сахара. Но за 20 лет эта жвачка превратилась в целый велосипед! 🚲 Магия сложного процента, что уж тут сказать.

И знаете, что я понял, глядя на эти цифры? Что я потратил кучу времени на изучение графиков, отчетностей и стратегий… А самый доходный инструмент был у меня прямо перед носом! Русское Лото! 🎱

Вот вам моя новая инвестиционная философия, основанная на глубочайшем анализе:

( Читать дальше )

Дивидендная корзина. Дивидендная защита на слабом рынке

- 25 сентября 2025, 17:38

- |

Дивидендная корзина на слабом рынке продолжает демонстрировать характерное опережение, благодаря своим защитным свойствам. Годовая доходность превышает 21%.

Дивдоходность рынка на уровне 7,3%, корзины — 14,5%. Корзина за месяц обогнала рынок на 1,6 процентных пункта (п.п). Долгосрочное опережение рынка сохраняется: рост на 21,1% за последний год, лучше рынка почти на 10 п.п.

( Читать дальше )

Ребалансировка портфеля в боковике 📣

- 25 сентября 2025, 12:26

- |

С середины августа Индекс МосБиржи потерял почти 11% из-за следующих факторов:

🔸 Геополитика. Разочарование инвесторов в перспективах конфликта до конца года и заявления Дональда Трампа на Генассамблее ООН.

🔸Денежно-кредитная политика. Более скромное снижение ключевой ставки ЦБ (на 100 б.п. вместо ожидаемых 200 б.п.), сместившее рыночные ожидания к 15-16% на конец года.

🔸Фискальные риски. Предложение Минфина повысить НДС с 20% до 22%.

С апреля индекс МосБиржи торгуется в боковике 2600-3000 пунктов, и сейчас активно тестирует нижнюю границу. Фундаментальных причин для выхода за пределы этого диапазона пока нет, поэтому наша стратегия остается прежней: торговля внутри боковика.

Однако, индикаторы намекают на возможный разворот: стохастический осциллятор сигнализирует об ослаблении нисходящего импульса (особенно значимо в боковом тренде), а RSI вошел в зону перепроданности. Это повышает вероятность технического отскока в ближайшее время.

Что делали в портфеле 👇🏻

🔴 Продажи (сократили защитные позиции):

( Читать дальше )

Обновление в модельном портфеле 25.09.2025 г.

- 25 сентября 2025, 12:08

- |

КЦ ИКС 5: -2,8%

Наблюдаем ухудшение технической картины в бумаге – акция ушла ниже поддержки на уровне 2880 рублей. Считаем акцию сильной идеей с фундаментальной точки зрения. При улучшении технической картины и рыночной конъюнктуры будем рассматривать возможности для восстановления позиции.

⚡️ 5 акций, которые можно держать всю жизнь

- 25 сентября 2025, 08:48

- |

Акции надёжных компаний — это один из очевидных способов приумножить деньги на длинной дистанции. А если выбрать не просто хорошие, а лучшие акции, результат может превзойти даже туземун. Аналитики Альфа-Банка отобрали пять акций, которые могут стать отличным фундаментом для долгосрочного портфеля.

Я активно инвестирую в дивидендные акции, а также в облигации и фонды недвижимости, тем самым увеличивая свой пассивный доход. Акций в моём портфеле уже на 2,9+ млн рублей, и к выбору выпусков я подхожу ответственно. В основном дивидендные.

🔥 Чтобы не пропустить новые классные обзоры дивидендных акций, скорее подписывайтесь на телеграм-канал. Там мои авторские обзоры акций, облигаций, фондов и много другого крутого контента.

Смотрите также:

- 12 дивидендных акций для пассивного дохода от экспертов Банки РУ

- Какой капитал нужен, чтобы получать дивидендный доход 100 тысяч рублей в месяц?

- Топ-6 лучших дивидендных акций от Сбера

- Стоит ли покупать акции Сбера под пассивный доход?

( Читать дальше )

- комментировать

- 13.6К |

- Комментарии ( 15 )

Портфель облигаций на 25 сентября 2025. Что изменилось за месяц? Покупки, продажи, дальнейшие планы

- 25 сентября 2025, 08:28

- |

Раз в месяц смотрю на облигационную часть своего портфеля, какие изменения произошли с предыдущего месяца, пишу о покупках и продажах, показываю состав портфеля: все выпуски с указанием даты погашения, величины купона, ISIN, наличия оферты, текущей доходности и рейтинга эмитента.

Основные моменты:

1. Доля облигаций в сентябре выросла до 43,9%, акций выросла с до 53,3%. Доля LQDT+₽ снизилась до 2,6%. Еще есть фонд золота GOLD, но там доля маленькая. Целевое значение на этот год следующее: акции 55%, облигации 43%, золото 2%.

2. Облигаций сейчас 46 выпусков (без изменений). В будущем в планах сократить количество выпусков до 35. И оставить только выпуски без оферты.

3. В сентябре продал выпуск Брусника 2Р2 перед офертой и флоатер АБЗ-1 2Р01 (маленькая доля). В этом году погасится Евротранс1. Облигации с постоянным купоном после заседания ЦБ подешевели, доходности выросли: жесткая риторика ЦБ по поводу вероятного сохранения ключевой ставки на высоком уровне, плюс возможное увеличение НДС не добавляют оптимизма долговому рынку.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал