Портфель инвестора

No coffee challenge. Неделя 11

- 14 февраля 2024, 08:39

- |

Десятая неделя без кофе – полет нормальный! Что вас больше бодрит? Чашка кофе или деньги? Когда я посчитал, сколько потратил на кофе за год, я понял, что, те деньги, которые я трачу на кофе, мне намного больше удовольствия бы доставили на брокерском счете.

Я РЕШИЛ ОТКАЗАТЬСЯ ОТ КОФЕ, А СЭКОНОМЛЕННЫЕ ДЕНЬГИ ИНВЕСТИРОВАТЬ.

Да, каждую неделю я буду считать, сколько денег я сэкономил, не покупая кофе, и рассказывать, что я купил на эти деньги на бирже. No coffee challenge – это кофеин в виде денег, который заставляет мозг работать продуктивнее, чем очередная чашка кофе.Радикальное решение вопросов не всегда есть хорошо, а это значит, что время от времени я все же буду пить кофе, но это будет ничтожно малое количества кофеина по сравнению с теми объемами, которые были раньше.Результаты

- За одиннадцатую неделю в портфель отложил 900 рублей.

- За всё время – 9 190 рублей.

- Покупка недели – КазаньОргСинтез (1 лот).

Если найдете достойную новость про компанию за последние полгода, то вас можно записывать в Шерлоки Холмсы. Единственная примечательная новость – с 1 мая 2022 года казанские химики прибавили с 67 до 107 рублей за акцию и заплатили небольшие дивиденды в июле 2023 года в размере 9,1 рубля на акцию, что составило 7,91% дивдоходности.

( Читать дальше )

- комментировать

- Комментарии ( 6 )

Портфели БКС. Меняем МТС в аутсайдерах

- 13 февраля 2024, 16:25

- |

Главное

• Краткосрочные идеи: МТС меняем на М.Видео-Эльдорадо в аутсайдерах.

• Динамика портфеля за последние три месяца: индекс МосБиржи показал незначительный рост в пределах 2%, фавориты выросли на 6%, аутсайдеры показали снижение на 4%.

Краткосрочные фавориты

• ЛУКОЙЛ / Роснефть / Татнефть — восстановление котировок на фоне роста цен на нефть.

• Сбер — сильная фундаментальная история, ближайший катализатор — объявление дивидендов.

• Магнит — возврат к дивидендам на постоянной основе позитивно отразится на капитализации компании.

• Северсталь — ждем высокую дивидендную доходность в этом году.

• Транснефть-ап — дробление акций компании должно расширить круг потенциальных инвесторов и позитивно сказаться на капитализации.

( Читать дальше )

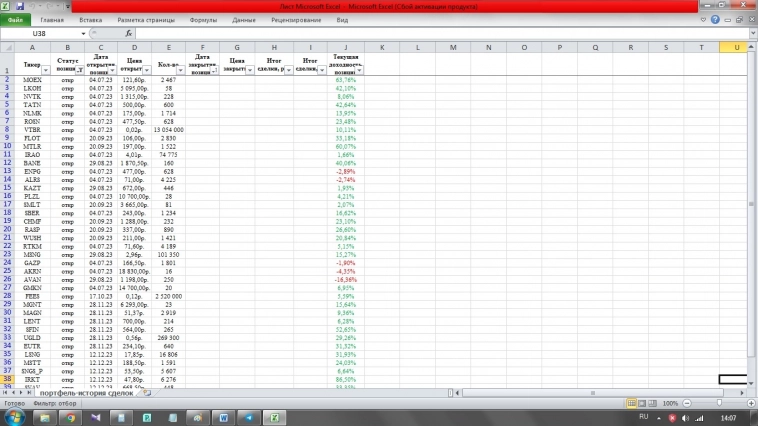

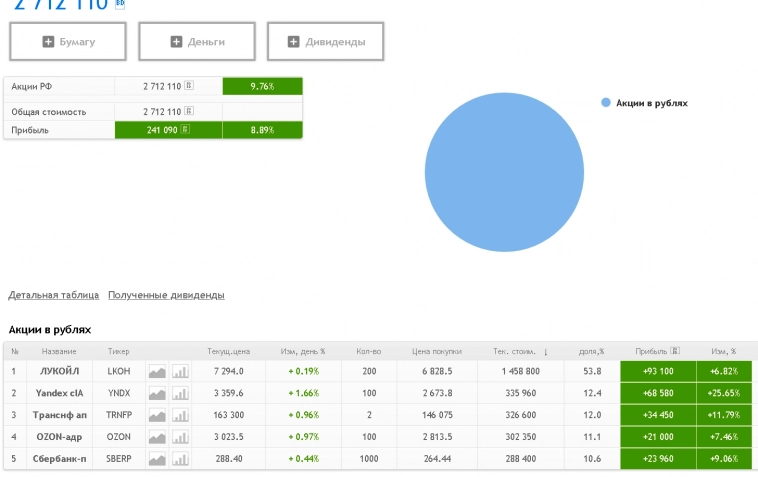

Пол года инвестирования с потолка , наугад и такая доходность! И это еще без учета дивов.

- 13 февраля 2024, 11:54

- |

Напомню, что моя стихия — это спекуляции фьючерсом нефти брент, да и то одна сделка в сутки в которой нахожусь не более 1 часа, обычно 20 минут только, что в свою очередь даёт стабильные 20%-37% в год на депозит. Так как идет СВО, то естественно, что денежка лежит в матрасе и никаких игр я не веду, лучше быть при своих, чем остаться без всего.

В итоге купил в начале сентября на 2 млн. 500 тыс. руб. виртуально конечно акций и слежу за ними. Вначале в портфеле был и второй эшелон, который тянул на дно, как только его выкинул оставив самое вкусное, не перестаю удивляться росту прибыли!

Диверсифицированный портфель на 10 тысяч рублей из 30 акций

- 12 февраля 2024, 22:58

- |

Один мой друг, как наверное и многие другие, начинал инвестировать с очень маленькой суммы. И чтобы его портфель был диверсифицирован, он покупал в портфель только дешёвые акции.

Я думаю, что подобная проблема возникает у многих новичков с маленькими портфелями. Я решил собрать для вас список самых дешёвых акций, торгующихся на МосБирже.

На 10 тысяч рублей на сегодня можно составить портфель из следующих акций

1. SVET — стоимость лота 30,4.

2. UWGN — стоимость лота 68,3.

3. ETLN — стоимость лота 90,96.

4. SPBE — стоимость лота 92.

5. APTK — стоимость лота 149,6.

6. RNFT — стоимость лота 154,4.

7. EELT — стоимость лота 181.

8. MVID — стоимость лота 201,4.

9. MGKL — стоимость лота 233.

10. CARM — стоимость лота 240,45.

11. VTBR — стоимость лота 245,55.

12. WUSH — стоимость лота 254.

13. DELI — стоимость лота 269,45.

14. KZOSP — стоимость лота 276,4.

15. MRKK — стоимость лота 282,4.

16. EUTR — стоимость лота 308.

17. RGSS — стоимость лота 320.

( Читать дальше )

💼 Как себя чувствует мой портфель?

- 12 февраля 2024, 19:55

- |

Правильнее было бы сказать мои портфели… Давно я не писал никаких обзоров в открытом канале по своим активам, больше сосредоточился на разборе эмитентов. Решил все-таки, хотя бы раз в квартал делиться с вами результатами, как плохими, так и хорошими. Просто после появления закрытого клуба все идеи, сделки и портфели разбираю там в основном.

🧮 Учет своей инвестиционной деятельности веду с 2016 года, а на рынке работаю уже более 10 лет. С тех пор мой капитал пережил 2 крупных кризиса в 2020 и в 2022 годах. Тем не менее, благодаря качественно отобранным активам, удалось выйти из кризисов с хорошей прибылью, ниже приведу динамику на графике.

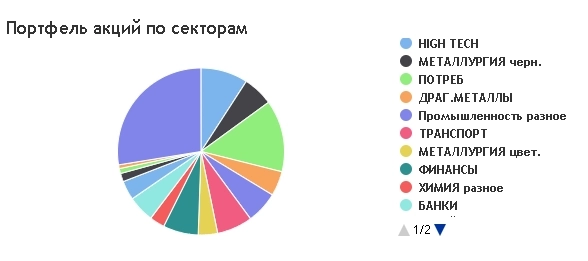

Всего на данный момент я управляю 4мя портфелями, каждый из которых имеет свою стратегию инвестирования:

✔️ «ИИС» — Сбалансированная стратегия, присутствуют все типы активов, запущен в июне 2016 г.

✔️ «Долгосрок» — в основном рассчитан на акции, срок удержания которых не менее 3 лет (для получения ЛДВ), запущен в августе 2018 г.

✔️ «Облигационный» — он же ипотечный, в июле 2022 года взял ипотеку и собираю портфель, который ее будет погашать за счет прихода купонов. В основном состоит из длинных ОФЗ, замещаек и интересных юаневых бондов. Запущен в июле 2022 года.

( Читать дальше )

⚡️Обновление в модельном портфеле

- 12 февраля 2024, 17:47

- |

Инвесторы не предпринимают активных действий второй торговый день подряд после всплеска волатильности в фишках в четверг. При этом индекс МосБиржи удерживается вблизи осенних максимумов и, по нашему мнению, может его протестировать.

Поднимаем стоп-лоссы по ряду бумаг в модельном портфеле, но состав его не меняем. Учитывая комфортные ценовые уровни в нефти, краткосрочно предпочитаем дивидендные бумаги в нефтянке и фишки внутренних секторов.

Повышаем стоп-лоссы

Татнефть

630 руб. => 680 руб.

Магнит

6150 руб. => 6800 руб.

НоваБев Групп

5200 руб. => 5400 руб.

Транснефть

139 000 руб. => 148 000 руб.

ЛУКОЙЛ

6625 руб. => 6940 руб.

Оставайтесь с нами и следите за обновлениями!

Не является инвестиционной рекомендацией.

#нашпортфель

Аналитический Центр ПСБ

"На пенсию в 36 лет"- дивиденды приносят уже больше 30 000р\мес

- 12 февраля 2024, 10:03

- |

Думаю, многие слышали или знают про книгу «На пенсию в 35 лет!». Я в своё время читал её и кое что полезное в ней действительно есть.

Не знаю наверняка, правда ли автор книги вышел на пенсию в 35 лет, но лично я создал себе полноценную пенсию в 36 лет (хотя, пока и не вышел на неё)!

Какая сейчас средняя пенсия в России?

На начало 2024 года в России средняя пенсия для неработающих пенсионеров составляла около 20 000р:

( Читать дальше )

Золотая стратегия. 3я неделя.

- 12 февраля 2024, 09:29

- |

Всем доброго!

Итоги 3й недели после запуска стратегии Gold&Cash в Тинькофф Инвестициях:

- +1,8% профита (+0,08% в среднем в день)

Структура портфеля на текущий момент:

- 50% — LQDT, фонд ВИМ ликвидность, временная парковка денег под процент

- 26% — GOLD, фонд ВИМ золото, рублевое золото.

- 13% — TGLD, пиф Тинькофф золото

- 11% — TBRU, облигационный фонд Тинькофф

Стоимость золота на мировом рынке выросла на 0,4% за 3 недели, но из за ослабления рубля стоимость рублевого золота, если его рассматривать через фонд GOLD, подросла на 2,3%, что позволило стратегии также показать рост на 1,8%.

Стратегия со входом в 12000 р. рассчитана на инвестиции в золото через фонды GOLD и TGLD, по сути это рублевое золото, так как они зависят от котировок золота на международном рынке и от курса рубля. Свободные средства вкладываются в фонд ликвидности LQDT, что дает деньгам работать.

Благодаря тому что сделки проходят без брокерской комиссии, можно отрабатывать даже небольшие движения в GOLD и TGLD.

( Читать дальше )

Итог с начала года. На чём опережаю индекс

- 10 февраля 2024, 12:34

- |

#ПромежуточныйИтог

+6,0% с 29.12.23

( = 54,8% годовых)

Обгоняю индекс полной доходности Мосбиржи на 0,7%

(в 2023г. было +100%, опережение индекса на 40+%).

Просто держу фундаментально сильные акции с растущими трендами.

Считаю, что до мирового кризиса, года 2 еще есть

(на завершающей стадии цикла, растёт сырьё, это ещё впереди).

Ставки ещё не начали снижать в США (хотя инфляция уже около 3%) — снижение ставок ещё впереди !

Мысли по рынку выложу сегодня на youtube

Выложу ссылку.

С уважением,

Олег

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал