Покупка акций

Муки выбора

- 22 декабря 2024, 13:50

- |

Добрый день, господа инвесторы!

Заинтересовался покупкой акций Транснефть.

Что побудило к этому:

— необходимость диверсифицироваться по классу активов:

89,1% облигации

3,5% акции

7,3% юани

— низкие значения ММВБ на фоне всеобщего негатива позволяют купить дешево неплохие бумаги.

Поэтому уже начал покупать акции ММК, БПИФ Первая Топ Рос. акций(SBMX), присматриваюсь к Транснефти и присматриваюсь к Новатэку

— сама компания Транснефть ооочень дешевая:

p/e текущая 0.5

долг отрицательный относительно хотя бы денег на счетах, не говоря уже об активах:

328 млрд руб. долга против 643 млрд руб. на счетах и активов на 3739 млрд рублей

Платит дивиденды с 2002 года

Историю с повышением налога на прибыль до 40% рассматривал с точки зрения того, что качественный актив подешевеет на разочарованиях и можно будет купить пакет акций недорого.

Что же оттолкнуло?

Открыл отчеты за прошлые годы.

Увы, большая часть отчета — вода. Первый тревожный звонок.

Обеспечение надежности, безопасности, взаимодействие с сообществами, Участие в достижении национальной цели «Сохранение населения, здоровья и благополучие людей»…

( Читать дальше )

- комментировать

- ★2

- Комментарии ( 29 )

Почему покупка акций ДО выплаты дивидендов лучше, чем ПОСЛЕ-объясню на конкретном примере!

- 08 декабря 2024, 10:13

- |

В своей инвестиционной деятельности я уже почти 5 лет использую дивидендную стратегию и совершаю покупки акций ДО выплаты дивидендов. Многие инвесторы считают, что выгоднее покупать ПОСЛЕ выплаты, в момент снижения акции на дивидендном гэпа.

В статье я постараюсь объяснить свою позицию, сделаю анализ на примере акций Лукойла и покажу сравнение двух подходов — покупки акции ДО дивидендов и ПОСЛЕ!

Стратегии инвестирования

Дивиденды выступают одним из главнейших факторов привлекательности акций на российском фондовом рынке.

Можно выделить 2 основных подхода инвестирования в дивидендные акции:

- Покупка ДО дивидендов

Дивидендная акция может хорошо расти на ожиданиях будущих выплат. Когда появляется информация, что компания готовится выплатить дивиденды, инвесторы начинают заранее покупать акции такой компании и ускорять их рост. - Покупка ПОСЛЕ дивидендов

После выплаты дивидендов акция снижается, как правило, на размер этих дивидендов, образуется просадка или дивидендный гэп. Дивидендный гэп создаёт выгодную точку входа в акцию, так как инвесторы делает ставку на прибыль от роста котировок на фоне закрытия дивидендного гэпа.

( Читать дальше )

Составил себе список ТОП-10 дивидендных акций для покупки прямо сейчас

- 22 ноября 2024, 09:11

- |

Не смотря на пессимистические настроения на рынке, я продолжаю дисциплинированно инвестировать в акции часть своих доходов.

25 ноября у меня будет очередная зарплата и я заранее составил для себя список перспективных и привлекательных дивидендных бумаг, в которые буду инвестировать через 3 дня. Поделюсь им с вами в этой статье!

Наш рынок

На рынке уже больше 6 месяцев отсутствует рост. С мая текущего года падение индекса Мосбиржи составляет более 26%:

Это самое сильно снижение рынка за последние 10 лет, если не считать обвала в 2022г на фоне начала СВО (тогда рынок рухнул на 53%). Рынок падает на фоне негатива из-за накала геополитической обстановки и роста инфляции.

Сейчас индекс Мосбиржи подходит к нижней границе канала, в котором двигается уже больше 3х месяцев. На пути снижения индекса стоит сильный уровень в 2500п, от которого он отскакивал уже дважды.

Мой портфель

Конечно, на фоне такого снижения рынка мой портфель тоже подешевел. Общая прибыль снова ушла в минус:

( Читать дальше )

Сегодня рынок интересный, инвесторам стоит задуматься над приобретением акций — Силуанов

- 21 ноября 2024, 10:29

- |

tass.ru/ekonomika/22459337

«Сегодня понятно, что в условиях высоких процентных ставок для инвесторов, наверное, более интересно — это депозитные операции или покупка облигаций компаний. Но с учетом наших планов с Центральным банком по снижению инфляции, соответственно, будут снижаться и процентные ставки, и интерес к акциям будет возрастать. Поэтому сегодня рынок, тот, кто смотрит на перспективу, интересный. И я думаю, что инвесторам стоит задуматься над приобретением акций, если мы, еще раз повторюсь, смотрим не на короткую, а на длинную дистанцию», — сказал Силуанов в интервью телеканалу «России 24».

tass.ru/ekonomika/22459323

Какие дивидендные акции купить прямо сейчас

- 06 октября 2024, 08:20

- |

Начиню анализировать рынок, составлять список дивидендных акций и готовиться к покупкам, так как через 4 дня у меня зарплата, буду пополнять брокерский счет и инвестировать.

В это статье расскажу, какие акции я планирую купить 10 октября и объясню свой выбор!

Мой портфель

Инвестирую почти 5 лет и на своих каналах максимально честно, прозрачно и открыто делюсь всеми результатами своей инвестиционной деятельности. Показываю свой портфель и его состав:

На скрине приложение СБЕР инвестиции и данные по портфелю из сервиса, где я веду учет инвестиций.

Моя стратегия

Я использую дивидендную стратегию, т.е. инвестирую только в те акции, которые выплачивают дивиденды.

Я покупаю акции ДО выплаты дивидендов и у меня есть 4 основных критерия отбора дивидендных бумаг:

- До выплаты дивидендов не менее месяца

- Размер дивидендов (общий, годовой) не менее официальной инфляции, которая составляет около 9% сейчас

- В котировках акции имеется четкий долгосрочный восходящий тренд

( Читать дальше )

Моя мечта

- 12 сентября 2024, 17:53

- |

Буду почивать на лаврах.

Эх!

Всем успехов в торгах

в новой реальности

Новое правило покупки акций

- 05 сентября 2024, 17:51

- |

Давно думаю о том, как сделать покупку бумаг при усреднении эффективнее.

Сейчас я с определенной периодичностью (в среднем 2 раза в месяц) пополняю брокерский счет. Затем практически сразу трачу всю сумму на акции.

Главный недостаток такой механики в том, что когда происходит временная и резкая просадка, у меня уже нет денег. В долг не беру, поэтому упускаю много хороших моментов для входа.

Как быть?

Среди разных вариантов выбрал принцип 50/50:

1️⃣ Половину от суммы пополнения буду тратить сразу.

2️⃣ Остальную половину буду хранить в долларах на брокерском счете до достижения целевых показателей:

▪️Palantir — 20$ (сейчас 30,61)

▪️PayPal — 55$ (сейчас 71,78)

▪️Shopify — 45$ (сейчас 70,89)

▪️SoFi — 5$ (сейчас 7,53)

Или другие акции, которые подходят по фундаменталу и сильно упали в цене.

Самое важное для меня — следовать этому правилу. Соблазн купить тот же Palantir за 25 будет велик, учитывая, что я готов заплатить и 40.

Так что ввожу новое правило и тренирую силу своей воли 😃

Вчера на низах

- 03 сентября 2024, 16:53

- |

на сумму 737 664 р.:

Всем успехов в торгах

в новой реальности

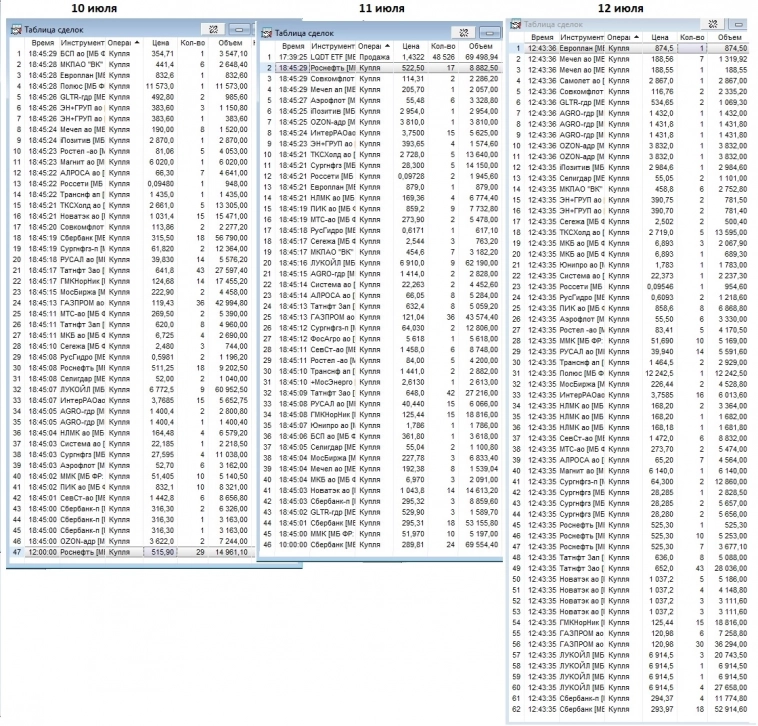

Опять скажете, что рано...

- 12 июля 2024, 13:34

- |

Всем успехов в торгах

в новой реальности.

Разбор "Башнефти"

- 03 июля 2024, 17:59

- |

#АкцииНаЛето

🤝Привет инвесторы!

Благодаря вашим голосам о результатах опроса, я рад объявить о новой рубрике под названием #АкцииНаЛето, в которой каждый день я буду стараться подробно рассказывать о акциях, которые планирую приобрести этим летом. Сегодня мы более подробно рассмотрим акции компании «Башнефть», о которой я упоминал в списке акций на лето. (https://t.me/youngbusiness2010/195)

🦸#BANE «Башнефть» — крупная нефтегазовая компания, контролируемая «Роснефтью»(основной акционер). Компания утвердила дивиденды за 2023 год в размере 249,69 руб на акцию (7,9%). Чтобы получить эти дивиденды, вам необходимо совершить покупку до 11 июля, попасть в реестр до 12 июля.

🦸По моим расчетам, обыкновенные акции «Башнефти» обычно закрывают дивгэп в течение 100-200 дней, и растут на 10-20% до следующей выплаты дивидендов, что довольно прилично.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал