SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

ПРОГНОЗ

S&P 500 - опять четверг и опять 1610, стабильность ля... )

- 27 июня 2013, 19:52

- |

… Присказка...

Среда. S&P 500 с открытия пробил сопротивление " медведей" в районе 1600 пунктов, те правда огрызнулись и опустили индекс ниже этой отметки, но ненадолго, покупатели вновь вернули себе преимущество, за час до окончания торгов индекс показал максимум 1606.83 пункта, но закрепиться не смог. Итог: +0.96% или 1603.26 пункта! Microsoft(+2.02%) – на конференции в Сан-Франциско представила бета -версию новой операционной системы Windows 8.1. Акции Apple Inc (-1.13%) упали до 398.07$.

Мнение. «Умеренный рост в США благоприятствует акциям, — полагает глава отдела международных акций Federated Investors Одри Каплан. — Базовые факторы, из-за которых нам нравятся страны с развивающейся экономикой, остаются. Китай может вернуть ликвидность на рынки в любой момент».

Глава ФРБ Ричмонда Джеффри Лэкер — «Сокращение объемов выкупа активов лишь замедляет темпы увеличения баланса ФРС. Сейчас нельзя сказать, что мы близки к сокращению баланса центробанка… Статданные показывают нам, на что способна экономика США в настоящее время. Экономический подъем будет реально разочаровывающим в ближайшем будущем… Данные по рынку труда будут определяющими. Улучшение ситуации на этом рынке является основным пунктом повестки дня».

( Читать дальше )

- комментировать

- 4

- Комментарии ( 0 )

Похоже на смену тренда по EURUSD

- 27 июня 2013, 10:20

- |

Нужно дождаться подтверждения, что объемы бычьи. Таким образом предполагаю подъем в область 3080, дальше смотрим объемы на росте, если объем бычий, то ждем отката вниз и покупаем.

>>> RTS & S&P 500 ( обзор )

- 26 июня 2013, 21:51

- |

Добрый день коллеги, друзья!

Сегодня уже на европейской сессии индекс S&P 500 показывал положительную динамику.

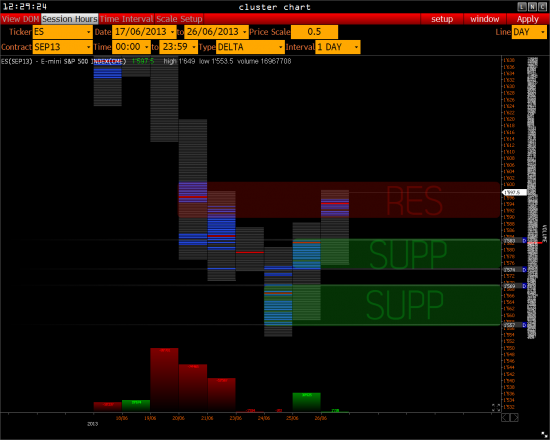

Не расширяли диапазон ниже вчерашних закупок Америки, что видно на слайде №1. Так же заметно, что пока есть баеры на индексе судя по тому по какой цене сейчас идет сипи 500.

Дельта за сутки пока идет положительная!

( Читать дальше )

Долгосрочный прогноз

- 25 июня 2013, 09:17

- |

Осенью Фед положит начало новой монетарной политике. Начнется ужесточение. Мировой кризис будет вызван пузырем на рынке недвижимости. Падение рынков будет продолжаться до тех пор, пока на смартлабе не останется 300 участников. Вот оттуда можно будет покупать.

GOLD прогноз на неделю

- 24 июня 2013, 12:41

- |

Прошлый мой сигнал на рост ретейлеров был забанен, за время бана «Магнит» подрос и на части этого роста можно было прокатиться краткосрочно вверх.

Но сегодня речь о золоте.

Золото на этой неделе формирует горизонтальный тренд, что может говорить о перекладке из шорта в лонг или добор коротких позиций.

Если реализуется вариант с перекладкой в лонг, то цель может быть вполне интересной -1400 и стоп очень короткий 1270. Если это всего лишь добор шортов, то можно на коротком отскоке взять цель 1320. С такой целью стоп должен быть короче, 1280, если покупаете на текущих уровнях. Я купил на 1285 и планирую подержать неделю.

В пользу роста говорит расхождение на индикаторах и против прогноза общий понижательный тренд. Конечно, это ловля низов, но риск может перекрыться хорошей премией.

Если все-таки сохранится понижательный тренд, то никто не мешает продолжить шортить, ибо движения вниз на прошлой неделе были обильные и деньгоприносящие.

Но сегодня речь о золоте.

Золото на этой неделе формирует горизонтальный тренд, что может говорить о перекладке из шорта в лонг или добор коротких позиций.

Если реализуется вариант с перекладкой в лонг, то цель может быть вполне интересной -1400 и стоп очень короткий 1270. Если это всего лишь добор шортов, то можно на коротком отскоке взять цель 1320. С такой целью стоп должен быть короче, 1280, если покупаете на текущих уровнях. Я купил на 1285 и планирую подержать неделю.

В пользу роста говорит расхождение на индикаторах и против прогноза общий понижательный тренд. Конечно, это ловля низов, но риск может перекрыться хорошей премией.

Если все-таки сохранится понижательный тренд, то никто не мешает продолжить шортить, ибо движения вниз на прошлой неделе были обильные и деньгоприносящие.

Ловцы дна

- 24 июня 2013, 11:42

- |

Америка начала полноценную коррекцию. Европа уже на уровнях начала года. А вот наш рынок обрел силу. Но это не значит что у нас не будут цены пониже. Просто те кто покупают 1250 по РТС, знают что смогут продать по 1700 через несколько месяцев. Их не смущает просадка в 10-20% от текущих уровней. Они покупают там где им продают, то есть на падении. Для мелких спекулянтов, коих среди нас большинство, попытка словить дно и зайти на всю котлету может дорого нам стоить.

Уверен что через несколько недель уровни для покупок будут гораздо привлекательнее.

В идеале СИПИ было бы неплохо сходить на 1420. У всех потемнеем в глазах от страха что Америка упала фактически не на чем. Это нам и надо. РТС в таком случае сможет проколотить психологически важную отметку 1000 по РТС. Пока это самый маловероятный сценарий. Предпосылок так сильно упасть у рынка сейчас нет. И все будет зависеть от штатов, где крупная рыба сидит на жирных прибылях. И вопрос в том, где они захотят снова начинать покупать.

( Читать дальше )

Уверен что через несколько недель уровни для покупок будут гораздо привлекательнее.

В идеале СИПИ было бы неплохо сходить на 1420. У всех потемнеем в глазах от страха что Америка упала фактически не на чем. Это нам и надо. РТС в таком случае сможет проколотить психологически важную отметку 1000 по РТС. Пока это самый маловероятный сценарий. Предпосылок так сильно упасть у рынка сейчас нет. И все будет зависеть от штатов, где крупная рыба сидит на жирных прибылях. И вопрос в том, где они захотят снова начинать покупать.

( Читать дальше )

вопрос по навигации на форуме + прогноз.

- 24 июня 2013, 10:32

- |

я дала прогноз, что логично, через кнопку *дать прогноз*.

где он отображается?, я на ресурсе не так давно, и с ходу найти у меня сейчас это не получилось.

и руководству форума: почему в прогнозное значение нельзя поставить диапазон? у меня система делает расчеты на конец недели/месяца и дает лишь направление, а не конкретные уровни, как это можно отобразить в графе *прогнозное значение*?

сам прогноз:

*система не предполагает точного уровня, она выдает направление свечи.

закрытие этой недели будет выше закрытия прошлой, и ниже открытия месяца(т.к. система еще в мае выдала вердикт по июню, что он будет нисходящей свечкой)*

где он отображается?, я на ресурсе не так давно, и с ходу найти у меня сейчас это не получилось.

и руководству форума: почему в прогнозное значение нельзя поставить диапазон? у меня система делает расчеты на конец недели/месяца и дает лишь направление, а не конкретные уровни, как это можно отобразить в графе *прогнозное значение*?

сам прогноз:

*система не предполагает точного уровня, она выдает направление свечи.

закрытие этой недели будет выше закрытия прошлой, и ниже открытия месяца(т.к. система еще в мае выдала вердикт по июню, что он будет нисходящей свечкой)*

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал