Офз

Актуальные трейды. Часть 1: длинные ОФЗ

- 02 сентября 2025, 08:48

- |

Между 1 сентября, когда многие читатели смартлаба идут отводят детей в школу, и 3 сентября, когда все сходят с ума, можно сделать что-нибудь полезное и написать пост про ОФЗ. Естественно, какой-то хороший пост.

И поскольку обычно пишут что-то общее (покупать или нет, брать ли фьючерс ли на RGBI или 26238, какая будет ставка ЦБ и т.д.), я наоборот, от этого общего воздержусь и постараюсь ответить на 2 простых вопроса: какую доходность по длинным ОФЗ я жду на конец 2025 года и какие именно выпуски стоит покупать.

1. Мои ожидания по доходности длинных ОФЗ на конец года составляют 13%. Во-первых, считаю, что ЦБ продолжит демонстрировать жесткость, и на конец года мы увидим значение «ключа» в районе 15% с ожиданием дальнейшего снижения в 2026 году. Во-вторых, исторически в период жесткой ДКП часто наблюдался отрицательный спред в районе 2% к значению ключевой ставки (на графике). Кому-то этот спред на конец года может показаться высоким, но сейчас он вообще в районе 4%

( Читать дальше )

- комментировать

- 2.7К | ★2

- Комментарии ( 18 )

А что если основным драйвером инфляции в России является не монетарная политика ЦБ, а бюджетный импульс ?

- 01 сентября 2025, 19:28

- |

Ключевые выводы ИНП РАН от 2024 года:

Доминирование бюджетного импульса: Основным драйвером инфляции в России является не монетарная политика ЦБ, а бюджетный импульс — масштабные государственные расходы, прежде всего на оборону и безопасность. Именно они создают избыточный совокупный спрос, который опережает возможности предложения (Кухонная ставка и многоликая инфляция, Природа инфляции в современной российской экономике и ее влияние на экономический рост)

Низкая эффективность ключевой ставки: В сложившихся условиях повышение ключевой ставки ЦБ оказывает крайне слабое сдерживающее влияние на инфляцию. Согласно расчетам ИНП РАН, повышение ставки на 1 п.п. приводит к снижению инфляции лишь на 0.1 п.п. При этом такая мера существенно подавляет экономический рост: приводит к падению темпов прироста ВВП и инвестиций также на 0.1 п.п., а потребительского спроса — на 0.2 п.п.

( Читать дальше )

Розничные инвесторы переориентируются на долгосрочные ОФЗ

- 01 сентября 2025, 16:49

- |

Во втором квартале 2025 года структура портфелей частных инвесторов заметно изменилась, доля акций сократилась на 4 п.п., до 28%, что стало минимумом с конца 2022 года, следует из обзора ЦБ. При этом доля облигаций достигла рекордных 35% с момента начала наблюдений в 2020 году, а паи фондов выросли до 16%. В совокупности активы розничных инвесторов увеличились до 11 трлн руб. благодаря росту стоимости облигаций и притоку новых средств, особенно от неквалифицированных инвесторов.

Причиной смещения структуры портфелей стало желание зафиксировать высокую доходность на долговом рынке на фоне ожиданий снижения ставок. Особенно заметен спрос на долгосрочные ОФЗ и среднесрочные корпоративные бумаги. Одновременно новички предпочитали фонды денежного рынка, доступные в мобильных приложениях банков, что обеспечило рост доли паев. Снижение числа новых квалифицированных инвесторов после повышения имущественного порога также повлияло на перераспределение средств в сторону более консервативных инструментов.

( Читать дальше )

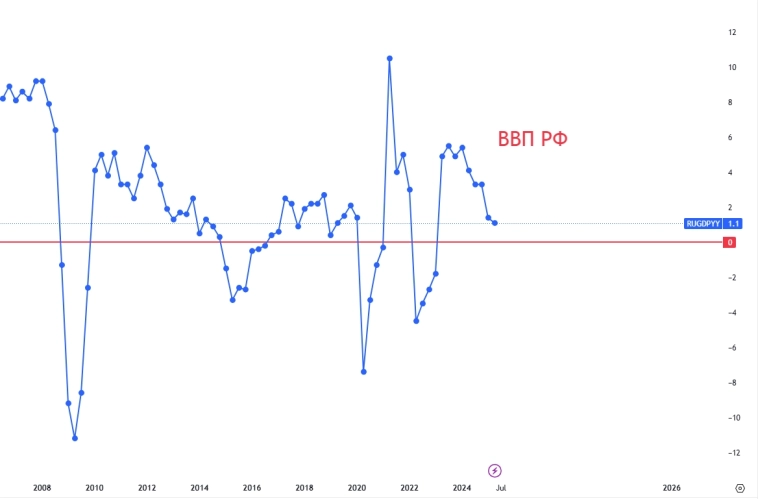

ВВП замедляется — ставки снижаются: сигнал для рынка ОФЗ

- 01 сентября 2025, 07:40

- |

На прошлой неделе вышли свежие данные по ВВП России.

Рост экономики продолжает замедляться и уже находится ниже нижних границ устойчивого развития. 📉

Это важный сигнал: Центральный банк в подобных условиях вынужден стимулировать экономику, и главный инструмент здесь — продолжение снижения ключевой ставки.

Для рынка облигаций это хороший знак. Даже несмотря на небольшую коррекцию, потенциал роста в ОФЗ сохраняется. Инвесторы видят, что снижение ставок ведёт к удешевлению заимствований и повышению интереса к государственным облигациям.

Я продолжаю удерживать позицию в ОФЗ, так как считаю этот инструмент оптимальным в текущей макроэкономической ситуации.

Подробно про экономику России и США, а также мои сделки можно прочитать в моём Telegram-канале

📰Еженедельный обзор рынков: Смогут ли еще вырасти ОФЗ? Прогноз курса рубля и золота

- 31 августа 2025, 10:55

- |

Youtube:

youtu.be/1tIEKDjH0PQ

VKvideo:

vkvideo.ru/video-230173709_456239034

Золото

Перед саммитом в Китае золото в пятый раз пробует выйти из своего боковика. С точки зрения технического анализа существует повышенная вероятность достижения как минимум 3500 USD/oz по спотовой оценке. На месячных графиках получена зеленая свеча, перекрывающая тени предыдущих 4 месяцев. В случае подтверждения анонсированных В.В. Путиным в интервью Синьхуа переговоров по реформе МВФ и Всемирного банка, золото может продолжить рост, начавшийся в конце 2022 года. Одновременно, растут риски для доллара США как мировой резервной валюты. Таким образом, следующая неделя будет богата на новостные события для мировых рынков.

( Читать дальше )

🌪️ Потеря интереса к облигациям. Как объяснить провальную динамику ОФЗ и корпоратов в августе? Все ещё поздно или...

- 30 августа 2025, 21:14

- |

Новый выпуск подкаста от инвест-канала «Fond&Flow»

Написал для вас пост — "как заработать на рынке перед следующими переговорами", а также разобрал самые глупые ошибки, которые совершают в период кризиса в России. Все идеи на канале, подпишись чтобы не пропустить ничего интересного! У нас уютно❤️

☕#162. За чашкой чая...

На протяжении всей этой недели рынок облигаций чувствовал себя чуть ли не в два раза хуже рынка акций. Это мы могли наблюдать по динамике индекса RGBI (-2% за неделю) и заметному снижению объёма торгов.

🗿 Кроме того, немного расстраивает тот факт, что весь август выдался сложным для облигаций, несмотря на хорошие предпосылки в начале месяца. Причин накопилось достаточно много, и главное — они сильно отличаются друг от друга

( Читать дальше )

- комментировать

- 10.6К |

- Комментарии ( 23 )

Аукционы Минфина — спрос начинает иссекать, индекс RGBI продолжает снижаться из-за переговорного трека

- 30 августа 2025, 17:31

- |

Минфин провёл аукцион ОФЗ, предложив инвесторам два выпуска. При его проведении индекс RGBI находился выше 120 пунктов, с учётом застопорившихся переговоров (дефляционные недели тоже закончились) индекс снизился до 119,06 пункта:

🔔 По данным Росстата, за период с 19 по 25 августа ИПЦ составила 0,02% (прошлые недели — -0,04%, -0,08%), с начала месяца -0,17%, с начала года — 4,18% (годовая — 8,48%). После 5 недель подряд дефляции, инфляция принялась к росту, но это вполне ожидаемо. Всё же задел на август прекрасный, осталось 6 дней в данном месяце и сейчас ИПЦ с начала месяца отрицательная, даже месячный пересчёт навряд ли испортит картину. Поэтому не ЦБ снизил прогноз инфляции на этот год до 6-7% (было 7-8%) и среднего значения ставки до конца года до 16,3-18% (ставку до конца года могут оставить без изменений или снизить до 14%, с учётом дефляционных недель вполне правдоподобно).

🔔 Минфин планирует занять в 2025 г. 4,781₽ трлн (погашения — 1,416₽ трлн), сумма рекордная с начала пандемии и выше, чем в 2024 году (3,92₽ трлн).

( Читать дальше )

Ставка ЦБ: снижение или пауза? Факторы против дефляции

- 30 августа 2025, 13:21

- |

Приближается следующее заседание ЦБ (12 сентября), и со ставкой не все так очевидно. С одной стороны, фактическая инфляция остается на хорошем треке для снижения ставки, с другой, дефляционные факторы себя исчерпывают:

1. Овощной фактор уходит. Общий индекс цен с 19 по 25 августа вырос на +0,02% после дефляции -0,04% неделей ранее. А если исключить сезонные плодоовощи, инфляция ускорилась до +0,15% (с +0,12%).

2. Бензин взлетает. Удары по НПЗ привели к росту цен на бенз +0,6% за неделю, вклад в общий индекс +0,03 п.п., но через транспортировку влияние по факту шире.

3. Рубль стабилизировался. И едва ли будет еще укрепляться. Осталось только одно направление.

4. Безработица остается рекордно низкой — 2.2%, а номинальный рост зарплат 15% г/г.

5. Бюджет, дефицит. Пока не собирается сокращаться.

6. Инфляционные ожидания растут. Опять же бенз и тарифы ЖКХ. А потом может влиять девал рубля.

Из этого всего только бензиновый фактор может быть временным — удары могут прекратиться (а могут и нет). Дополнительно инфляцию давить вниз может только дальнейшее падение гражданской экономики, и то не факт с учетом опять же вливания бюджета в оборонку+.

( Читать дальше )

Кусочек аналитики по облигациям и ОФЗ в 2025г.

- 30 августа 2025, 13:04

- |

smart-lab.ru/blog/1198829.php

Так вот, в том посте я написал, что сделал свой #ЖоржеБлог приватным. И правда сделал. И знаете что?

Я лоханулся:

А имя канала и правда красивое:

( Читать дальше )

РЫНОК ЗАСТРЯЛ! Че купил на этой неделе 😎 Мой инвест-марафон

- 30 августа 2025, 11:32

- |

"Вот и всё, вот и кончилось теплое лето!" — пел в своё время Андрюха Державин про девочку Алису. Лето-2025 действительно прошло, но для нашего рынка пока ничего не кончилось — самое интересное ещё впереди.

⚔️Идея Трампа остановить конфликт после одной-единственной встречи пока не реализовалась. Осенью нас ждёт продолжение геополитической заварушки, интрига с дальнейшими решениями ЦБ по ключевой ставке, а также, вполне возможно — веселуха с курсом рубля, который был слишком крепким всё это время. Фондовый рынок замер в напряжении перед решающими неделями.

🛒Ну а я продолжаю закупаться по своей отточенной годами тактике: акциями, облигациями и валютными инструментами. Уверенно держу темп своего уже более чем 4-хлетнего Инвест-марафона!🏃🏼

Еженедельно бегу за интересными активами

Каждую пятницу я… Нет, не в 💩, как можно было подумать :) Каждую пятницу я беру котлетку и иду покупать активы на фондовом рынке. А в 💩 я только после этого.

И так я делаю с марта 2021 г., не пропустив ни одной недели, т.е. уже больше 4 лет. Спокойно, методично, хладнокровно охочусь за активами и пока ни разу не уходил без добычи. Я ленивый инвестор, но раз в неделю превращаюсь в хЫщника🦁

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал