Офз

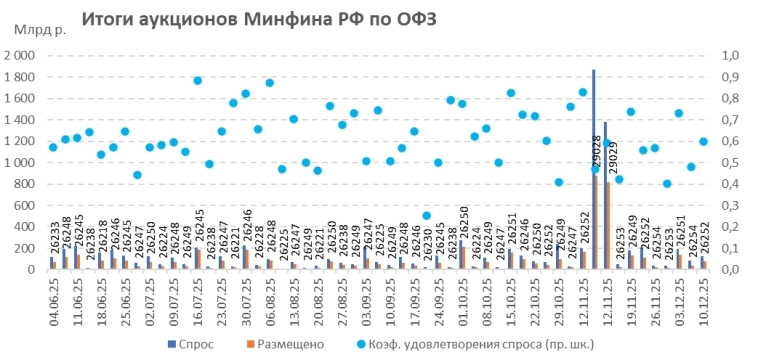

Итоги аукционов Минфина РФ по размещению ОФЗ 10.12.2025: идем с перевыполнением годового плана

- 10 декабря 2025, 20:26

- |

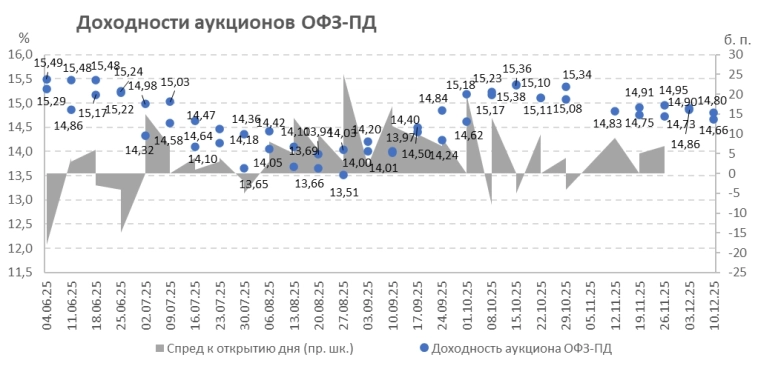

Минфин РФ 10.12.2025 провел аукционы по размещению ОФЗ-ПД серий: 26254 с погашением 03.10.2040 и серии 26052 с погашением 12.10.2033.

ОФЗ-26254

- Предложение: доступный остаток (975,4 млрд руб.)

- Спрос: 84,0 млрд руб.

- Размещено: 40,4 млрд руб. по номиналу

- Выручка: 38,3 млрд руб.

- Средневзвешенная цена: 92,88% от номинала

- Средневзвешенная доходность: 14,66%

- Премия к открытию дня: 6 б. п.

ОФЗ-26052

- Предложение: доступный остаток (170,6 млрд руб.)

- Спрос: 124,7 млрд руб.

- Размещено: 74,6 млрд руб. по номиналу

- Выручка: 69,7 млрд руб.

- Средневзвешенная цена: 91,70% от номинала

- Средневзвешенная доходность: 14,80%

- Премия к открытию дня: 2 б. п.

План/факт размещения ОФЗ по номиналу

*С учетом дополнительных размещений после аукционов

**Первоначальный план был 1,5 трлн руб.

Размещено ОФЗ по номиналу по видам с начала 2025 г., млрд руб.

Обновленный план по выручке на 2025 г. перевыполнен на 105,1% (7,335 трлн руб.).

Обновленный план привлечения ОФЗ по выручке согласно поправкам Минфина РФ, млрд руб.

Источники: Минфин РФ, Московская биржа, собственные расчеты

Источники: Минфин РФ, Росстат, Счетная палата и собственные расчеты

Примечание: Государственный долг приведен с учетом государственных гарантий

- комментировать

- 491

- Комментарии ( 0 )

Инфляция в ноябре составила всего 5% в годовом выражении, но лишь благодаря крепкому рублю

- 10 декабря 2025, 19:43

- |

Аннуализированная инфляция в России:

🔼 Недельная (02 декабря – 08 декабря) = 0,05*365/7 = 2,61%

🔽 За последние 4 недели = (5,73 + 7,3 + 2,1 + 2,61) / 4 = 4,43%

🔽 С начала года накоплено 5,31% = 5,66% (YTD – 342 дня)

🔽 За последние 3 месяца = 5,03% → 3,54%

Инфляция за ноябрь составила лишь 0,42% (5,04% в годовом выражении), что значительно ниже ожидаемых из недельных цен ~6% в годовом выражении. За последние 4 недели инфляция составила всего 4,43% и эти данные завышены из-за неполного круга товаров в недельных данных.

Основным секретом стабильности цен являются непродовольственные товары, т.е. импорт за крепкий рубль при подавленном ЦБ спросе. В недельных данных главное отличие от прошлого года в разнонаправленной динамике овощей Огурец (+3,1%), а Помидор (-3,75%) – это продукты с максимальным и минимальным ростом цен соответственно. Вероятно, помидоры мы импортируем, а огурцы сами производим зимой, оттого и такая динамика. В прошлом же году обвал рубля сделал свое дело для импортных цен. Медианный рост цен за неделю +0,10% — минимум за 3 года. Важно отметить, что в ноябре цены на услуги росли медленнее общего индекса цен, но причина снова в крепком рубле: зарубежный туризм стал дешевле.

( Читать дальше )

Инфляция в РФ в ноябре составила 0,42% после 0,50% в октябре, годовая инфляция в РФ в ноябре замедлилась до 6,64% с 7,71% в октябре — Росстат

- 10 декабря 2025, 19:00

- |

Росстат — Инфляция в РФ

📉 Инфляция в РФ в ноябре составила 0,42% после 0,50% в октябре

📉 Годовая инфляция в РФ в ноябре замедлилась до 6,64% с 7,71% в октябре

📈 Инфляция в РФ со 2 по 8 декабря составила 0,05% после 0,04% неделей ранее

Минэкономразвития — Инфляция в РФ

📉 Годовая инфляция в РФ на 8 декабря зафиксирована на уровне 6,34% против 6,61% на 1 декабря

Размещение ОФЗ

- 10 декабря 2025, 18:16

- |

Очередное размещение от Минфина. Предложено два выпуска ОФЗ-ПД серий 26254 и 26252, в объеме остатков доступный для размещения в указанных выпусках.

ОФЗ 26254 с погашением 3 октября 2040 года, купон 13% годовых

ОФЗ 26252 с погашением 12 октября 2033 года, купон 12,50% годовых

Итоги:

ОФЗ 26254

Спрос составил 97,201 млрд рублей по номиналу. Итоговая доходность 14,66%. Разместили 53,592 млрд рублей по номиналу

Средневзвешенная цена на состоявшемся в среду аукционе по размещению ОФЗ-ПД серии 26254 с погашением 3 октября 2040 года составила 92,8798% от номинала, что соответствует доходности 14,66% годовых, говорится в сообщении Минфина России.

Всего было продано бумаг на общую сумму 40,411 млрд. рублей по номиналу при спросе 84,020 млрд. рублей по номиналу. Выручка от аукциона составила 38,254 млрд. рублей.

Цена отсечения была установлена на уровне 92,8272% от номинала, что соответствует доходности 14,66% годовых.

Вышеизложенная информация указана без учета результатов дополнительного размещения.

( Читать дальше )

Опрос ЦБ: Аналитики в РФ понизили прогноз на 2025 г. по инфляции и росту ВВП, сохранив ожидания по ставке

- 10 декабря 2025, 15:21

- |

Прогноз по ВВП РФ на 2025 год немного скорректирован, теперь прогнозируется рост на 0,9% вместо роста на 1,0% в октябре.

Ожидания по средней ключевой ставке на текущий год остались неизменными — 19,2%.

Прогноз по инфляции на 2026 год сохранен на уровне 5,1%, по средней ставке — повышен до 14,1% с 13,7%. Прогноз по росту ВВП на 2026 год снижен до 1,1% с 1,2%.

Опрос проводился 5-9 декабря. В нем приняли участие 30 экономистов из различных организаций.

Прогноз по инфляции на 2027 год снижен до 4,0% с 4,1%, на 2028 год — остался на уровне 4%.

Рост ВВП в 2027 году прогнозируется на 1,7% (ранее — 1,8%), в 2028 году — на 1,8% (ранее — 1,9%).

Средняя ключевая ставка в 2027 году ожидается на уровне 10,3% (до этого — 10,0%), в 2028 году — 8,9% (ранее — 9,0%). Оценка аналитиками уровня нейтральной ставки не изменилась и составляет 8,0%.

Аналитики прогнозируют среднегодовой курс доллара в 2025 году на уровне 83,8 рубля (85 рублей в октябре), в 2026 году — 90,3 рубля (ранее — 94,6 рубля), в 2027 году — 97,6 рубля (до этого — 100 рублей), в 2028 году — 102,0 рубля (ранее — 103,7 рубля).

( Читать дальше )

Минфин разместил ОФЗ выпуска 26254 с датой погашения 3 октября 2040 года на сумму 40,411 млрд руб., спрос в два раза превысил предложение

- 10 декабря 2025, 14:16

- |

Минфин разместил на аукционе облигации федерального займа с постоянным купонным доходом (ОФЗ-ПД) выпуска 26254 с датой погашения 3 октября 2040 года на сумму 40,411 млрд руб. Спрос на аукционе достиг 84,02 млрд руб.

Средневзвешенная цена выпуска составила 92,8798% от номинала, средневзвешенная доходность — 14,66% годовых.

🔥 Вторая зарплата от Минфина или создаем пассивный доход на длинных ОФЗ. Фиксируем 14% доходности и ждем переоценки

- 09 декабря 2025, 20:52

- |

Продолжаем богатеть на облигациях. Что может быть надежнее, чем зарплата на заводе, конечно, это ОФЗ. С завода нас могут уволить, а вот Минфин свои долги выплатит. Сегодня подготовил для вас список длинных ОФЗ, разбитых по определенным параметрам для вашего удобства.

Что со ставкой, куда податься?

( Читать дальше )

Как вернуть вычет по купонам ОФЗ без ИИС.

- 09 декабря 2025, 20:12

- |

Недавно заметил интересные выпуски облигаций 26253 и 26254. Купоны по ним просто сказка!

Но вот налоги с купонов платить совсем не хочется. ИИС у меня нет и открывать не собираюсь. И тут я подумал. А ведь я купил квартиру и имею право на имущественный вычет.

Едем дальше. Вернуть, насколько я знаю, можно любые налоги по ставке 13% КРОМЕ налога на дивиденды. А купон это не дивиденд.

Кто что думает? И были ли у смартлабовцев реальные случаи такого возврата налога на купоны без применения ИИС?

❗️❗️ОФЗ с каким сроком обращения выбрать, чтобы снизить риск инфляции?

- 09 декабря 2025, 17:18

- |

Вообще ответ на этот вопрос очень комплексный и зависит от стадии экономического цикла. Важно понимать, что инфляция сама по себе циклична и растет, как правило, именно на пике экономического цикла, когда экономика перегрета, а спрос максимален. Поэтому если бы вы спросили меня ответ на этот вопрос, скажем, в 2021 году, то я бы назвал цифру гораздо меньше, чем могу назвать сейчас, исходя из текущей оценки, что мы находимся в низкой стадии цикла, которая диктует свои правила.

В среднем экономический цикл длится 8-12 лет, поэтому верхний порог ожидания для горизонта инвестирования в таком контексте в любом случае будет находиться где-то в районе 7 лет, в то время как нижний порог может быть очень разным — он может составлять как всего один год, так и достигать примерно пяти лет, Но если говорить совершенно откровенно и применительно конкретно к ОФЗ и облигациям в целом, я бы все же рекомендовал ориентироваться в первую очередь на выбранную инвестиционную стратегию как таковую, а не на циклические изменения инфляции.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал