ОфЗ

Какие ОФЗ купить на горизонт 3-5 лет как альтернатива вкладу и почему?

- 21 августа 2019, 10:16

- |

- ответить

- ★1

- Ответы ( 4 )

Июль отчет.

- 17 августа 2019, 17:04

- |

Отчет июль 2019

На рынке становится все жарче… Почти все выплатили дивиденды, немного осталось на август, на счетах есть наличность, но до августа не собираюсь ничего покупать. А там скорее ОФЗ, неспокойно, и я в ожидании хорошей распродажи. Спешить нет смысла, просто жду.

Личная ситуация с финансами позволяет, и я отошёл от плана в лучшую сторону. На ИИС в июле сделал взнос 25тр. А Пенсионный по плану 5тр.

ИИС состав портфеля (тот же, только больше кэш)

Система ао – 14% - 8500шт

Русгидро – 21% – 202 000шт

Мечел ап — 6% – 300шт

ВТБ ао — 12% – 1800 000шт

Сбербанк п – 6% – 150 шт.

ОФЗ 26210 — 31%- 197 шт.

Кэш – 20% от портфеля

Взял 4 фьючерса на SI, в ожидании падения рубля.

Покупок не делал. Кэш увеличился. На счет поступило 25 т.р. за июль еще чуть вырос. Мечел после дивидендов ушел в убыток.

Основной счет.

Ростелеком – ап (17%) – 1 500шт.

Газпром — (18%) – 620 шт.

Мосбиржа (6%) – 350 шт.

( Читать дальше )

Соотношение ММВБ и MCFTR

- 16 августа 2019, 17:09

- |

ММВБ за год: 2261->2628=16%

MCFTR за год: 3288->4055=23%

Т.е. дивидендная доходность индекса = 7%

Но доходность ОФЗ тоже 7%!

Что из этого следует?

Рынок ждет сохранения рублевой цены акций на длительном интервале.

То есть удешевление цены акций в размере инфляции в реальном выражении!

Судя по ставке ОФЗ средняя ожидаемая инфляция — тоже около 7%, пусть даже 5%.

То есть ожидается падение реальной доходности компаний в 1,6 раза через 10 лет! (1,05^10=1,6)

Я не верю в это, все что у нас делается — в угоду крупному бизнесу и его доходам.

Из этого следует справедливое значение ММВБ: около 4000 как минимум. Не будем удивляться когда это случится.

Парируйте?

Кто разбирается в иностранных рынках, как дела обстоят там?

Новости компаний — обзоры прессы перед открытием рынка

- 16 августа 2019, 09:08

- |

Рубль подвела экономика. Инвесторы предпочли твердую валюту

В четверг курс доллара на российском рынке обновил трехмесячный максимум, достигнув отметки 66,58 руб./$. Американская валюта дорожает во всем мире на фоне слабых данных по экономике США, которые повышают вероятность рецессии ведущей мировой экономики и ответных шагов по смягчению монетарной политики Федеральной резервной системы. В случае обострения торговых отношений между США и Китаем, а также признаков сползания американской экономики в рецессию курс доллара может вернуться в диапазон 67–68 руб./$, оценивают эксперты.

https://www.kommersant.ru/doc/4061570

ВТБ и Катар обменялись инвестициями. Российский госбанк вложился в CQUR Bank

ВТБ стал совладельцем нового катарского

( Читать дальше )

Коррекция RGBI

- 15 августа 2019, 13:29

- |

Новости компаний — обзоры прессы перед открытием рынка

- 15 августа 2019, 09:08

- |

«Газпром» замораживает падение экспорта. Поставкам в Европу поможет холодная осень

«Газпром» по итогам первого полугодия 2019 года почти на 8% сократил объемы продаж газа в Западную Европу, где расположены крупнейшие рынки потребления. Этот спад монополии не удалось компенсировать за счет наращивания поставок в Центральную Европу на 9,6% и значительного усиления присутствия на рынке СПГ. Однако по итогам года монополия еще может достигнуть заявленного уровня в 200 млрд кубометров, считают эксперты, если сыграет фактор холодной погоды и страха европейских потребителей из-за окончания транзитного договора с Украиной.

https://www.kommersant.ru/doc/4061012

( Читать дальше )

Утренний комментарий по финансовым рынкам за 14.08.2019

- 14 августа 2019, 10:03

- |

• Американские площадки вчера выросли в пределах 1.5% — 2.2% после неожиданного сообщения от торгового представителя США о том, что Вашингтон предоставит отсрочку Китаю и не будет вводить дополнительные пошлины с 1 сентября, вместо этого перенося предполагаемую дату введения тарифов на 15 декабря.

• Дополнительным позитивным сигналом стали данные по инфляции США, которая в июле выросла на 1.8% к прошлому году по сравнению с приростом на 1.6% месяцем ранее.

( Читать дальше )

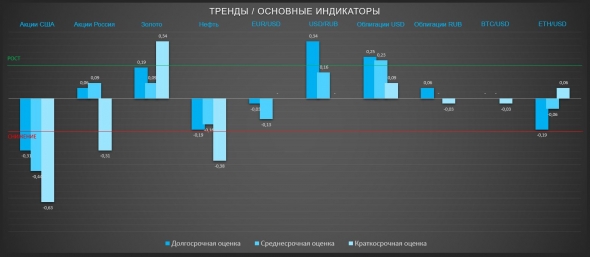

Негативное начало недели и продолжение распродажи акций (ТРЕНДЫ / Основные индикаторы)

- 12 августа 2019, 13:06

- |

Продаем/шортим американский рынок и нефть, покупаем золото и доллар/рубль...

17:00 Обновление

Продажа/шорт нефти отменяется из-за локального роста. Возобновление продаж при снижении ниже 58,00 по Brent. Доллар/рубль под вопросом, но пока что держим. При откате вниз на глобальном ослаблении доллара и росте нефти лучше закрыть лонг в доллар/рубль.

Утренний комментарий по финансвым рынкам за 12.08.2019

- 12 августа 2019, 09:53

- |

• Заключение торговой сделки до сентября практически невозможно, что в пятницу подтвердил Трамп, сообщив о неготовности США заключить сделку сейчас, а значит, с сентября с высокой долей вероятности будут введены новые пошлины на китайские товары, а затем последуют ответные меры, что будет оказывать давление на мировые рынки.

• Саудовская Аравия поддерживает цены на нефть. Добыча сырья в сентябре планируется меньше, чем в августе, а экспорт в ряд ключевых регионов произойдет в объемах, близких к минимальной планке, что будет провоцировать сокращение запасов и позволит поддержать цены в краткосрочной перспективе.

( Читать дальше )

Итоги недели 08.08.2019. Санкции против госдолга. Курс доллара и нефть

- 08 августа 2019, 19:08

- |

Выборы в Мосгордуму и протесты, с ними связанные

Доллар, рубль, нефть, индекс РТС, евро, ОФЗ, биткоин, золото, индекс S&P. Волны и циклы

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал