ОфЗ

12% по ОФЗ — это вам, мечтатели!

- 19 марта 2021, 11:43

- |

Сколько хозяева денег будут это терпеть? Столько сколько надо до погашения, коридор комфортный 130-150 для перепродажи, теперь 12% по 93 — это вам, мечтатели!

- комментировать

- ★1

- Комментарии ( 26 )

Убыток Сбера и ВТБ по ОФЗ

- 18 марта 2021, 18:25

- |

По другим банкам можно посмотреть тут

Что думаете?

Нет интереса к ОФЗ: на первичных размещениях покупают только гос. банки, про рубль: корреляция RGBI, индекса Мосбиржи и USD/RUB

- 17 марта 2021, 18:31

- |

На сегодняшних размещениях Минфин предложил классических 2 выпуска:

4-летний ОФЗ-26234

10-летний ОФЗ-26235

ОФЗ-52003 (ОФЗ с защитой от инфляции).

Всего удалось привлечь 62.2 млрд. рублей

(итого с начала года – 420 млрд. рублей, при плане в 1 трлн.).

По сути, на первичных размещениях остаются одни госбанки.

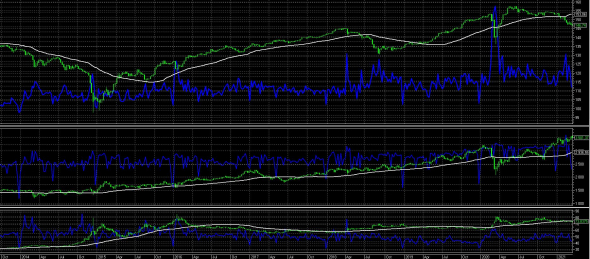

3 графика по недельным, сверху вниз: RGBI, индекс Мосбиржи, USD_RUB.

У кого есть желание, можете в excel посчитать коэффициент корреляции (в excel формула есть).

Это интересно.

Раньше на циклах роста ставок и, соответственно, падения облигаций, рубль слабел.

Думаю, сейчас произойдет то же самое, но с запаздыванием (запаздывание может длиться и несколько месяцев).

Причина запаздывания: облигации в 2020 — 2021 годах

стали падать намного раньше, чем произойдет рост ставок.

Индекс облигаций — опережающий индикатор рынка акций.

С уважением,

Олег.

⚡️Доходность 10-летних облигаций России подсочила до максимума за 11 мес (6,94%)

- 17 марта 2021, 14:49

- |

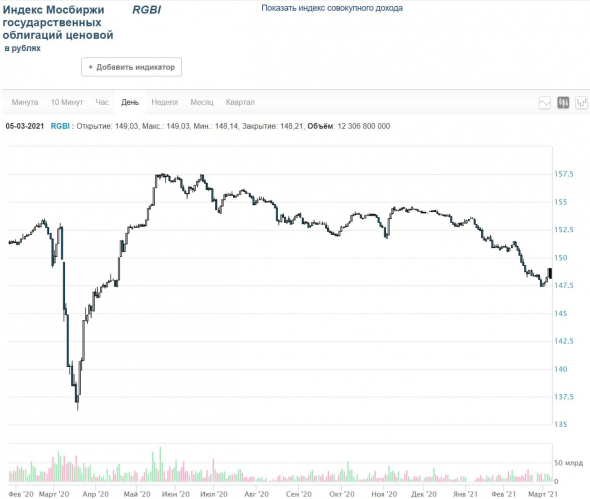

Индекс гособлигаций России RGBI провалился до новых минимумов с 6 апреля 2020.

smart-lab.ru/q/bonds/SU26235RMFS0

smart-lab.ru/gr/MOEX.RGBI

Курс Доллара | Прогноз по USDRUB и EURUSD | Цена на Нефть | Торговля от уровней | Swissquote

- 15 марта 2021, 11:53

- |

Рынки и прогнозы. Противоречия. И закрытие короткой позиции в золоте

- 15 марта 2021, 07:22

- |

Динамика рынков, и уже сложившаяся, и еще предстоящая противоречива.

Так, к примеру, мы видим одновременное укрепление доллара к евро при растущем глобальном фондовом и товарном рынке, наблюдаем проседание отечественных облигаций параллельно с ростом акций.

Несколько предположений о дальнейших векторах движения цен.

Сначала о нефти. Тренд ее роста, несмотря на коррекцию последних дней, думаю, продолжится. Достаточным условием для этого может быть постепенное или массовое закрытие хеджирующих коротких позиций в данном товаре. Которые должны были накапливаться на уровнях в 50-60 долл./барр. по Brent.

( Читать дальше )

ФРС нас всех спасет | Рост S&P 500 | Доходность Облигаций | Прогноз по Евро и Доллару | Swissquote

- 11 марта 2021, 11:28

- |

ОФЗ 26236 сегодня Минфин разместил по 95% номинала, фактическая доходность 6,68%. Ставку ЦБ РФ поднимет, вопрос: когда ?

- 10 марта 2021, 16:51

- |

Фактически, переход к нейтральной ДКП (около 6%), о котором говорила Э. Набиуллина, состоялось.

Фактическая доходность RGBI (индекс ОФЗ) также уже около 6%.

Ближайшее заседание ЦБ РФ по ставке будет 19 марта 2021г.

Возможно, ставку немного поднимут уже на ближайшем заседании ЦБ РФ.

Годовщина Обвала Рубля / Сделка ОПЕК+ / Прогноз по Доллару и Рублю в Марте 2021 / Forex Прогноз

- 09 марта 2021, 18:12

- |

Рынки и прогнозы. Истощение коррекций

- 09 марта 2021, 07:01

- |

Конец февраля и начало марта напомнили рынкам о волатильности и коррекционных угрозах. Причем для облигационных рынков это было уже не напоминание, а констатация проблемного положения. Однако масштабное падение годичной давности всё еще в памяти. И это хорошо, поскольку не позволяет уходить рынкам в глубокое пике. Так произошло и на этот раз. Облигации остановились, акции развернулись вверх. И не ждал бы сейчас продолжения падения тех и других.

Что касается отечественных облигаций, то ОФЗ с высокой вероятностью минимумы своих котировок и максимумы доходностей показали. Инфляция февраля достигла 5,7% в годовом исчислении (январь – 5,2%, декабрь 4,9%), планы по ужесточению ДКП Банком России объявлены, и эти новости в ценах. Только продолжение инфляционного галопа способно разрушить баланс. Но власти проявляют нервозность по отношению к инфляции несопоставимую с прошлогодней, что дает надежды на стабилизацию.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал