ОфЗ

Инфляция намекает на переход к жесткой ДКП

- 08 июля 2021, 13:53

- |

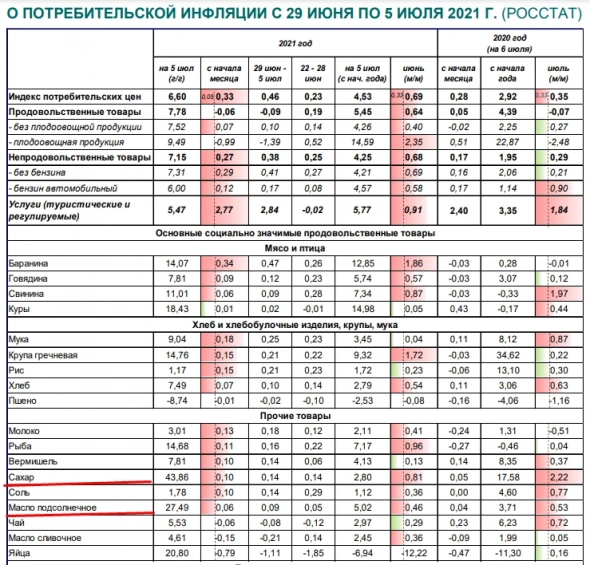

Вчера Минэкономразвития опубликовал данные по инфляции в России за июнь 2021 года. По их данным в июне цены выросли на 6,5% г/г, что является локальным максимумом за несколько последних лет.

Понятное дело, что у каждого инфляция своя, и действительно, цены на товары народного потребления выросли куда больше 6,5%. Так курица подорожала за год на 18,4%, яйца на 20,8%, подсолнечное масло на 27,4%, а сахар аж на 43,86%. Однако, 6,5% служит для нас ориентиром по действиям ЦБ РФ на ближайшем заседании по ставке.

Ранее в ЦБ ожидали, что пик по инфляции будет пройден в марте, когда значение было 5,79%. Однако, уже в мае хай был обновлен, и инфляция тогда составила 6,02%. Это привело к тому, что ЦБ повысил ключевую ставку на 0,5% до 5,5%.

Недавно Набиуллина заявила, что на ближайшем заседании ЦБ РФ по ставке, которое пройдет 23 июля, будет рассматриваться вопрос о поднятии на 25-100 процентных пунктов. Ее заместитель также отметил, что к концу года, вероятно, ставка будет 6,5% или выше.

В связи с последними данными по инфляции, логично ожидать, что на июльском заседании ЦБ поднимет ставку на 50-75 процентных пунктов. Ранее в ЦБ отмечали, что диапазон 5-6% является признаком нейтральной ДКП, но как мы видим, выход за верхнюю границу данного диапазона уже не за горами.

( Читать дальше )

- комментировать

- ★1

- Комментарии ( 4 )

Размещение ОФЗ

- 07 июля 2021, 17:12

- |

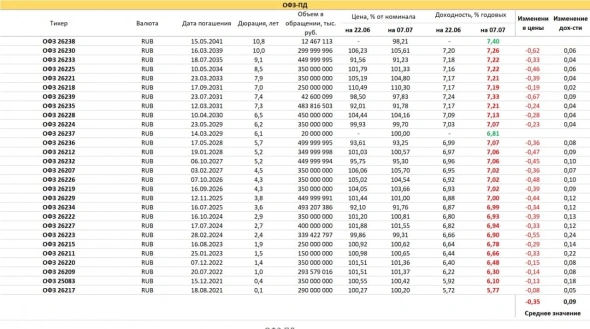

Очередное размещение от Минфина. Предложено два выпуска, ОФЗ-ПД серии 26238 и ОФЗ-ПД серии 26239 в объеме 10 млрд рублей на каждый выпуск.

ОФЗ 26238 с погашением 15 мая 2041 года, купон 7,1% годовых

ОФЗ 26239 с погашением 23 июля 2031 года, купон 6,9% годовых

Итоги:

ОФЗ 26238

Спрос составил 8,596 млрд рублей по номиналу. Итоговая доходность 7,4%. Разместили 5,435 млрд рублей по номиналу (54%).

( Читать дальше )

Размещение ОФЗ № 26239RMFS 7 июля 2021г: 10 млрд руб (разместили 9,816 млрд руб)

- 07 июля 2021, 15:15

- |

О результатах размещения ОФЗ выпуска № 26239RMFS |

||||||||||

Минфин России информирует о результатах проведения 7 июля 2021 г. аукциона по размещению ОФЗ-ПД выпуска № 26239RMFS с датой погашения 23 июля 2031 г. |

||||||||||

Итоги размещения выпуска № 26239RMFS: |

||||||||||

— объем предложения – 10,000 млрд. рублей; |

||||||||||

— объем спроса – 18,125 млрд. рублей; |

||||||||||

— размещенный объем выпуска – 10,000 млрд. рублей; |

||||||||||

— выручка от размещения – 9,816 млрд. рублей; |

||||||||||

— цена отсечения – 97,6920% от номинала; |

||||||||||

( Читать дальше )

А.Силуанов в интервью Блумберг рассказал о бюджетных планах на будущий год, размещении ОФЗ и возможном выходе на внешние рынки

- 07 июля 2021, 14:32

- |

О размещении ОФЗ

“Можно констатировать, что рынок заранее готовился к введению новых санкций, поскольку воспринял новость о вводимых США ограничениях на участие американских инвесторов в первичном размещении ОФЗ достаточно нейтрально. Гораздо большее давление на кривую доходностей ОФЗ, точнее на ее короткий и средний участки, оказал инфляционный всплеск. При этом доходности самых долгосрочных государственных облигаций за последние месяцы практически не изменялись, что отражает доверие к проводимой политике и способность вернуть инфляцию к целевым ориентирам. Это в том числе определяет текущую тактику Минфина России по приоритизации предложения долгосрочных выпусков гособлигаций. На последних аукционах инвесторы неактивны. Один аукцион даже признали несостоявшимся. Видно, инвесторы ждут повышения ставок ЦБ. Иностранцы 30 июня купили только 0,7%, небольшой спрос с их стороны. Наверное, все ждут повышения доходности. Если бы любой ценой занимали, доходности были бы выше. У нас есть остатки с прошлого года, ими оперируем в определении потребностей заимствований. Мы не можем заимствовать, а потом складывать”.

( Читать дальше )

Сокращение потребительского спроса и спад промпроизводства в России - постковидное восстановление закончилось

- 06 июля 2021, 18:55

- |

Потребительский спрос в России в июне впервые сократился (-0.37% м/м) в этом году (данные СберИндекс: sberindex.ru/ru/dashboards/ver-izmenenie-trat-po-kategoriyam). Сокращение промпроизводства в России произошло еще раньше, в мае (-0.5% м/м). Таким образом, взрывная стадия постковидного восстановления, очевидно, пройдена.

А далее Росстат, вероятно, напишет, что инфляция в России в июне составила 6.4% г/г. И что делать центральному банку в таких условиях? Для чистого таргетера ответ очевиден: ужесточать. Однако, с учетом последних тенденций, есть все основания полагать, что ястребиность Банка России пойдет на убыль. Возможно, в июле мы еще раз получим подарок в виде +50 б.п., но в таком случае риторика, без сомнений, станет мягче.

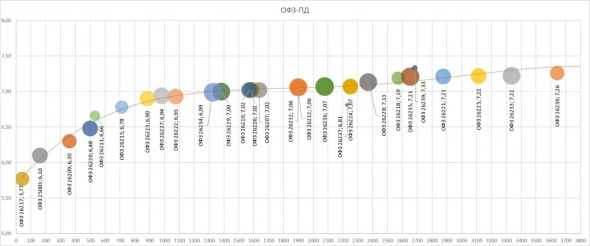

С практической точки зрения это означает, что мы медленно, но верно движемся к пологой кривой доходности, когда все ставки ОФЗ придут в район 7.0%-7.2%. Тут есть и хорошие новости: продаж в дальней части кривой при таком раскладе не ожидается. Это же подразумевает и сохранение текущего равновесия на валютном рынке. Дальше, как обычно, вопрос — к внешним шокам.

Источник: https://t.me/gko00/518

Обзор долгового рынка за неделю (ГК "ФИНАМ"). Доходности на российской суверенной кривой – на локальных минимумах

- 05 июля 2021, 11:36

- |

Обзор российского рынка

На фоне снижения ставок на рефляцию II квартал 2021 года стал довольно удачным для рынка базового актива: так, доходность индекса Bloomberg Barclays US Treasury составила 1,75% (против снижения в 4,25%, которое произошло в I квартале 2021 года). Соответственно, хороший рост во 2К21 показал и индекс долларового долга развивающихся стран (Bloomberg Barclays EM USD Aggregate Total Return Index), который подрос на 2,99% (против снижения в 3,48% по итогам января-марта).

В российском корпоративном сегменте легкое ценовое давление ощущалось в выпусках с погашением через 2-3 года. Возможно, это явилось следствием небольшого роста доходности UST-2, которая превысила отметку 0,2% – уровень консолидации с марта 2020 года.

Сезон отпусков в секторе российских евробондов в самом разгаре. Между тем, риск-премия (5-летняя CDS) постепенно снизилась почти до уровней начала года. Соответственно, на локальных минимумах находятся и доходности на российской суверенной кривой.

Recommendation list (российский риск)

( Читать дальше )

Итоги недели 01.07.2021. Цифровой концлагерь. Курс доллара и нефть

- 01 июля 2021, 19:16

- |

Доллар, рубль, нефть, индекс РТС, евро, ОФЗ, биткоин, золото, индекс S&P. Волны и циклы

( Читать дальше )

RGBI ОФЗ

- 01 июля 2021, 16:06

- |

Обнаружен паттерн Двойное дно. Обведено маркером.

В связи с тем что данный индекс все падает и падает и никак не развернется — надежды на разворот минимальные.

Новости компаний — обзоры прессы перед открытием рынка

- 01 июля 2021, 08:23

- |

Алюминию загнули цены. Российским металлургам помогают всем миром

Мировые цены на алюминий начали расти на фоне введения в России экспортных пошлин на металл с 1 августа: рост премий к биржевым котировкам наблюдается в Европе, США и Японии. Цены на никель и медь пока стабильны, но трейдеры также ждут роста. Хотя повышение цен может частично смягчить эффект пошлин для российских металлургов, аналитики опасаются вытеснения их товара продукцией других производителей.

https://www.kommersant.ru/doc/4879907

Ипотека дорожает вслед за ужесточением денежно-кредитной политики ЦБ

Второй месяц подряд российские банки продолжают ухудшать условия по ипотеке. В июне ставки повысили почти половина из 30 крупнейших кредитных организаций. Особенно активно банки начали поднимать ставки по программам перекредитования ипотечных заемщиков. При этом одни банки увеличивают ставки из-за рыночного тренда, а другие восстанавливают их после снижения для увеличения портфеля. В ближайшее время ставки по ипотеке продолжат рост в пределах 0,5 процентного пункта (п. п.), считают участники рынка.

https://www.kommersant.ru/doc/4879914

Минфин не готов размещать ОФЗ под высокий процент

Объем привлеченных средств на последних аукционах ОФЗ оказался минимальным с начала года. Минфин удовлетворил заявки лишь по одному выпуску на 8,5 млрд руб., тогда как размещение второго отменил из-за неприемлемых цен. Агрессивное поведение инвесторов провоцирует как высокая инфляция, так и действия ЦБ, который допускает подъем ключевой ставки на 1 п. п. на ближайшем заседании. В то же время при текущих высоких ценах на сырьевые товары Минфин не заинтересован в дорогих заимствованиях, отсекая слишком агрессивные заявки.

https://www.kommersant.ru/doc/4879854

Валютный контроль в отношении продажи зерна и металлов смягчен

Несырьевой неэнергетический экспорт России в последние месяцы демонстрирует тенденцию к увеличению. С целью стимулирования этого процесса с 1 июля вступает в силу закон, который смягчает нормы валютного контроля для отечественных экспортеров. По мнению экономистов, отмена требования репатриации валютной выручки снизит административное давление на экспортеров и нивелирует финансовые риски, возникающие из-за штрафов за просрочку перечисления валютных доходов в уполномоченные банки.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал