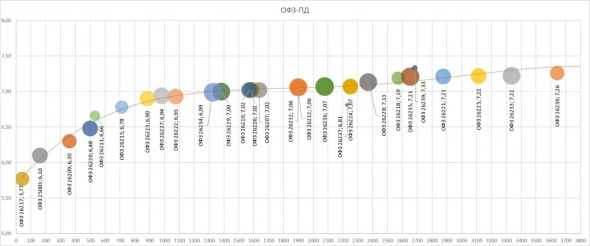

Блог компании Иволга Капитал | PRObondsмонитор. Доходности ОФЗ и субфедов. Под натиском инфляции

- 08 июля 2021, 06:32

- |

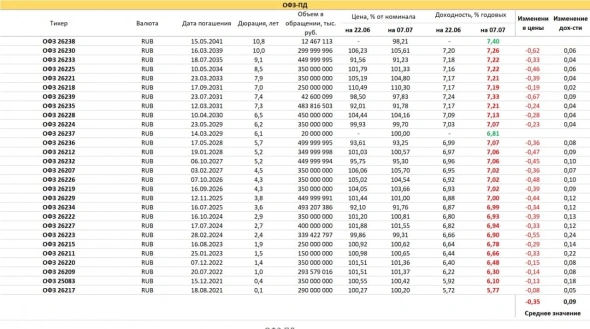

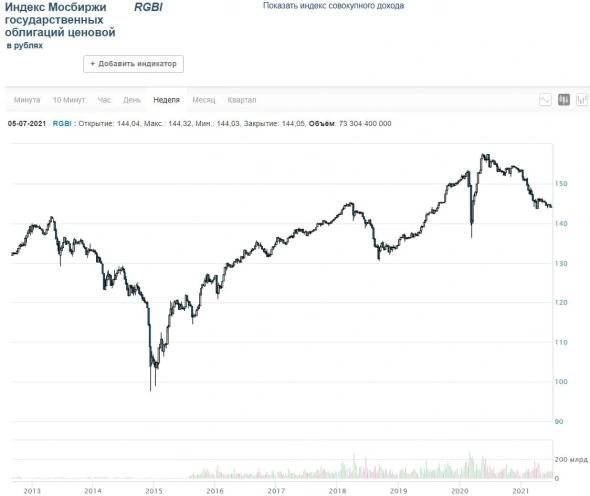

Главная новость отечественного облигационного рынка – годовая инфляция по итогам июня. Она достигла 6,5%. Масса инициатив по сдерживанию роста цен на сегодня результатов не принесла. И, возможно, нынешние инфляционные уровни надолго. Перед ними облигационный рынок уязвим. Уязвим он и перед предстоящим и кажущимся неизбежным повышением ключевой ставки.

Источник графика индекса чистых цен гособлигаций: www.moex.com/ru/index/RGBI/technical/

Долго полагал, что ОФЗ дна достигли. И, в общем, это было так. Индекс гособлигаций не обновлял минимумов с апреля, уже 3 месяца. Однако какая-то его просадка уже в июле вероятна. Не думаю, что она станет существенной. Неверно, потеря на трехлетних госбумагах укладывается примерно в 1-1,5% от тела.

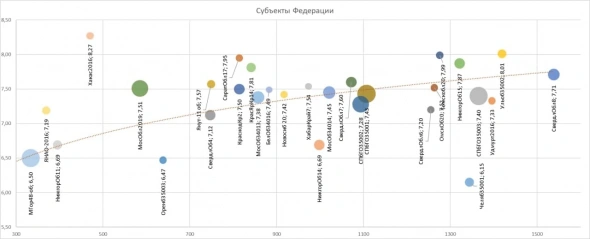

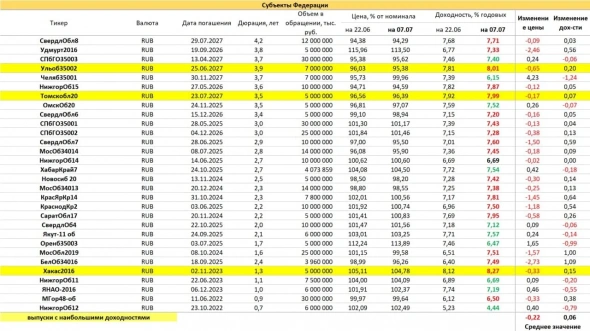

Что касается облигаций субъектов федерации, то рекомендация не меняется несколько лет. По-моему, интересны бумаги с наибольшей доходностью. Если ликвидность позволяет их купить и удерживать. 7,5-8% к погашению найти можно. И это совсем неплохо для квазигосударственного риска.

@AndreyHohrin

TELEGRAM t.me/probonds

YOUTUBE https://www.youtube.com/c/PRObonds

https://ivolgacap.ru/

www.probonds.ru

- 08 июля 2021, 09:54

- 08 июля 2021, 11:25

- 08 июля 2021, 13:13

- 08 июля 2021, 13:15

- 08 июля 2021, 13:40

теги блога Андрей Хохрин

- Brent

- EUR|USD

- Gold

- Goldman Group

- high yield

- IMOEX

- paper bubble

- probonds

- probondsмонитор

- RTS

- S&P500

- S&P500 фьючерс

- US500

- USD

- USD|RUB

- акции

- Андрей Хохрин

- АО Им. Т.Г. Шевченко

- АО Им. Т.Г. Шевченко облигации

- АПРИ Флай Плэнинг

- АПРИ Флай Плэнинг облигации

- банки

- библиотека

- БЭЛТИ-ГРАНД

- вдо

- вебинар

- денежный рынок

- депозиты

- дефолты

- долги деньги

- доллар

- Доллар рубль

- евро

- ецб

- золото

- Иволга Капитал

- Индекс МосБиржи

- индексная позиция

- исследования

- Ист Сайбериан петролеум

- Калита

- ключевая ставка

- ключевая ставка ЦБ РФ

- книга заявок

- колумнистика

- коронавирус

- корпоративные облигации

- корпораты

- кризис 2020

- легенда

- лизинг

- Лизинг-Трейд

- Лизинг-Трейд облигации

- макростатистика

- мсб-лизинг

- МСБ-Лизинг облигации

- Мясничий

- наше все

- Нефть

- обзор рынка

- облигации

- облигации крупнейших корпораций

- Обувь России

- Обувьрус облигации

- Объединение АгроЭлита облигации

- ОбъединениеАгроЭлита

- отчетность

- ОФЗ

- ОФЗ облигации

- палладий

- ПАО "ОР"

- Пионер-Лизинг

- повестка дня

- портфели probonds

- портфелиprobonds

- ПР-Лизинг

- прогноз

- прогнозы

- прямая речь

- роделен

- Роделен облигации

- рубль

- санкции

- сбербанк

- сделки

- скрипт

- стратегия

- субфеды

- сша

- ТД Мясничий облигации

- ТЕХНО Лизинг

- торговый эксперимент

- ФРС

- ход размещения

- хроники кризиса

- ЦБ РФ

- ЧЗПСН-Профнастил

- Шевченко

- шорт

- шорт Сбербанка

Новости тг-канал

Новости тг-канал