ОфЗ

Начался уверенный процесс по снижению инфляции при средненедельной инфляции в РФ на 23 декабря в годовом выражении значительном снижении до 24,36% c 28,48% на 16 декабрь

- 27 декабря 2024, 12:50

- |

1. По еженедельной статистики от Росстата, как минимум две недели в подряд устойчивое замедление базовой инфляции с поправкой на сезонность

2. Устойчивое уменьшение инфляционных ожиданий.

3. Уменьшение темпов роста денежной массы M2 в близи темпов роста ВВП в первую очередь за счет замедления кредитования

4. Изменение настроений участников фондового рынка на предпочтение более рискованных инструментов

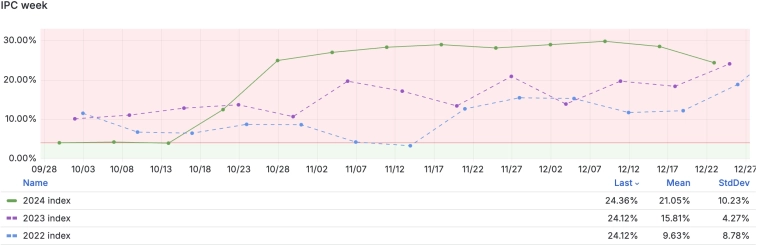

Индекс потребительских цен

Средний индекс потребительских цен(ИПЦ) без сезонной корректировки на 23 декабря в годовом выражении за неделю значительно замедлился до 24,36%, при этом на той же неделе но в 2023 и 2022 сезонно происходило ускорения инфляции. И а за последние 3 месяца сезонно демонстрирует средний показатель средней инфляции 21,05% против 18.22% неделей ранее и 15.81% в 2023 году, что значительно выше таргета в 4% по инфляции и выше уровней 2023 года.

( Читать дальше )

- комментировать

- ★2

- Комментарии ( 5 )

Плановый объем размещения ОФЗ в 1кв 2025г – 1 трлн руб по номинальной стоимости — Минфин

- 27 декабря 2024, 10:35

- |

minfin.gov.ru/ru/perfomance/public_debt/internal/operations/ofz/auction?id_65=310473-grafik_auktsionov_po_razmeshcheniyu_obligatsii_federalnykh_zaimov_na_i_kvartal_2025_goda

Новогодние подарки 26247, 26248.

- 27 декабря 2024, 10:29

- |

Для секты 238: это как ваши любимые 26238 по 47%, которые вы вчера так и не купили по 48% с плечом и даже немного лучше, погашение на год раньше. Но это было вчера, но по 48, а сегодня уже по 55, но вчера то по 48, но вчера, но 26238, далее по тексту...

В общем: осторожно, двери закрываются, следующая остановка — номинал (по 26248), Думаю, к лету, когда ставку до 16 опустят.

❓ Ставки по кредитам: задачка со звездочкой

- 27 декабря 2024, 09:57

- |

Добрый день, друзья!

Сегодня собирал статистику для своего ежегодного расчета параметров российских ставок дисконтирования и наткнулся на очень странный феномен, которому не могу найти объяснение.

На сайте ЦБ РФ имеется статистика по средневзвешенным процентным ставкам по кредитам (https://cbr.ru/statistics/bank_sector/int_rat/LoansDB/). Из неё следует, что в сентябре-октябре 2024 г. (самые свежие данные) средняя ставка по кредитам от 1 до 3 лет составляла 14-15% (см. таблицу ниже).

При этом доходность ОФЗ (1-3 года) в это время была 19-20%.

( Читать дальше )

Аукционы Минфина — министерство воспользовалось снижением доходности ОФЗ. Банки привлекли 1,4 трлн рублей с помощью аукционов РЕПО

- 27 декабря 2024, 09:35

- |

Минфин провёл аукцион ОФЗ, предложив инвесторам два выпуска. При его проведении индекс RGBI находился выше 106 пунктов, на сохранении ставки индекс продолжил своё ралли, конечно, этим воспользовалось министерство, но я не был бы настолько позитивен:

🔔 По данным Росстата, за период с 17 по 23 декабря ИПЦ вырос на 0,33% (прошлые недели — 0,35%, 0,48%), с начала декабря 1,30%, с начала года — 9,50% (годовая — 9,58%). Четвертую неделю подряд в корзине отсутствует подсчёт цен на авиабилеты (самолёт вносит весомый вклад в ИПЦ), то есть без учёта самолёта рост в декабре составил 1,30% (темпы выше, чем год назад, тогда учёт цен на авиабилеты был), боюсь представить, какие цифры бы вышли с ним, но даже такие темпы нас подводят к 10% инфляции по году. Большой вопрос будет ли учитываться в месячном пересчёте Росстатом за декабрь цены на авиабилеты (никаких комментариев по поводу исключения данного пункта не поступало), если да, то нас ожидает сюрприз.

( Читать дальше )

Статистика, графики, новости - 27.12.2024 - нерезиденты начали покупать ОФЗ?

- 27 декабря 2024, 04:51

- |

— Ставки по юаневым РЕПО ЦК ушли в отрицательную зону.

— Повысились инфляционные ожидания юнитов.

— Про шоколадки.

— Про отечественный туризм.

Доброе утро, всем привет!

Ну что, дорогие друзья, вот и заканчиваем традиционную рабочую неделю. Впереди плавный переток в праздники.

( Читать дальше )

ОФЗ - итоги года

- 27 декабря 2024, 00:32

- |

В этом году ведомству удалось привлечь на рынке ₽4,37 трлн вместо запланированных ₽4,08 трлн, подсчитали «РБК Инвестиции» на основе данных Минфина. Причем ₽1,9 трлн было заимствовано всего на двух аукционах флоатеров нового образца за два дня — 4 и 11 декабря.

В 2024 году в структуре размещений гособлигаций преобладали выпуски с плавающим купоном:

🟠Доля размещенных флоатеров (ОФЗ-ПК) составила ₽2,57 трлн, или 58,8% от совокупного годового заимствования;

🟠Доля привлеченных средств по номиналу через ОФЗ-ПД составила ₽1,79 трлн (40,96%);

🟠Доля линкеров (ОФЗ-ИН) — ₽8,95 млрд (0,2%).

Подробнее ➡️ Минфин выполнил в 2024 году план по привлечению госдолга на 107,1%

@selfinvestor

t.me/rbc_news/109712

Доля инвестиций нерезидентов в ОФЗ в ноябре осталась на уровне 6,2% — Банк России

- 26 декабря 2024, 16:07

- |

docs.yandex.ru/docs/view?url=ya-browser%3A%2F%2F4DT1uXEPRrJRXlUFoewruFzuF_QaG8X495JxdKeQBcSmNlpN8hM0j551MsqOoDASSyxJQB_ATILe85e9q3O0HB6fLvTRGVpFC2wIbhzfutPapQJ3jKtsMSmPLhIS_LRBd4kh-L8eg1qSfGKDtvlV4g%3D%3D%3Fsign%3DOoQzEhlFgiBWrGDJ9JM0db0rC10u7weTxOiphdoFvrE%3D&name=table_ofz.xlsx&nosw=1

Быки на высоте: IMOEX растет, дивиденды возвращаются, а техи готовятся к рывку

- 26 декабря 2024, 11:14

- |

IMOEX (2733) продолжил рост широким фронтом вопреки надеждам медведей на то, что их спасет принт по инфляции, закрыв день +1.56%. GAZP/TRNFP/MOEX в лидерах роста, намного сильнее рынка. Объем дневных торгов акциями выше среднего 185 млрд руб (реинвестирование дивов Лукойла продолжается). Немного удивляет отставание российских техов от общего роста, что потенциально может стать идеей для catch up-a в ближайшие сессии (в частности YDEX).

RGBI ожидаемо отдает часть роста упав на 0.7% по итогам дня. Risk/Reward в длинных бондах сейчас кмк не выглядит самым лучшим образом, еще есть что отдавать. Инфляция вышла в целом с ожиданиями рынка +0.33% н/н (3 неделю замедление н/н).

Притоки в фонды ликвидности (LQDT/AKMM/SBMM) за последние 30 торговых сессий составили 113 млрд руб. Не проверял, но думаю совокупный объем биржевых фондов акций этих же провайдеров, меньше чем месячный приток в фонды ликвидности (показательно).

Минфин вчера разместил ОФЗ 26242 по 16.35% (не дурно то за последние 5 дней сжались дохи). План по размещениям Минфина на 2024 год выполнен на 107%.

( Читать дальше )

Минфин пользуется моментом сейчас и будет пользоваться в следующем году.

- 25 декабря 2024, 20:50

- |

В следующем году Минфин планирует привлечь 4,781 трлн руб. приоритет на длинные ОФЗ с фикс купоном. Пока все ОФЗ выросли, Минфин радуется что план проще будет закрыть. Будут ли в след году радоваться облигационные инвесторы вопрос открытый, так как инфляция остаётся высокой.

Подробно:

Минфин пользуется моментом пока на рынке приподнятые настроения, проводя два аукциона ОФЗ с постоянным купоном: 26242 и 26247 (рис 1) приберегая флоутеры на более сложные дни.

— Спрос хорошо подрос до 65 и 50 млрд руб. соответственно.

— Средневзвешенная доходность 16,35% и 16,44% хорошо упала с последнего аукциона 17,5%.

Минфин определённо доволен.

Недельные данные по инфляции ничего ужасного не показывают. Рост цен с 17 по 23 декабря составил 0,33% после 0,35% и 0,48% двумя неделями ранее. Динамика на снижение радует, но 0,33% это всё ещё высоко. С начала декабря рост цен уже 1,30%.

С начала года инфляция уже 9,5% (рис 2). Огурец кстати не сдаётся, прибавил ещё +8,3% за неделю. Недавно шутил, что скоро авокадо дешевле станет покупать. Такими темпами это будет не шутка, а прогноз )

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал