Облигации

Годовая инфляция в РФ за неделю по 22 августа замедлилась до 14,6% — Минэкономразвития

- 24 августа 2022, 20:05

- |

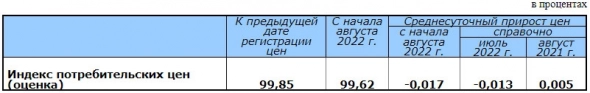

За период с 16 по 22 августа 2022 г. индекс потребительских цен, по оценке Росстата, составил 99,85%, с начала августа – 99,62%, с начала года – 110,56% (справочно: август 2021 г. – 100,17%, с начала года – 104,69%).

Об оценке индекса потребительских цен с 16 по 22 августа 2022 года (rosstat.gov.ru)

( Читать дальше )

- комментировать

- 152

- Комментарии ( 0 )

Существенный рост ОФЗ, как один из мейнстримовых сценариев

- 24 августа 2022, 15:54

- |

2. Запад может легко прекратить заваруху, но ему придётся пойти на уступки. Вероятность этого я рассматриваю, как крайне низкую. Запад вошёл в клинч. При таких обстоятельствах по военных успехах России Запад будет вынужден усилить санкции. Конечно, визовые ограничения введут. Конечно, будет полное отключение от СВИФТ.

( Читать дальше )

"Северсталь" продлила сбор согласий держателей еврооблигаций на выплаты в рублях до 17 ноября

- 24 августа 2022, 15:29

- |

«Северсталь» приняла решение о продолжении принятия Заявлений на прямую выплату от Соответствующих Держателей при условии соблюдения требований, содержащихся в настоящем сообщении, в срок до 17 ноября 2022 года.

Новости и пресс-релизы Северстали (severstal.com)

Рейтинг ООО "Татнефтехим" - rlA

- 24 августа 2022, 15:27

- |

ООО «Татнефтехим» — незакредитованное, среднего инвестиционного риска, прогрессирующее, частично неликвидное, малоэффективное предприятие. Заёмный капитал меньше собственного в 1.27 раза и полностью обеспечен собственными резервами. В отчётном периоде компания значительно увеличила уставный капитал, что позволило ей значительно укрепить своё финансовое состояние. Уставный капитал был увеличен на 715 млн рублей. Надо полагать, что часть из этих денег была получена за счёт переоценки внеоборотных активов и высвободившиеся 265 млн денег составляют часть вливаний в уставный капитал.

Так или иначе, но оставшиеся 450 млн рублей были влиты в компанию извне. То есть финансовый рост компании объясним. Несмотря на высокую финансовую устойчивость предприятия, ликвидность по срочным обязательствам недостаточная. При отсутствии своевременного погашения дебиторской задолженности и должной реализации собственных запасов, компания будет иметь проблемы с погашением текущих обязательств, которые можно будет решить с помощью новых заёмных средств либо по договорённости с контрагентами о пересмотре сроков погашения долгов в сторону их увеличения.

( Читать дальше )

Доллар по 70 Рублей уже в Сентябре? / Евро уже дешевле Доллара! Прогноз Курса Доллара на Сентябрь

- 24 августа 2022, 14:21

- |

ООО «НЗРМ» почти в 1,5 раза нарастил объем выручки

- 24 августа 2022, 14:15

- |

По итогам 6 месяцев 2022 г. выручка компании увеличилась в 1,4 раза по сравнению с 1-м полугодием 2021 года, и составила 2,3 млрд. рублей.

( Читать дальше )

Коротко о главном на 24.08.2022

- 24 августа 2022, 13:23

- |

- «ИТЦ-Трейд» 7 сентября, в дату окончания 36-го купона, досрочно погасит выпуск облигаций серии БО-П01 объемом 50 млн рублей, плюс накопленный купонный доход.

- «Эксперт РА» подтвердил кредитный рейтинг Softline Holding PLC на уровне ruBBB+ и изменил прогноз на «развивающийся». Ранее у компании действовал кредитный рейтинг на уровне ruBBB+ со стабильным прогнозом.

- «Эксперт РА» подтвердил кредитный рейтинг «АСПЭК-Домстрой» на уровне ruB со стабильным прогнозом.

- ОР (прежнее название — «Обувь России», входит в OR GROUP) допустила дефолт по выплате купонного дохода за 9-й период по облигациям серии 002Р-02 на 1,366 млн рублей. Причина неисполнения обязательств — отсутствие на расчетном счете эмитента денежных средств в необходимом размере.

( Читать дальше )

Завод «Ламбумиз» в 6 раз увеличил чистую прибыль

- 24 августа 2022, 12:39

- |

Операционные показатели ЗАО «Ламбумиз» в первом полугодии 2022 продолжили свой рост. Причины такого подъема остаются теми же, что и в предыдущем периоде: нехватка импортного сырья вызвала приостановку деятельности конкурентов, в то время как ЗАО «Ламбумиз» использует в своем производстве отечественные ресурсы.

Так, выручка компании увеличилась почти вдвое: до 1 050 897 (+92,9% к АППГ), валовая прибыль выросла на 69,9% (до 164 217 тыс. руб.), а чистая прибыль, по сравнению с прошлым годом, достигла рекордного значения на уровне 25 664 тыс. руб. (рост в 6 раз).

( Читать дальше )

Бонды в юанях с грабительскими ставками разлетаются как горячие пирожки на фоне дефицита валютных инструментов

- 24 августа 2022, 12:05

- |

Парни сегодня пишут в рабочем чатике:

«капец конечно, что русал по облигам дает 2,7%, а ЦБ китая 3,65%»

«RUS-28 доходность 2,66, при этом трежаки больше 3%. Явный дефицит валютных инструментов».

Ну да, а куда валюточку еще девать-то?

Если российские банки вводят отрицательные ставки по долларовым депозитам, баксы из России уже с трудом можно вывести..., на этом фоне любой процент по сбережениям в юанях за радость...

Выводов два:

1. всеми правдами и неправдами мутить зарубежный брокерский счет и покупать нормальные бонды с нормальной валютной доходностью, если очень хочется держать в валюте

2. эмитентам-экспортерам конечно прям лафа сейчас с такими ставками рефинансироваться в юани, спрос существенно превышает предложение…

А так интересно конечно наблюдать как рынок быстро перестраивается под меняющиеся условия и правила игры. Скоро походу начнем бумажные юани под матрасом хранить.

Продукция «Фабрика ФАВОРИТ» теперь в сети «Пятерочка»

- 24 августа 2022, 11:07

- |

Сибирский производитель молочной и масложировой продукции наладил сотрудничество с федеральной торговой сетью «Пятерочка». После года переговоров произведена первая поставка спредов.

Напомним, что продукция ООО «Фабрика ФАВОРИТ» реализуется в 8 регионах России. На территории Сибири и Дальнего Востока компания добилась лидирующих позиций благодаря постоянному увеличению числа партнеров. Эмитент регулярно поставляет продукцию в такие сети, как «Магнит», «Метро», «Быстроном», «Ашан», «Ярче», «Мария-Ра», «Фермер Центр», «Реми» и «Самбери».

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал