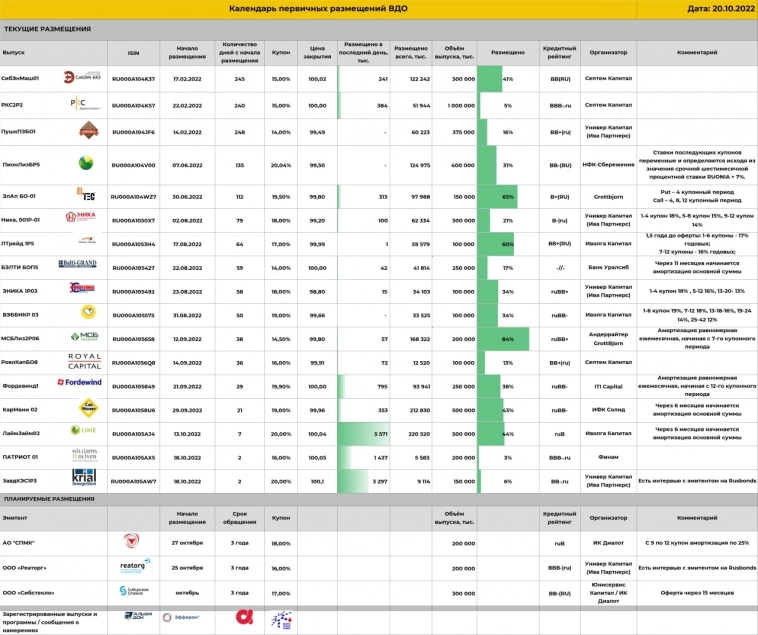

Облигации

Календарь первичных размещений ВДО

- 21 октября 2022, 12:41

- |

Информация на 21.10.22 г. взята из открытых источников и может меняться.

Не является инвестиционной рекомендацией.

@AndreyHohrin

TELEGRAM t.me/probonds

YOUTUBE https://www.youtube.com/c/PRObonds

https://ivolgacap.ru/

www.probonds.ru

- комментировать

- 260 | ★1

- Комментарии ( 0 )

Мосбиржа запустила самые быстрые протоколы доступа и раздачи информации на фондовом и валютном рынках

- 21 октября 2022, 11:43

- |

октябре Московская биржа внедрила новые высокоскоростные протоколы раздачи биржевых данных (SIMBA ASTS) и доступа (FIFO TWIME ASTS) на фондовом и валютном рынках. Новые сервисы являются собственной разработкой Московской биржи и предназначены для банков, брокеров, алгоритмических и высокочастотных трейдеров, размещающих свое оборудование в дата-центре биржи.

SIMBA ASTS стал самым быстрым протоколом раздачи биржевых данных фондового и валютного рынков. Протокол основан на современной кодировке Simple Binary Encoding, что существенно ускоряет процессы получения и обработки биржевой информации торговыми алгоритмами клиентов.

Основными преимуществами сервиса являются:

- скорость, значительно превосходящая скорость всех существующих протоколов;

- унифицированные форматы сообщений;

- возможность быстро оценить движения лучших цен;

- выделенная высокоскоростная сетевая инфраструктура в зоне коллокации.

Аналогичный сервис был внедрен на срочном рынке Московской биржи в прошлом году. До конца 2022 года на сервис получения биржевой информации фондового, валютного и срочного рынков действует скидка в 50%.

www.moex.com/n52432

ФСК Россети

- 21 октября 2022, 10:59

- |

Инвесторы получили право требовать досрочного погашения биржевых облигаций ПАО «Россети» на 261 млрд руб.

В рамках мероприятий по защите прав и законных интересов владельцев облигаций Ассоциацией установлен факт несоблюдения ПАО «Россети» (ранее — ПАО «ФСК ЕЭС») норм Закона № 39-ФЗ «О рынке ценных бумаг» и нормативных актов Банка России в сфере противодействия неправомерному использованию инсайдерской информации и манипулированию рынком.

Эмитентом не произведено раскрытие информации о возникновении у владельцев биржевых облигаций права требовать их досрочного погашения (по данным Rusbonds в обращении на Московской бирже находится 21 выпуск с общей номинальной стоимостью 261 млрд. руб.)

Ассоциация проинформировала эмитента о сложившейся ситуации и ожидает её разрешения в ближайшее время.

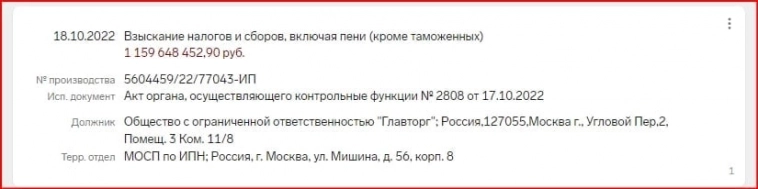

Коротко о главном на 21.10.2022

- 21 октября 2022, 10:52

- |

Новый выпуск, кредитные решения и договор маркет-мейкинга:

- Московская биржа зарегистрировала выпуск облигаций «ЭкономЛизинг» серии 001Р-04. Регистрационный номер — 4B02-04-00461-R-001P. Бумаги включены в Третий уровень котировального списка и сектор ПИР.

- АКРА подтвердило кредитный рейтинг «Главстрой» на уровне BBB-(RU), изменив прогноз на «негативный». Изменение прогноза связано с ростом долговой нагрузки и риском ухудшения показателя обслуживания долга в 2022-2025 гг. на фоне роста неопределенности ожидаемых финансовых результатов компании в текущих рыночных условиях.

- НКР подтвердило кредитный рейтинг ГК «Самолет» на уровне A. ru со стабильным прогнозом.

- ООО «МФК «Лайм-Займ» заключило с ИК «Иволга Капитал» договор на оказание услуг маркет-мейкинга для поддержания цен, спроса и предложения на облигации серии 001P-01.

( Читать дальше )

ЦБ сохранит ставку на уровне 7,5% на заседании 28 октября - Известия

- 21 октября 2022, 10:02

- |

https://iz.ru/1413358/natalia-ilina/prognoz-i-nyne-tam-na-rynke-ozhidaiut-sokhraneniia-kliuchevoi-stavki-v-75-v-oktiabre

Хрупкий рынок казначейских облигаций.

- 21 октября 2022, 10:01

- |

Фьючерсы на ставку по федеральным фондам еще вчера начали отражать заметный рост вероятности того, что она превысит 5% (сейчас ставка ФРС находится в диапазоне 3–3,25%). Теперь шансы на такой вариант выросли еще больше. Согласно CME FedWatch Tool, срочный рынок в четверг оценивал вероятность того, что в марте будет достигнут уровень 5-5,25% или выше, в 60% против 53% в среду.

Переход фьючерсов на федеральные фонды к терминальной ставке 5% потряс инвесторов в облигации. Майский контракт в четверг днем оценивал уровень, при котором ФРС прекратит повышать ставки, в 5,01%. «Больше всего потрясает скорость этого перехода», — заявил CNBC главный инвестиционный директор Bleakley Advisory Group Питер Буквар.

( Читать дальше )

АКРА: риск-премии по облигациям выросли до уровня апреля, наибольший рост по бумагам с низким рейтингом

- 21 октября 2022, 09:48

- |

Средний рост риск-премии за каждую ступень кредитного рейтинга увеличился на 37% (с 62 до 85 б. п.).

В АКРА не ожидают восстановления активности на долговом рынке до момента стабилизации геополитической ситуации.

https://www.kommersant.ru/doc/5622099

В ПИФ запаковали китайские акции и юаневые бонды, доступные на биржах России

- 21 октября 2022, 09:40

- |

Кроме того, туда войдут облигации в юанях, которые обращаются на Московской бирже. Инфраструктурные расходы нового ПИФ составят 3% вознаграждения управляющей компании, до 0,6% — вознаграждения специализированному депозитарию и регистратору. Кроме того, на прочие расходы может направляться еще до 1% стоимости чистых активов фонда.

Таким образом, это будет первый розничный ПИФ, ориентированный на вложения в китайские активы, торгуемые на российском рынке. Ранее инвесторы могли купить два похожих фонда — «Альфа-Капитал Китайские акции» и «Газпромбанк — Акции китайских компаний». Однако эти ПИФ вкладывали средства в два американские ETF, причем после блокировки счета НРД в Euroclear в марте этого года активы обоих фондов оказались заморожены.

www.kommersant.ru/doc/5622081

Сделки в портфеле PROobnds ВДО. + Группа ВИС

- 21 октября 2022, 08:45

- |

На текущей неделе уже публиковалась информация о сокращении в портфеле PRObonds ВДО облигаций АПРИ Флай Плэнинг, АО им. Т.Г. Шевченко (кстати, вчера эмитент загасил дебютный выпуск, размещенный в октябре 2019 года), Позитив Технолоджиз. Причины двух первых сокращений – снижение избыточных долей эмитентов в портфеле. Что касается Позитива, то доходность его бумаг конкурирует с ОФЗ, а не с ВДО.

Кроме того, со вторника в портфель добавляются бумаги Промомеда и ЭТС, а со среды – увеличивается вес ПКБ.

Действия преследуют 2 неизменные цели – повышение кредитного качества портфеля (добавляются облигации рейтингов не ниже BBB+) и, что приоритетнее, повышение ликвидности. Ликвидность через диверсификацию.

Следуя целям, с сегодняшнего дня в портфель добавляются облигации Группы ВИС (краткое наименование выпуска ВИС Ф БП01), рейтинг А от Эксперт РА и АКРА, у АКРА с негативным прогнозом. Пока что бумага покупается на 1% от активов портфеля. Покупка в течение ближайших 5 сессий равными долями по рыночным ценам.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал