Облигации

Инфляционные ожидания населения на год вперед в январе снизились и составили 11,6% - ЦБ

- 31 января 2023, 14:13

- |

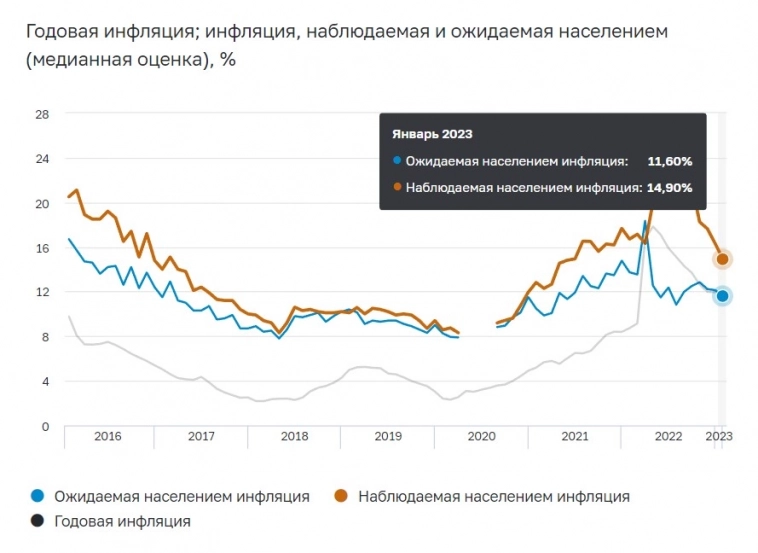

Инфляционные ожидания населения РФ в январе снизились, но остались в диапазоне повышенных значений апреля-декабря 2022 года. Инфляционные ожидания, по данным опроса «инФОМ», в январе составили 11,6%, снизившись на 0,5 процентного пункта (п.п.) к декабрю. При этом в январе ожидания снизились у респондентов без сбережений, у подгруппы со сбережениями они остаются практически неизменными пятый месяц подряд. Наблюдаемая населением инфляция в январе также продолжила уменьшаться, вернувшись к уровню мая-июня 2021 года. Ее медианная оценка составила 14,9% (-1,4 п.п. к декабрю 2022 года).

cbr.ru/press/event/?id=14511

- комментировать

- 142

- Комментарии ( 0 )

Итоги торгов ВДО за 30.01.2023

- 31 января 2023, 12:53

- |

30 января новых размещений не было.

На первичном рынке активно идут размещения у «ЕвроТранс» (выпуск БО-001Р-01) и «Феррони» (выпуск БО-02) — компании очень близки к завершению размещения.

Новый выпуск «Лизинг-Трейда» серии 001P-06 также пользуется спросом, практически наравне с выпуском 001P-02 «Группы «Продовольствие», которая сегодня проведет прямой эфир для инвесторов.

У другого представителя сельхозотрасли — ПЗ «Пушкинское» — размещение тоже ускорилось. Правда, выпуск серии БО-01, размещаемый еще с февраля 2022 г., пока смог собрать только 78 млн из 375 (20,88% от объема эмиссии), несмотря на наличие организаторов и неплохой по нынешним временам (когда на рынок повалили эмитенты с рейтингом B) рейтинг BB+.

( Читать дальше )

Коротко о главном на 31.01.2023

- 31 января 2023, 12:38

- |

- ЛК «Роделен» сегодня начинает размещение выпуска пятилетних облигаций серии 001Р-04 объемом 250 млн рублей. Регистрационный номер — 4B02-04-19014-J-001P. Ставка 1-30-го купонов установлена на уровне 14% годовых. Купоны ежемесячные. По выпуску предусмотрена амортизация: в даты выплаты 31-59-го купонов будет погашено по 3,33% от номинала, еще 3,43% от номинала — в дату окончания 60-го купона. Организатор — ИК «Иволга Капитал».

- «Асфальтобетонный завод №1» определил порядок амортизации трехлетнего выпуска облигаций серии 001Р-03 объемом не менее 1 млрд рублей. В даты выплат 7-11-го купонов будет погашено по 16,5% от номинальной стоимости, в дату выплаты 12 купона — 17,5%. Сбор заявок на бумаги выпуска эмитент планирует провести 31 января. Ориентир ставки купона — не выше 14,25% годовых. По выпуску предусмотрены квартальные купоны. Организаторы: БКС, Газпромбанк, Инвестбанк «Синара». Техразмещение запланировано на 2 февраля.

( Читать дальше )

Состоялась выплата купона по 5-му выпуску облигаций (МФК КарМани 02) на сумму 4,289 млн рублей

- 31 января 2023, 11:08

- |

Размещение выпуска (МФК КарМани 02) было начато в сентябре 2022 года, по итогам которого в обращении находятся 274 622 ценные бумаги на 274,6 млн рублей. Организатор выпуска CarMoney – АО ИФК «Солид».

Дата выплаты по графику – 27.01.2023.

Ставка купона – 19,00% годовых.

Размер купона на 1 облигацию – 15,62 рублей.

Периодичность выплат – ежемесячно.

Погашение – 13 сентября 2025 года.

Портфель облигаций, который платит зарплату. Обновление

- 31 января 2023, 10:48

- |

В ноябре 2022 г. мы публиковали идею портфеля, который приносит инвестору ежемесячные платежи и может использоваться в качестве источника пассивного дохода. Пересматриваем состав портфеля и проводим ребалансировку.

• В момент формирования портфеля 1 ноября 2022 г. было инвестировано 2 млн руб. По состоянию на 27 января накопленный купонный доход по портфелю составил 37 980 руб.

• Оценка портфеля на 27 января 2023 г. с учетом НКД составила 1 999 694,6 тыс. руб.

• В ходе ребалансировки была увеличена доходность и расширена диверсификация портфеля. Купонная доходность выросла с 9% до 9,6%. Средний размер ежемесячного платежа вырос с 12,7 тыс. до 13,8 тыс. руб.

Ребалансировка

( Читать дальше )

Будущий завод по производству литий-ионных батарей Росатома в Калининграде подорожал до 51 млрд рублей - Ъ

- 31 января 2023, 09:48

- |

Источник: www.kommersant.ru/doc/5797242

ВТБ уже в этом квартале может провести масштабную допэмиссию в пользу государства на несколько сотен миллиардов рублей - Ъ

- 31 января 2023, 09:20

- |

Собрание акционеров ВТБ 30 января утвердило увеличение уставного капитала банка путем размещения обыкновенных акций по закрытой подписке на 301,96 млрд руб. Таким образом, уставный капитал ВТБ вырастет до 952,99 млрд руб. Будет выпущено 30,196 трлн акций, их выкупят Росимущество и Минфин за деньги и «иные имущественные формы».

Источник: www.kommersant.ru/doc/5797111

Продажи подсолнечника и сои у Русагро в IV квартале 2022 г. сократились на 98% по сравнению с аналогичным периодом позапрошлого года

- 31 января 2023, 09:02

- |

Источник:https://www.vedomosti.ru/business/articles/2023/01/31/961030-rusagro-prekratilo-prodazhi-podsolnechnika-i-soi?from=newsline

Английский суд одобрил схему реструктуризации облигаций Veon. Это может поспособствовать завершению сделки по продаже Вымпелкома - Ъ

- 31 января 2023, 08:42

- |

Схема реструктуризации облигаций нидерландского Veon, с помощью которой холдингу удастся отсрочить погашение бондов общей стоимостью в $1,7 млрд, одобрена британским судом по делам о несостоятельности и компаниях. Генеральный директор Veon Group Каан Терзиоглу считает, что реструктуризация облигаций даст компании время и «финансовую гибкость» для завершения продажи российского бизнеса — «Вымпелкома» (бренд «Билайн»).

Реструктуризация затронет два выпуска облигаций на сумму $1 млрд (срок погашения — 13 февраля 2023 года) и $700 млн (26 апреля 2023 года). Ранее эту схему одобрили владельцы бондов.

Источник: www.kommersant.ru/doc/5797240

Сделали таблицу котировок бондов в юанях

- 31 января 2023, 07:59

- |

Котировки российских корпоративных облигаций в юанях

Сейчас выглядит так

Кстати, вопрос:

Под каждого эмитента облигаций у нас создан отдельный форум, например форум облигаций Роснефти.

Как вы думаете, для юаневых облигаций Роснефти нужен отдельный форум или оставить тот же самый?

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал