Облигации

Rounds и Boomin заключили соглашение о долгосрочном сотрудничестве

- 08 февраля 2023, 09:01

- |

Две российские онлайн-платформы, ориентированные на продвижение финансовых инструментов среди розничных инвесторов, заключили соглашение о стратегическом партнерстве. Rounds и Boomin будут совместно освещать деятельность компаний, выходящих на публичный рынок капитала.

На онлайн-платформе Rounds компании малого и среднего бизнеса могут разместить свои акции, а привлеченные инвестиции использовать для своего роста и развития. Финансовые инструменты, которые предлагает площадка, ориентированы на частных инвесторов. Rounds дает инвестору возможность приобрести акции перспективной компании на этапе preIPO, до начала её публичного размещения.

Антон Утехин, генеральный директор Rounds рассказал о планах по развитию сотрудничества: «Доля частных инвесторов на фондовом рынке выросла за последний год — в торгах акциями в отдельные периоды времени она уже составляет более 80%. При этом большинство компаний, которые недавно вышли на публичный рынок, являясь профессионалами в своей сфере бизнеса часто не знакомы со спецификой коммуникаций с инвесторами и акционерами. Им ещё только предстоит выстраивать качественные процедуры раскрытия информации для рынка и формировать корпоративную культуру работы компании. Мы планируем, что наше партнёрство с Boomin позволит помочь эмитентам в этом».

( Читать дальше )

- комментировать

- 132

- Комментарии ( 0 )

О нужде и порче (про госдолг и рубль)

- 08 февраля 2023, 07:43

- |

На графиках – динамика внутреннего госдолга РФ (для справки – и внешнего госдолга) и динамика денежной массы (индикатор М2).

( Читать дальше )

Состоялась выплата купона по 2-му выпуску облигаций (КарМани БО-1-2) на сумму 5,097 млн рублей

- 07 февраля 2023, 19:09

- |

Размещение выпуска биржевых облигаций (КарМани БО-1-2) номинальным объемом 300 млн рублей было начато в апреле 2018 года. Организатор выпуска CarMoney – ИФК «Солид».

Дата выплаты по графику – 06.02.2023.

Ставка купона – 20,00% годовых.

Размер купона на 1 облигацию – 16,99 рублей.

Периодичность выплат – ежемесячно.

Следующая выплата по графику – 09.03.2023.

Погашение – 10.05.2023.

Знакомство с Selectel — ведущим провайдером IT-инфраструктуры в России

- 07 февраля 2023, 16:53

- |

В этом посте собрали информацию о том, чем живет Selectel: какие позиции занимаем на рынке, над какими продуктами работаем и с какими клиентами сотрудничаем ❤️🦖

Больше информации для инвесторов представлено на нашем сайте: https://selectel.ru/investors/

Если у вас остались вопросы, будем рады ответить на них под постом ↓

( Читать дальше )

Покупка облигаций в портфель на 10 лет или покупка ETF на облигации?

- 07 февраля 2023, 15:45

- |

Думаю сделать портфель из акций и облигаций на 10 лет с ребалансировкой 1 раз в год. Чтоб вложиться в облигации, нужно выбрать между покупкой самих облигаций или ETF из облигаций. Плюс в покупке пая в том, что не надо платить налоги на купоны. Минус- лишний риск в виде управляющей компании и «высокой комиссии» за управление.

Я считаю, что надо покупать только надежные облигации типа офз или корпоратов из голубых фишек.

Я рассматриваю эти фонды:

GPBM. Биржевой фонд от «Газпромбанк — Управление активами». В составе — облигации со средней дюрацией четыре года. Расходы на управление — 0,15% стоимости СЧА, объём которых составляет примерно 525 млн руб. Сопутствующие расходы на спецдепозитарий, регистратора и пр. составляют 0,2%. Таким образом, суммарные траты инвестора не превышают 0,35%. Очень большой спред в стакане. Вход и выход будут стоить 1%

GPBS. облигационный фонд от «Газпромбанк — Управление активами». В его составе облигации со средней дюрацией два года. Расходы на управление — 0,15% стоимости СЧА, Сопутствующие расходы составляют 0,2%. Таким образом, суммарные траты инвестора не превышают 0,35%.

Очень большой спред в стакане. Вход и выход будут стоить 1%.

( Читать дальше )

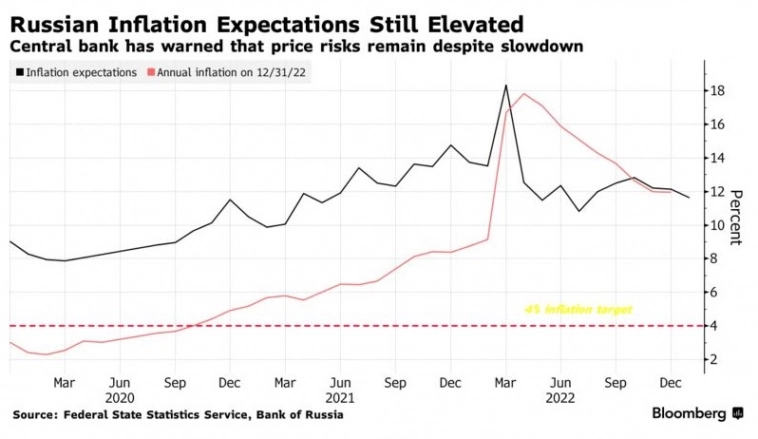

Правительство оказывает давление на ЦБ с целью ослабления ДКП - Bloombreg

- 07 февраля 2023, 15:43

- |

Bloombreg сообщает, что правительство пытается оказать давление на ЦБ, чтобы он был более оптимистичен в отношении перспектив экономики и дал понять, что готов ослабить ДКП. В преддверии заседания правления центрального банка чиновники хотят, чтобы ЦБ дал более четкий сигнал на снижение процентной ставки в этом году. Однако, Эльвира Набиуллина и ее коллеги пока не желают говорить о каком-либо скором смягчении из-за рисков более высокой инфляции.

www.bloomberg.com/news/articles/2023-02-07/putin-s-government-leans-on-central-bank-to-signal-looser-policy?srnd=premium-europe

ГК "Страна Девелопмент" (ООО "Элит Строй") объявила оферту и ставку на следующие полтора года

- 07 февраля 2023, 14:42

- |

Ставка на 19 — 36 купонные периоды - 14% годовых

Раскрытие информации по ссылке www.e-disclosure.ru/portal/event.aspx?EventId=FUiS1LujQEeIW-C8kXaP0pA-B-B

Агентом по оферте выступит ИК «Иволга Капитал». Если Вы приняли решение предъявить свои облигации (ISIN RU000A103M85) к выкупу, Вам необходимо подать заявку через своего брокера

Скрипт, разъясняющий порядок оферты для брокера — во вложении. Мы рекомендуем воспользоваться первым способом, то есть подать заявку через биржу. Альтернативно, подать заявку можно через НРД. Но в любом случае, необходимо проконсультироваться у Вашего брокера, все шаги совершаются только через него.

Контакты клиентского блока ИК Иволга Капитал:

- Антон Дроздов, drozdovas@ivolgacap.com, +7 964 585 10 18

- Денис Богатырёв, bogatyrev@ivolgacap.com, + 7 985 695 24 76

( Читать дальше )

Облигация ВТБ Б-1-321 "Монетарный баланс" со структурным доходом на размещении. В чем плюсы/ минусы?

- 07 февраля 2023, 14:11

- |

10 февраля 2023 будет заседание ЦБ по вопросу ключевой ставки. Вероятно оставят ставку на прежнем уровне. Для защитных активов (в данном случае облигаций) ключевая ставка играет важную роль.

Существуют другие виды облигаций. Сегодня рассмотрим бумагу ВТБ Б-1-321 «Монетарный баланс» со структурным доходом.

Выпуск: ВТБ Б-1-321

Рейтинг: ruAAА

Номинал: 1000 р.

Минимальная сумма при размещении: 10000 р.

Прием заявок: до 17 февраля 2023 г.

Периодичность выплат: 91 день

Срок обращения: 3 года.

Данная облигация позволяет получить плавающий доход. Фиксированный доход по облигации в размере 10% годовых выплачивается только за первый квартал. Далее выплаты зависят от ставки RUONIA.

Ставка RUONIA – взвешенная процентная ставка однодневных межбанковских кредитов (депозитов) в рублях. RUONIA является ключевым индикатором механизма денежно-кредитной политики, поэтому ЦБ проводит свою политику так, чтобы RUONIA всегда находилась вблизи ключевой ставки.

( Читать дальше )

Weekly#35: Как растущая бюджетная дыра может повлиять на рынки?

- 07 февраля 2023, 13:55

- |

Вы спрашивали — почему я не рекомендую долгосрочные ОФЗ, вот и ответ: посмотрите, что происходит с дефицитом бюджета РФ в декабре-январе. Растущая дыра бюджета означает, что занимать Минфину придется очень много, а когда ОФЗ становится слишком много, ставки по ним должны начать расти (а цены на длинные выпуски при этом могут сильно снизиться).

В этой заметке:

✅коротко разобрал последствия ситуации с бюджетом

✅обозначил возможные долгосрочные последствия для рынка

✅рассказал о своих действиях по портфелю

✅список предыдущих статей Mozgovik, где мы указывали на проблемы с бюджетом

( Читать дальше )

Новость о допэмиссии позитивна для держателей не акций ВТБ, а субординированных облигаций - Солид

- 07 февраля 2023, 13:19

- |

Как мы уже ранее писали, акции ВТБ стоит исключить из своего портфеля по причине постоянного размытия капитала. Фактически теперь ВТБ проводит SPO с допэмиссией акций. У банка был хронический дефицит капитала, который он никак не мог решить. Теперь потенциально эта проблема может быть решена хотя бы на какое-то время.

Мы считаем, что ключевая проблема ВТБ, а именно качество кредитного портфеля, всё ещё не решена, поэтому долгосрочно инвестировать в ВТБ не рекомендуем. Однако эти новости умеренно позитивны для облигационных выпусков ВТБ, включая субординированные выпуски, поскольку они решают проблему с капиталом, а значит может быть выплата дивидендов (не раньше 2025 года, по нашему мнению). Так как чтобы выплачивать дивиденды, нужно выплачивать и купоны по субордам, то сама возможность выплаты дивидендов позитивна именно для субордов. Поэтому новость о допэмиссии позитивна для держателей не акций ВТБ, а субординированных облигаций.Донецкий Дмитрий

ИФК «Солид»

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал