Облигации

Интересной корреляцией для золота поделились на ZeroHedge

- 14 июля 2017, 23:35

- |

На ZeroHedge вышла статья с прогнозом по золоту и в ней показана достаточно любопытная корреляция между стоимостью этого металла и глобальным индексом рынка облигаций с отрицательной доходностью.

Начиная с 2015 года оба инструмента двигаются синхронно. Если предположить, что ужесточение монетарной политики помимо США продолжится и в Европе (а Драги вынужден ориентироваться на действия ФРС для предотвращения излишней волатильности в паре EURUSD), то для золота это не очень хороший сигнал в среднесрочной перспективе. Думаю, уровень в 1100 мы вполне можем протестировать в ближайшие месяцы, если конечно корреляция сохранится.

____

мой блог

- комментировать

- ★9

- Комментарии ( 10 )

Йеллен обрадовала инвесторов в ОФЗ

- 13 июля 2017, 18:11

- |

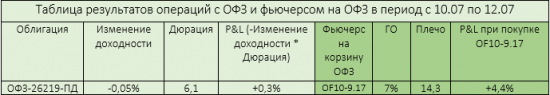

Подробнее о фьючерсах на ОФЗ: www.futofz.moex.com/

На текущей неделе заявление Джанет Йеллен о возможном пересмотре планов по повышению ставки удивило рынки облигаций: UST начали расти в цене, как и российские ОФЗ. Неожиданно плохая статистика по темпу инфляции в США даёт возможность ФРС сохранять реальную ставку на нейтральном уровне без повышения номинальной. Если ФРС 26 июля не поднимет ставку, это вызовет рост цены ОФЗ, так что при таком прогнозе выгодно было бы сейчас купить облигации Минфина. Следите за дальнейшими заявлениями представителей ФРС.

Рубль испытал большие проблемы во вторник, достигнув одного из самых высоких значений в 2017 году по отношению к доллару – 60,99.

Причиной послужили неожиданные новости об отрицательном сальдо счёта текущих операций во 2 квартале, которые заставили пересмотреть инвесторов взгляды насчёт стоимости рубля. Это немного повысило доходность по ОФЗ, но уже в среду рубль восстановился до значений, близких к 60, что положительно отразилось на цене облигаций Минфина. В будущем не ожидается укрепление рубля: избыток валютной ликвидности должен сокращаться, а поддержки со стороны цен на нефть ждать не приходится. В случае серьёзного удешевления рубля при прочих равных цена на ОФЗ может пойти вниз.

( Читать дальше )

Ликвидность еврооблигаций.

- 12 июля 2017, 19:56

- |

Всем спасибо.

Разбор российского рынка акций и не только.

- 12 июля 2017, 10:33

- |

Дефицит ликвидности — как новая нормальность бюджетной политики

- 11 июля 2017, 23:55

- |

В Ведомостях не так давно вышла хорошая статья о том, как проясняются контуры бюджетной политики до 2020 года. Основные факторы — отсутствие серьезных преобразований, стагнирующие расходы и займы на внутреннем рынке для покрытия дефицита.

Быстрее, чем предусмотрено действующим законом о бюджете на 2017–2019 гг., будет сокращаться дефицит – в итоге он уменьшится до 0,8% ВВП в 2020 г. (см. график, ненефтегазовый – до 6,2% ВВП). Его основным источником финансирования, как и планировалось, будут внутренние займы – чистое привлечение составит около 1 трлн руб. в год, а в 2020 г. – почти 1,4 трлн. Резервный фонд закончится в 2018 г., когда будет потрачена купленная в 2017 г. валюта (678 млрд руб.), после этого Минфин не планирует его пополнять.

Покрытие дефицита, образовавшегося из-за падения товарных рынков, через внутренние займы это, конечно, хороший ход. Однако у этой медали есть и обратная сторона. Во-первых, радость наших буратино из минфина может быть недолгой — проклятый госдеп (хотя теперь уже сенат) способен ввести еще немало неприятных для нас санкций. Если это закроет рынок ОФЗ для иностранцев — нас ждет дефицит валюты (нефть то теперь дешевая, а доллары на рубли для покупок ОФЗ менять уже не будут) и необходимость выжимать всю ликвидность досуха из отечественного рынка. Во-вторых, выплаты по госдолгу будут постоянно расти, увеличивая расходы бюджета. Динамика расходов на обслуживание госдолга

( Читать дальше )

С октября ЦБ исключит бонды финансовых компаний и банков из ломбардного списка

- 10 июля 2017, 16:08

- |

К июлю 2018 г. ЦБ намерен приостановить кредитование и репо под залог облигаций банков, ВЭБа и страховщиков из ломбардного списка, сообщил регулятор в пятницу. С октября он не будет включать в список их новые выпуски, за исключением бондов с ипотечным покрытием, а также увеличит по ним дисконт на 10 процентных пунктов. В дальнейшем он будет только увеличиваться: с января 2018 г. – еще на 20 п. п., а к апрелю 2018 г. дисконт достигнет в общей сложности 50 п. п. Все это сделает рефинансирование под залог таких бумаг крайне непривлекательным.

www.vedomosti.ru/finance/articles/2017/07/10/717266-tsb-bondi

Депозиты и облигации, риски.

- 10 июля 2017, 14:00

- |

Риски депозитов понятны и на первый взгляд очевидны. Это банкротство банка и возможность их потерять. Про застрахованные 1.4 млн рублей все все уже знают, все, что свыше можно и не вернуть. На этом вроде все риски и заканчиваются. Или только начинаются. Следующий риск это попасть на тетрадочные вклады. И если раньше АСВ и ЦБ стояли на вашей стороне, то в последнее время не очень. Следующий не очевидный риск, но у нас легко реализуемый. А именно, ЦБ и АСВ может, со временем ввести такую практику, как вы положили деньги на депозит в банк, заведомо зная, что он в плохом состоянии и есть риск его банкротства или отзыва лицензии. Тут поле для фантазий огромное. Но в нашей стране возможно все и даже, на первый взгляд невозможное.

Облигации. Тут для частного инвестора все сложнее. Казалось бы выбери эмитента, выпуск, срок и доходность. И все. Практика показывает, что это может только начало ваших бед. Первая беда доходность которую транслирует биржа не учитывает многих нюансов. Как то комиссия биржи, брокера. Которая может легко съесть до 2% в доходности. Кроме того, биржа может доходность по разному считать. Вы можете не подать в оферту, а доходность к ней расчситана, а после оферты эмитентом может быть установлен 0% по купону. И вы год-два вообще ничего получать не будете. Далее это налогообложение. Да сейчас выпуски зарегистрированные в 2017 году и на 3 года купоны освобождаются от НДФЛ (я о корпоратах). Но норма эта начнет действовать только с 2018 года, т.е. с выплат в следующем году. Далее, многие новички делают глупую ошибку, видя в терминале доходность, вычитая из нее комиссии, все равно получается доходность выше депозита. Но опять это не так. При покупки цена и НКД составляют ваши затраты на покупку. А вот выплата купона, это отдельная песня, котрая к вашим затратам никак не относиться, у вас при выплате НКД удержат 13% НДФЛ. Например условный. Вы покупаете облигацию за 100% (1000 рублей) на вторичке, платите 30 рублей НКД. Так вот ваши траты будут 1030 рублей. НКД выплачивается 60 рублей. Вы считаете так 1000 я заплатил и 1000 я получу от погашения. А вот НКД 60-30=30. Вот с них то я НДФЛ и заплачу. Не так у вас будет убыток 1000-1030. А НДФЛ вы заплатите с 60. Дальше можете сами посчитать. Следующий риск. Многие сравнивают ОФЗ и ОФЗ для населения. Тут как говорится вход рубль выход два. Если держать до погашения то вроде все нормально. Но если ситуация на рынках изменится вы сможете их продать и возможно гораздо ниже номинала. Да у этих ОФЗ-Н есть преимущество. Так есть такое понятие собрания облигационеров. Что это за песня и с чем ее приправляют. Это когда эмитент допускает дефолт, то происходит реструктуризации и все прочее и тому подобное. Так вот собираются владельцы этого выпуска и думают, что делать.И напридумывали они все простить, уменьшить ставку до 0, или часть списать, а остальное на 30 лет погашения. И вот решение 75% владельцев, обязательны для всех остальных 25%. Крупнейшими владельцами выпуска, как правило являются банки, инвесткомпании, брокера, НПФ ну и другие. Люди которые их покупали уже не работают или к моменту погашения работать там не будут и им надо сохранить лицо здесь и сейчас. А вот мелкие владельцы будут плясать под их музыку. Все ваши деньги растаяли. Вот ОФЗ-Н в этом отношении лучше обычного ОФЗ. Так как распределены между мелкими физ лицами которые вряд ли одобрят такую реструктуризацию. Если раньше каждый сам за себя, и у меня был опыт судебный с эмитентом один на один, и он по суду мне все выплатил, то сейчас не факт, что я вернул бы свои деньги. Далее это суббординированные облигации. Тут риск один, при проблемах в банке вы получаете в лучшем случае его акции в худшем ваши деньги улетучиваются. Пример Траст. Далее реструктуризация обычных ОФЗ для физиков. Если кто помнит 1998 когда ОФЗ для физиков погашались в срок, понятно что курс улетел, путем перевода их в ВЭБ. То юрики попали на реновацию.

( Читать дальше )

Куда вкладывают крупные инвесторы?

- 10 июля 2017, 13:09

- |

В связи с этим сейчас появилась мода на еврооблигации (евробонды) в долларах, которые как раз таки могут давать фиксированную доходность 5-12% годовых. Однако данная доходность достигается зачастую при использовании кредитного плеча 1:1 или 2:1. Т.е. когда под залог купленных облигаций берется кредит на покупку таких же облигаций. На мой взгляд, это опасное мероприятие, и инвесторы часто недооценивают риски таких вложений.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опек+

- опрос

- опционы

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал