Облигации

Важное на долговом рынке

- 18 декабря 2025, 12:03

- |

🟣 Росстат и ЦБ опубликовали данные

▫️Инфляция за неделю с 9 декабря по 15 декабря 2025 года составила 0,05%, как и неделей ранее.

▫️Годовая инфляция замедлилась до 5,8%.

▫️Сводный индикатор бизнес-климата в декабре снизился до 2,7 п. против 3,4 п. в ноябре.

▫️Ценовые ожидания бизнеса выросли до 25 п. против 22,8 п. в ноябре.

▫️Инфляционные ожидания населения в декабре выросли с 13,3 до 13,7%. Это максимальное значение с февраля

___________________________

🟣 Минфин разместил:

• ОФЗ 26253 с погашением в 2038 году: 26,594 млрд рублей при спросе 59,298 млрд рублей. Средневзвешенная доходность — 14,61%.

• ОФЗ 26251 с погашением в 2030 году: 82,309 млрд рублей при спросе 133,059 млрд рублей. Средневзвешенная доходность — 14,55%.

🟣 На первичном рынке можно купить вот эти облигации без брокерской комиссии 👇🏻

• Алроса: переменный купон (ключевая ставка + 180 б.п.)

• Россети Волга 001Р-01: переменный купон (ключевая ставка + 175 б.п.)

• ФПК 002Р-01: фиксированный купон до 16%

( Читать дальше )

- комментировать

- 274

- Комментарии ( 0 )

Аналитики Совкомбанка пересмотрели прогноз по ключевой ставке в сторону более глубокого снижения, на 100 б.п. до 15,5% на фоне более быстрого замедления инфляции, чем прогнозировал ЦБ

- 18 декабря 2025, 11:03

- |

Аналитики Совкомбанка пересмотрели прогноз по ключевой ставке в сторону более глубокого снижения. Они ожидают, что Банк России на ближайшем заседании 19 декабря снизит ставку на 100 базисных пунктов — до 15,5%. Ранее аналитики прогнозировали сокращение на 50 б.п.

Мы полагаем, что ЦБ будет выбирать между снижением ставки на 50 и 100 б.п. Главным аргументом за снижение ставки на 100 б.п. является более быстрое замедление инфляции, чем прогнозировал ЦБ

Прогнозы на следующие заседания

Банк России, вероятно, сохранит жесткую риторику и нейтральный сигнал, чтобы не допустить преждевременного значительного смягчения денежно-кредитных условий.

— Рост инфляционных ожиданий в декабре–январе: снижение ожидается не ранее февраля 2026 года.

— Влияние проинфляционных факторов в январе: повышение НДС и других налогов; рост тарифов ЖКХ (+1,7%).

— Возможная пауза в цикле снижения ставки: может быть объявлена на заседании 13 февраля.

Ставка в 2026 году

— Средняя ключевая ставка в 2026 году: 14,8% (против 19,2% в текущем году).

( Читать дальше )

Отчетность эмитента ООО "Плаза-телеком" по состоянию на 30.09.2025 г.

- 18 декабря 2025, 10:27

- |

🔵 Уважаемые инвесторы!

Представляем вашему вниманию отчетность эмитента ООО «Плаза-телеком» по состоянию на 30.09.2025 г.

Показатели отчетности:

🟡 Выручка = 349 218 тыс. руб. (-2,3% к АППГ);

🔴 Убыток = -5 350 тыс. руб. (против чистой прибыли 2 666 тыс. руб. в АППГ);

🟢 EBIT (ltm) = 59 888 тыс. руб. (+21,0% к прошлой отчетной дате);

🟢 Рентабельность по EBIT = 12,2%;

🟢 EBIT/проценты к уплате = 1,0 (🟢 > 1,0);

🔴 Отношение долга к капиталу = 4,6 (🟢 < 1,5);

🟡 Коэффициент финансовой независимости = 0,12 (🟢 > 0,30);

🟢 Коэффициент текущей ликвидности = 1,6 (🟢 > 1,5).

Иные факторы:

❕Рейтинговое агентство «НКР» 25.07.2025 г. подтвердило кредитный рейтинг ООО «Плаза-телеком» на уровне «ВВ» со стабильным прогнозом.

*Пост не является инвестиционной рекомендацией*

Свежие НАДЕЖНЫЕ облигации. Алроса, ФПК, Россети Волга. Экспресс-разбор

- 18 декабря 2025, 10:26

- |

Последние 3 дня мы погружались в адреналиновый мир высокодоходных бондов, которые так и манят задранными ставками. Но, как и с другими случайными связями, если заранее не позаботиться о безопасности, от таких легкомысленных облигаций можно поймать какую-нибудь нехорошую болячку для вашего портфеля😉

🧐Сегодня возвращаемся к более солидным и проверенным эмитентам, тем более что их на этой неделе размещается тоже с избытком. Очередная тройка респектабельных облиг — в моем сегодняшнем обзоре. Сильно возбудиться от таких доходностей не получится, но зато и риск «залететь» минимальный.

Чтобы не пропустить другие обзоры, подписывайтесь на мой фирменный телеграм-канал с авторской аналитикой и инвест-юмором.

⚡Россети Волга 1Р1 (флоатер)

● Название: РоссетиВ-001Р-01

● Номинал: 1000 ₽

● Объем: 2,5 млрд ₽

● Купон до: КС+175 б.п.

● Выплаты: 12 раз в год

● Срок: 3 года

● Оферта: нет

● Амортизация: нет

● Выпуск для всех

⭐Кредитный рейтинг: AA+ «стабильный» от АКРА (декабрь 2025), ААА «стабильный» от НРА (октябрь 2025).

( Читать дальше )

Замедление инфляции в ноябре-декабре – не более, чем краткосрочная аномалия. Истинное лицо инфляции увидим в январе-феврале. Но ЦБ с ней точно справится — MMI

- 18 декабря 2025, 10:22

- |

В среду мы получили большую порцию статистики, последнюю перед заседанием ЦБ по ставке:

• Ценовые ожидания бизнеса вновь мощно выросли, вернувшись на уровни конца 2024г

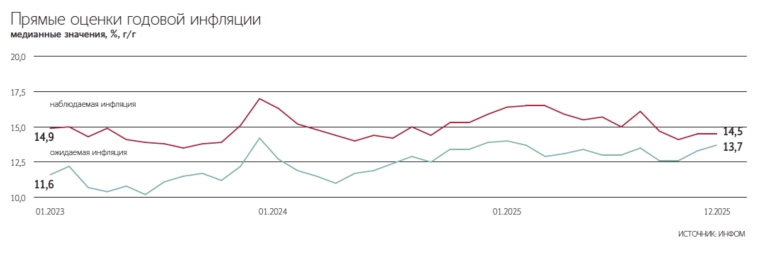

• Инфляционные ожидания населения: рост с 13.3 до 13.7% — это также уровни конца 2024г

• Наблюдаемая инфляция (как народ оценивает рост цен за последние 12 мес) – без изменений – 14.5%

• ИБК: небольшое снижение с 3.4 до 2.7 пунктов, но выше летних минимумов – экономика продолжает рост, но очень неспешно

• Недельная инфляция: широко известная учёным декабрьская аномалия продолжается 0.05% (0.11% в декабре, 5.37% с начала года)

Комментарии излишни… Вы и сами понимаете, что означает сохранение драматично-высоких ИО для ДКП. Замедление инфляции в ноябре-декабре – не более, чем краткосрочная аномалия. Истинное лицо инфляции увидим в январе-феврале. Но ЦБ с ней точно справится!

Источник

Дебютный выпуск облигаций "ЦЕНТР-К" (RU000A10DWP4)

- 18 декабря 2025, 10:22

- |

🔶 ООО «ЦЕНТР-К»

(дебютный выпуск)

▫️ Облигации: ЦЕНТР-К-БО-01

▫️ ISIN: RU000A10DWP4

▫️ Объем эмиссии: 300 млн. ₽

▫️ Номинал: 1000 ₽

▫️ Срок: на 2 года 11 мес.

▫️ Количество выплат в год: 12

▫️ Тип купона: постоянный

▫️ Размер купона: 22,5%

▫️ Амортизация: да

[по 33,3% — при выплате 34,35 купонов, 33,4% — погашение]

▫️ Дата размещения: 18.12.2025

▫️ Дата погашения: 02.12.2028

▫️ ⏳Ближайшая оферта: 13.12.2026

Об эмитенте: «Центр-К» (Московская обл.) специализируется на разработке и производстве фискальных регистраторов, весовой техники, касс и киосков самообслуживания и другого оборудования.

➖➖➖

Информацию о новых выпусках, анализ эмитентов (с расчетом ОФС, фин. показателей, рейтинг и др.) см. в телеграм-канале.

🌱 Дебют зеленых облигаций АФК «Система»

- 18 декабря 2025, 10:15

- |

В этом месяце были размещены два выпуска общим объемом 6,5 млрд рублей.

✔️ Привлеченные средства пошли на рефинансирование расходов, связанных с производством водного транспорта на экологичных источниках энергии (электроэнергии) и создание инфраструктуры для них, в том числе электрических пассажирских судов «Экобас», «Экокрузер», «Мойка 2.0», «Экокрузер-М», «Байкал» и остановочных комплексов «Экостейшн».

Планируется реализовать 74 единицы техники: 46 пассажирских судов и 28 остановочных комплексов.

Все бумаги соответствуют Принципам зеленых облигаций (GBP) Международной ассоциации рынков капитала (ICMA) и российским стандартам зеленых проектов. Это позволяет банкам применять к ним пониженные коэффициенты риска.

Чтобы учесть интересы разных инвесторов, выпущены облигации с фиксированным и плавающим купонами.

Подробности в пресс-релизе.

( Читать дальше )

Несмотря на рост инфляционных ожиданий до 13,7%, ЦБ скорее всего продолжит политику постепенного смягчения, учитывая баланс между поддержкой экономики и контролем инфляции — Ведомости

- 18 декабря 2025, 09:51

- |

По данным опроса ООО «ИнФОМ» по заказу Банка России, медиана ожидаемого роста цен в следующие 12 месяцев увеличилась с 13,3% в ноябре до 13,7% в декабре 2025 г. Основной вклад внесли респонденты без сбережений: их ожидания поднялись на 0,9 п. п. до 14,6%, тогда как у тех, кто имеет сбережения, показатель остался на уровне 12,3%.

Наблюдаемая инфляция в декабре зафиксирована на уровне 14,5%, без значительных изменений к ноябрю. Среди участников сбережениями она составила 13,1%, без сбережений – 15,6%. Рост инфляционных ожиданий связан с повышением НДС (с 20 до 22%), увеличением утильсбора, ростом цен на бензин и сезонными факторами.

Большинство аналитиков (17 из 23) ожидают дальнейшего снижения ставки на заседании 19 декабря на 50 б. п. до 16%, некоторые прогнозируют снижение до 15,5%, а часть экспертов считает возможным сохранение текущего уровня. Экономисты отмечают, что рост инфляционных ожиданий ограничивает радикальные шаги ЦБ, делая вероятным умеренное смягчение на 50 б. п.

( Читать дальше )

Ставка RUONIA: что это, как рассчитывается и применяется индикатор

- 18 декабря 2025, 09:49

- |

Финансовые рынки опираются не только на ключевую ставку центрального банка, но и на целую систему рыночных индикаторов, отражающих реальную стоимость денег. Одним из таких ориентиров в России является ставка RUONIA. Этот показатель используется профессиональными участниками рынка для оценки краткосрочной ликвидности, ценообразования финансовых инструментов и управления рисками. Понимание механизма RUONIA важно как для институциональных инвесторов, так и для частных участников рынка.

Ставка RUONIA: что это такое

RUONIA — это процентная ставка, отражающая средневзвешенную стоимость однодневных рублёвых заимствований между банками. Полное название индикатора — Ruble OverNight Index Average, перевод которого указывает на его суть: средняя ставка по операциям «овернайт» в рублях.

Если объяснять простыми словами ставка ruonia что такое, то это показатель того, под какой процент банки фактически дают друг другу деньги на один день. В отличие от теоретических ориентиров, RUONIA формируется на основе реальных сделок, что делает её особенно значимой для рынка.

( Читать дальше )

Европлан выплатил дивиденды за 9 мес. 2025 года в размере 6,96 млрд рублей

- 18 декабря 2025, 09:43

- |

Размер дивидендов, выплаченных на одну обыкновенную акцию, составляет 58 рублей.

Выплата дивидендов осуществляется в безналичной форме. По ожиданиям компании, дивиденды поступят акционерам в ближайшее время. Конкретные сроки поступления выплаты зависят от обслуживающего депозитария, где открыт брокерский счет акционера.

История дивидендных выплат доступна по ссылке: Акции и дивиденды

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал