ОФЗ

Утренний комментарий по финансовым рынкам за 24.06.2019

- 24 июня 2019, 10:48

- |

• Ожидания важнейшего саммита G20, который пройдет в Японии 28-29 июня, будут оказывать первостепенное влияние на рынки в течение недели. Многие мировые индексы достигли ключевых уровней сопротивления, для преодоления которых необходимы весомые аргументы.

• Помимо торгового спора с Китаем и напряженности с Ираном, разочаровать способны данные по ВВП США за 1 кв. 2019. Окончательная оценка будет представлена в этот четверг, а две предварительные разошлись – сначала темпы роста оценивались в 3.2%, затем в 3.1%.

• Замминистра коммерции КНР сообщил, что ждет от саммита решительных действий против односторонних торговых ограничений, что

( Читать дальше )

- комментировать

- Комментарии ( 0 )

Про сегодняшнюю новость о санкциях

- 21 июня 2019, 21:08

- |

Группа демократов из палаты представителей конгресса США, известная как «Коалиция синей собаки» («Синие собаки», «Синие собаки-демократы») призвали к расширению санкций против России за вмешательство в выборы США. В их пресс-релизе отмечается, что спецпрокурор США Роберт Мюллер 29 мая в своем последнем заявлении на этом посту ясно дал понять, что Россия начала атаку на политическую систему США и вмешивалась в выборы в 2016 году. «Между тем спецслужбы неоднократно выступали с резкими предупреждениями о том, что Россия и другие противники, в том числе Иран и Китай с нетерпением ждут выборов в США в 2020 году как еще одной возможности для продвижения своих интересов», — также говорится в пресс-релизе. Конгрессмены-демократы из «Коалиции синей собаки» в этой связи требуют усилить санкционное давление на Москву, чтобы предотвратить в будущем попытки вмешаться в выборы. В частности, предлагается ввести санкции против российских банков, которые «поддерживают усилия России по подрыву демократических институтов в других странах», запретить инвестиции в российские СПГ-проекты за рубежом, ввести санкции против суверенного долга России, против российского киберсектора, а также против лиц, которые «способствуют незаконной или коррупционной деятельности, прямо или косвенного, действующих от имени Владимира Путина».

( Читать дальше )

Опять разговоры о санкциях против госдолга РФ? Сохраняем спокойствие

- 21 июня 2019, 15:17

- |

И технически и фундаментально пока всё в пользу российского рубля и офз. Вот только Российские акции локально перекуплены и здесь стоит воздержаться от новых позиций и по возможно закрывать имеющиеся. Крепкий рубль также минус для экспортеров, а он судя по всему, кроме реакции в моменте на стопах спекулянтов разворачиваться не торопится. А рубль крепкий в том числе благодаря глобальной слабости доллара из-за ожиданий неминуемого начала цикла смягчения денежно-кредитной политики в США.

Время покажет насколько сильный иммунитет участников рынка к подобным вбросам негатива, но на текущий момент паниковать нет смысла.

USDRUB, месячный график

( Читать дальше )

Итоги недели 20.06.2019. Расследование о крушении MH17. Курс доллара и нефть

- 20 июня 2019, 18:05

- |

Ставка ФРС

Доллар, рубль, нефть, индекс РТС, евро, ОФЗ, биткоин, золото, индекс S&P. Волны и циклы

( Читать дальше )

ТРЕНДЫ / Основные индикаторы

- 20 июня 2019, 10:51

- |

По итогам заседания ФРС, однозначный Risk ON. Ждём G20, ожидания очень позитивные и на слухах и вбросах рынки акций обновят свои максимумы. Хотя сам результат встречи Трамп-Си может оказаться большим разочарованием. На мой взгляд так просто Китайцы не сдадутся, а Трамп не включит заднюю, сейчас он уверен что делает всё правильно, причём сам сказал китайцам, что нужно сделать чтобы от него избавиться — обрушить рынки. Если КНР не будет договариваться с США до выборов нового президента, а это весьма вероятно, мы увидим сильное падение рынков и Трамп окажется главным виновником этого. В результате его не переизберут, а мир возможно получит более сговорчивого и покладистого мистера Президента США. Остается открытым вопрос с нефтью (ОПЕК+ и Иран) хотя глобально слабый доллар также её будет поддерживать. Всё таки стоит опасаться выхода мрачной макростатистики по всему миру, что может подпортить настроение рынка акций и энергоносителей.

Итоги заседания ФРС США предопределят динамику рынков на ближайшее время

- 19 июня 2019, 15:37

- |

Российский рынок акций

Индекс ММВБ продолжает консолидироваться вблизи исторического максимума в ожидании решения по ставке со стороны ФРС США. Оптимизм последних дней, связанный с возобновлением торговых переговоров между США и Китаем, а также с переходом основных мировых центральных банков к снижению ставок в ближайшем будущем, не позволяет нашему рынку перейти к коррекции, несмотря на то, что он выглядит существенно перекупленным по техническим индикаторам. В случае оптимистичных комментариев со стороны ФРС США сегодня вечером, рост может продолжиться еще какое-то время, хотя 6-я неделя роста подряд сигнализирует о том, что пусть и неглубокая коррекция не за горами.

Денежный рынок

На ключевом сегменте денежного рынка Московской биржи всё стабильно. По однодневным сделкам РЕПО с Центральным Контрагентом текущие ставки составляют: RUB 7,4-7,6%, USD 1,8-2,2%, по недельным — RUB 7,4-7,8%, USD 2,2-2,4%.

Рынок облигаций

Сегодня Минфин предложит ОФЗ с погашением в 2039 и 2028 гг суммарно на 25 млрд. рублей. Это небольшой объем на фоне текущего спроса и спроса на предыдущих аукционах. Можно предположить, что размещения пройдут успешно.

( Читать дальше )

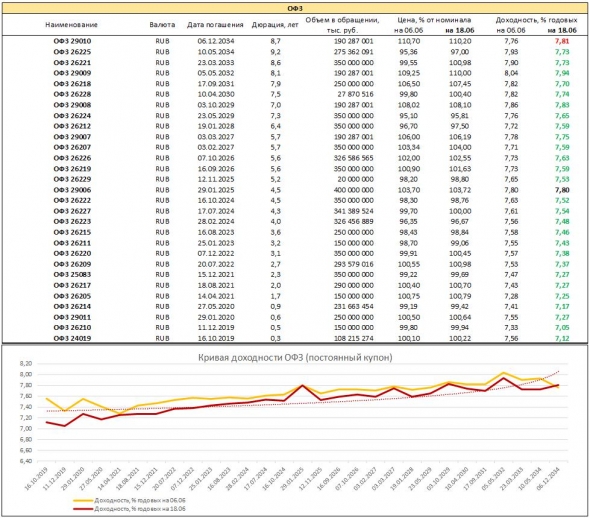

Мониторинг доходностей гособлигаций (ОФЗ, субфеды)

- 19 июня 2019, 08:03

- |

ОФЗ

• Вслед за снижением ключевой ставки видим близкое по величине снижение доходностей ОФЗ.

• Характерно большее снижение доходностей коротких выпусков. И это плюс, а не минус. Символично, что ОФЗ 29010 с погашением через 15 лет даже незначительно выросла в доходности. Рынок, таким образом, говорит нам, что, если и перегрет (по нашему мнению, перегрет), то не готов к глубокой коррекции.

• Ждать роста длинного конца вряд ли оправданно, заработок на приросте тела – перспективно слабо реализуемое занятие. Голосуем за короткие выпуски: их доходности всего на полпроцента ниже длинных.

Субфеды

• Казалось бы, кривая доходности имеет отрицательный наклон.

• Но кривая выстроена на разных по восприятию инвестиционного качества регионах. И она отражает, скорее, другую тенденцию: регионы с более высокими рейтингами занимают дешевле и более длинные деньги.

( Читать дальше )

Как дают зарабатывать.

- 18 июня 2019, 17:21

- |

Сейчас если бы Вы их тогда купили, а сегодня выгрузили бы их по 101,5%

Это Ваш профит + НКД.

Вам нужно только рискнуть и купить по 95% и даже ниже когда ОНИ ИНОРЕЗЫ продают в Панике,

а теперь в панике скупают.

Сейчас время продать часть на позитиве. И покупать наверное доллары, чтобы когда ИНорезы побегут

опускать цену ниже 100% продавать доллары и покупать у них эти бумаги.

Т.е. они дают сейчас баксы ВАМ, взамен папиры, которую Вы у них взяли по 95% и ниже.

Т.Е. Инорезы тарят ОФЗ с премией им нужно их отдавать ОФЗ, а баксы покупать.

Как думаете правильно так делать?

Рынок перекуплен? Снижение доли акций, покупка облигаций

- 18 июня 2019, 16:54

- |

На прошлой неделе ЦБ РФ ожидаемо снизил ключевую ставку до 7,5% годовых и может снизить ее еще один-два раза до конца года. Решение по ставке целиком ожидаемое, как и смягчение риторики представителей ЦБ. Акции уже отыграли снижение ключевой ставки, в котировках уже заложен дивиденд. Думаю, сейчас на рынке наблюдается эйфория на фоне дивидендного сезона и корпоративных событий вокруг Газпрома, которые привели к переоценке рынка. В связи с этим, считаю, что стоит фиксировать прибыль по многим акциям, здесь работает правило «покупай на слухах, продавай на фактах». Эффект от снижения ключевой ставки будет не скоро, ждём июльское заседание ЦБ РФ.

Учитывая вышеперечисленное, ликвидировал долю акций Газпром нефти в размере 10% от портфеля, продав ценные бумаги по 398 руб. за акцию. Начальная цель была в районе 400 руб., если бы рыночная конъюнктура благоприятствовала, то 500 руб. Котировки компании выше 400 руб. не пошли, снижение цен на нефть будет оказывать давление на финансовые результаты, в связи с этим, несмотря на все перспективы компании и ожидаемый рост дивидендных выплат до 50% в 2019 – 2021 гг. решил зафиксировать полученную прибыль +22,1%.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал