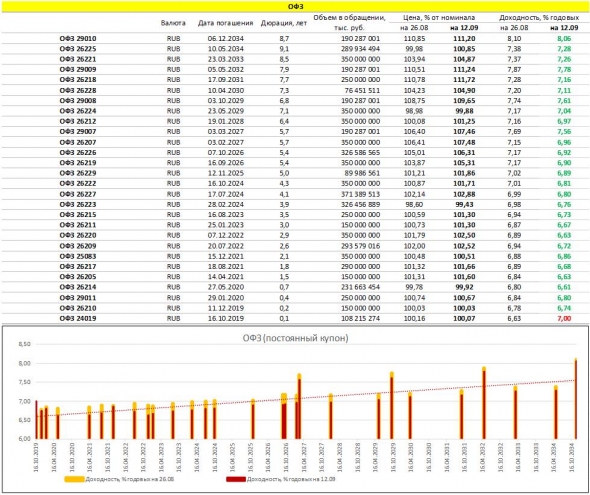

ОФЗ

Срез доходностей рублевых облигаций: ОФЗ, субфеды, корпораты, ВДО

- 13 сентября 2019, 07:27

- |

#probondsмонитор #субфеды Облигации субъектов федерации. Аттракцион невиданной щедрости постепенно сворачивается, но все еще способен привлекать. Устали искать 7-мые ставки в ОФЗ? Удмуртия, Мордовия, Орловская область – альтернативы для Вас. Государство, имеющее уникальный статус нетто-кредитора, наверно уж, найдет способ расплатиться по долгам регионов. Субфедеральные бумаги как выигрывали по соотношению доходность/надежность как у ОФЗ и крупнейших корпоратов последний год, так и продолжают. Сумма выигрыша сокращается. Для тех, кто задумывается о покупке сейчас. Те, кто покупал региональные облигации полгода, год, полтора года назад – в завидном выигрыше. И кстати, в этом сегменте вряд ли можно говорить о каком-то перегреве.

( Читать дальше )

- комментировать

- ★15

- Комментарии ( 11 )

Индекс ММВБ нацелился на новый исторический максимум

- 12 сентября 2019, 14:49

- |

Российский рынок акций

Индекс ММВБ после трехдневной коррекции, снова возобновляет рост и нацелился на новый исторический максимум в район 2850-2870 пунктов. Способствуют этому крепкие цены на нефть и позитивные ожидания как от возобновления торговых переговоров между США и Китаем, так и от решения европейского центрального банка в четверг на этой неделе, который, возможно, понизит ставку и объявит о новой стимулирующей программе для европейской экономики.

Позитиву на нашем рынке также способствуют и хорошие внутренние новости, а именно вчерашнее заявление главы Сбербанка Германа Грефа о вероятном начале выплат с 2020 года дивидендов в размере 50% от чистой прибыли.

Денежный рынок

На ключевом сегменте денежного рынка Московской биржи всё стабильно. По однодневным сделкам РЕПО с Центральным Контрагентом текущие ставки составляют: RUB 6,6-6,9%, USD 1,9-2,15%, по недельным — RUB 6,7-7,0%, USD 2,0-2,2%.

Рынок облигаций

Основное событие прошедшей недели – заседание совета директоров Банка России в прошедшую пятницу, на котором было принято решение снизить ключевую ставку на 25 б.п. до 7%. Это решение ожидаемое и уже было заложено в ценах ОФЗ, однако несколько озадачила формулировка в пресс-релизе регулятора о возможности дальнейшего снижения ключевой ставки, она стала менее определенной чем на прошлом заседании: «При развитии ситуации в соответствии с базовым прогнозом Банк России будет оценивать целесообразность дальнейшего снижения ключевой ставки на одном из ближайших заседаний Совета директоров.» Вместе с этим председатель ЦБ РФ Эльвира Набиуллина на прошедшей после публикации пресс-релиза пресс-конференции подтвердила, что теперь ключевая ставка находится на верхней границе диапазона нейтральной ставки (6 – 7 %) и отметила, что уровень нейтральной процентной ставки (диапазон значений) может меняться с течением времени под воздействием различных факторов.

( Читать дальше )

Как обманывают псевдоэллиотчики-армагеддонщики

- 09 сентября 2019, 20:02

- |

Как-то давно писал, почему большинство «не верит» в волны Эллиотта. И вот вчера наткнулся на ярчайший пример — пост с разметкой индекса гос.облигаций RGBI.

Естественно, я попытался задать вопросы, вдруг человек пьяный был очень сильно, например, но ответа не получил.

( Читать дальше )

Итоги недели 05.09.2019. Курс доллара, нефть и другие рынки

- 05 сентября 2019, 20:27

- |

( Читать дальше )

Сегодня индекс RGBI обновил свой максимум

- 05 сентября 2019, 19:22

- |

Правда сразу после этого обновления началось небольшое снижение.

Судя по отчетам нерезиденты тоже покупают ОФЗ.

Выкупили всю просадку. Вот и все. А вы боялись. Позитив?

Российские ОФЗ на исторических максимумах

- 04 сентября 2019, 19:07

- |

Напомню, что в тот день доллар торговался около 57 рублей, правда нефть brent стоила дороже — около 70 долларов за баррель.

Напомню, что в тот день доллар торговался около 57 рублей, правда нефть brent стоила дороже — около 70 долларов за баррель.Доллар-рубль. Среднесрочный прогноз

- 04 сентября 2019, 17:26

- |

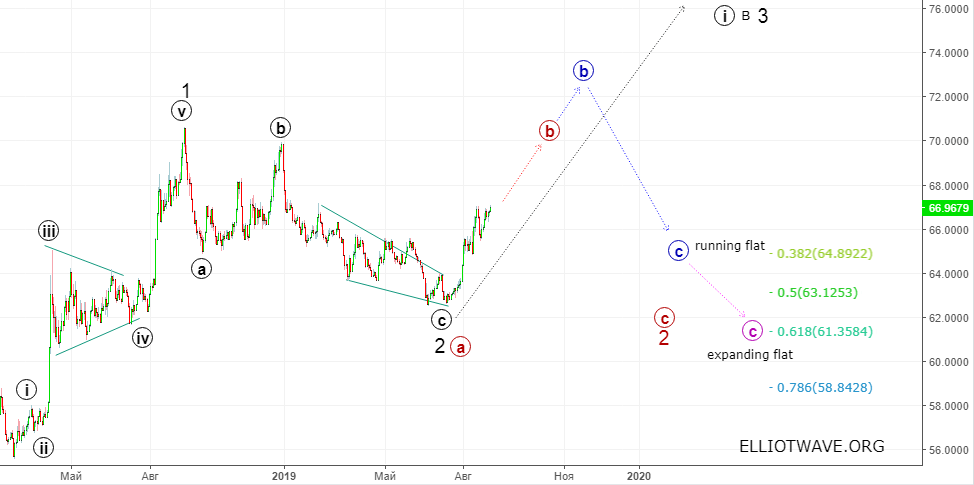

Данный обзор является дополнением предыдущего , который указывал только общее направление и примерные уровни. Развитие движения даёт возможность рассмотреть среднесрочную, а возможно и долгосрочную (зависит от быстроты выполнения) перспективу. На графике указано несколько вариантов.

1. Чёрным. Говорит о том, что коррекция 2 длившаяся почти год уже завершилась и началось движение с первой целью 77.5 и второй 86.5 (основной).

1. Чёрным. Говорит о том, что коррекция 2 длившаяся почти год уже завершилась и началось движение с первой целью 77.5 и второй 86.5 (основной).

2. Дальше идут варианты плоской коррекции в продолжающейся волне 2. Красным указа сценарий обычной плоской: рост в район 70 и возврат к 63 .

3. Синим. Бегущая плоская, рост примерно к 72.5 – 73.5 и укрепление рубля к 64.9 – 63.1 .

4. Розовым. Расширяющаяся плоская. Также 72.5 – 73.5 и снижение ниже 62.5, к целям 61.3 и 58.8 .

( Читать дальше )

О росте ОФЗ и Сургуте

- 03 сентября 2019, 10:28

- |

создал дочернюю структуру — ООО «Рион», которая заявила в качестве своих видов деятельности вложение в ценные бумаги и управление ценными бумагами.Уставный капитал ООО составляет 10 млн рублей.

Видать создали контору, которая эти самые ОФЗ и выкупала, Валюту на споте продавали ОФЗ покупали. Ну и я прикупил по 33,50 чуток сегодня и буду докупать если дадут ниже на небольшую долю.

Кто что думает? И кто будет Управлять активами?

Роль гос. займа в мировой экономике

- 02 сентября 2019, 18:48

- |

На текущий момент мне все стало ясно.

Разберем с самого начала.

При работе коммерческих организаций часть прибыли идет сотрудникам, часть акционерам-физикам, а часть — капиталистам, которые по сути не могут ее потратить. Народ тратит заработанное на покупку новых товаров, часть дохода от которых опять идет капиталистам. И так бесконечно, деньги перетекают узкому кругу элиты. Народ погрязает в кредитах, но это не спасает, т.к. кредиты нужно отдавать. Правительства борются с этим, снижая ставку, но тенденцию переломить не могут.

На помощь приходят гос. облагации — они позволяют серилизовать лишние капиталы. Капиталисты как бы зарабатывают, покупают на заработанное гос. облигации, но это — электронные записи, по которым капиталисты добровольно соглашаются забыть о заработанном на десятки лет. И как бы все довольны — и волки сыты и овцы целы. Народу — налаженное производство товаров и услуг. Миллионерам — чувство собственного богатства.

Какой вывод я делаю конкретно для себя из этого: в этом мире уже слишком много денег и желающих сберегать. Не стоит отказывать себе в чем-то ради инвестиций, с учетом всех рисков по вероятности выходишь в 0. А уж если лишние деньги есть — не пользоваться облигациями. Разве что купить перспективных акций, чтобы стать немного капиталистом. Прибыль — не складировать, а тратить, благо у простых людей с этим проблем не возникает.

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал