ОФЗ

Утренний комментарий по финансовым рынкам за 08.11.2019

- 08 ноября 2019, 10:02

- |

Доброе утро!

• Сначала Bloomberg, а затем и официальные лица подтвердили, что подписание торгового соглашения США и Китая будет сопровождаться пропорциональным снижением пошлин, введенных ранее. На наш взгляд, это очень важный шаг в урегулировании вопросов внешней торговли и ее влиянии на мировую экономику.

• Банк Англии в ходе вчерашнего заседания сохранил ключевую ставку на прежнем уровне, а также подтвердил намерение продолжать выкуп активов, объемы которого превышают 470 млрд. фунтов.

• ЦБ РФ на текущий момент видит возможность для дальнейшего снижения ключевой ставки, по словам Набиуллиной, что поддержит текущий спрос на российские активы.

• Доля нерезидентов в ОФЗ по итогам октября выросла на 2.4 п.п. до 31.4%, что также отражает стабильный интерес к активам РФ и обеспечивает поддержку рублю.

• Лидером фондовой секции стали акции Мечела после сообщения о том, что ВТБ выкупил долг компании у Сбербанка и теперь будет крупнейшим кредитором. Это упростит процесс реструктуризации, а значит, бумаги Мечела способны продолжить рост.

( Читать дальше )

- комментировать

- Комментарии ( 0 )

Доля нерезидентов в ОФЗ на счетах в НРД в октябре выросла до 31,4%

- 07 ноября 2019, 14:52

- |

© Interfax 14:34 07.11.2019

РОССИЯ-ОФЗ-НЕРЕЗИДЕНТЫ-ОКТЯБРЬ-2

Доля нерезидентов в ОФЗ на счетах в НРД в октябре выросла до 31,4%, приток составил 233 млрд руб. — ЦБ РФ

(добавлены три последних абзаца)

Москва. 7 ноября. ИНТЕРФАКС — Доля вложений нерезидентов в ОФЗ на счетах

иностранных депозитариев в НРД в общем объеме рынка ОФЗ в октябре 2019 года

выросла на 2,4 процентного пункта, до 31,4%, что в объемах по номиналу

соответствует росту на 233 млрд рублей (в сентябре — 31 млрд рублей), сообщается

в «Обзоре рисков финансовых рынков», подготовленном ЦБ РФ.

Нерезиденты и дочерние иностранные банки в октябре больше всего покупали

ОФЗ на внебиржевых торгах (111 млрд рублей), на биржевых торгах покупки

составили 48 млрд рублей, а покупки на аукционах — 74 млрд рублей.

Доля нерезидентов на аукционах ОФЗ за октябрь в среднем увеличилась до 37%

c19% в сентябре, что соответствует среднему значению за 2019 год.

У нерезидентов из 32 ценных бумаг по 25 ценным бумагам произошел рост

вложений, по 7 ценным бумагам — незначительное снижение.

Средний срок до погашения ОФЗ, в которые нерезиденты нарастили объем

вложений, составляет 9,18 года, а средний срок до погашения всего портфеля ОФЗ у

нерезидентов в октябре увеличился по сравнению с сентябрем на 0,09 года и

составил 7,55 года.

Доля вложений нерезидентов в еврооблигации на счетах иностранных

депозитариев в НРД за октябрь практически не изменилась и составила 54,0% на

конец октября, а объем вложений на конец месяца — $22,2 млрд.

Ввиду нисходящего тренда рублевых ставок операции в рамках стратегии

керри-трейд стали менее привлекательными из-за снижения дифференциала между

рублевыми и долларовыми ставками. Курс рубля по отношению к доллару США в

октябре укрепился на 1,1%, в то время как вмененная волатильность со сроком

овернайт не превышала 10%.

На валютном рынке спот нерезиденты и дочерние иностранные банки продавали

валюту (69,2 млрд рублей — по состоянию на 31 октября, 557,6 млрд рублей — всего

с начала 2019 года).

Сокращение использования валютных свопов для стратегии керри-трейд и

продажи валюты на спотовом рынке в течение последних месяцев в том числе

способствовало увеличению покупок данными участниками ОФЗ на аукционах в

октябре.

нд мв

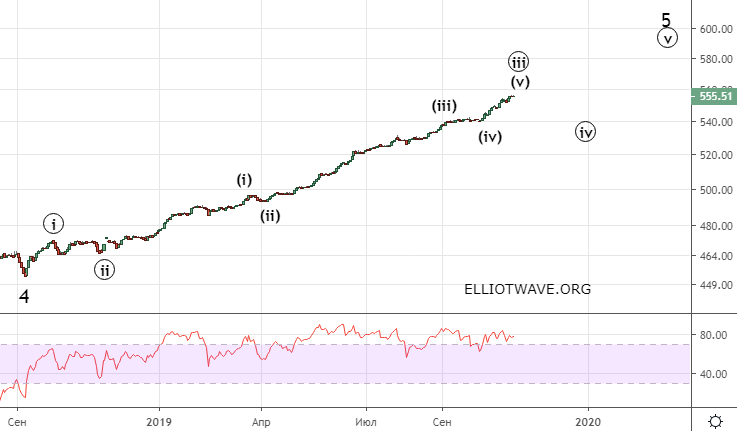

Индекс ММВБ торгуется на исторических максимумах

- 06 ноября 2019, 14:25

- |

Российский рынок акций

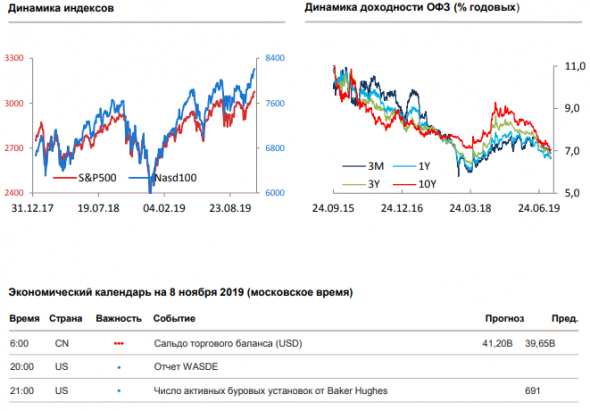

Индекс ММВБ торгуется на исторических максимумах, под влиянием позитива от ожидающейся торговой сделки между США и Китаем и под воздействием огромного потока ликвидности, который мировые ЦБ закачивают в финансовую систему. Технически нашему индексу требуется небольшая коррекция, чтобы продолжить рост, но пока цены на нефть и динамика внешних рынков не давали повода для начала такой коррекции. Вполне возможно, что в таких условиях какой-нибудь значимой просадки на нашем рынке акций и не произойдет. Инвесторы вместо выросших акций покупают те, которые еще не росли и это сглаживает динамику индекса ММВБ даже, когда снижаются голубые фишки. В условиях накачки рынков деньгами, менее рискованно оставаться в акциях, чем без них – пока на рынке действует такой принцип, и индекс ММВБ нацелен на 3000 пунктов.

Денежный рынок

На ключевом сегменте денежного рынка Московской биржи существенных изменений вновь не случилось, немного снизились ставки по USD. По однодневным сделкам РЕПО с Центральным Контрагентом текущие ставки составляют: RUB 5,4-6,55%, USD 1,4-1,6%, по недельным — RUB 6,0-6,6%, USD 1,45-1,65%

( Читать дальше )

Утренний комментарий по финансовым рынкам за 06.11.2019

- 06 ноября 2019, 10:17

- |

Доброе утро!

• СМИ продолжают настаивать на значительном прогрессе в переговорном процессе США и Китая, в частности, отмечается, что ради подписания первой части соглашения стороны готовы даже пойти на частичную отмену ныне действующих пошлин. Однако, на наш взгляд, довольно важным моментом является официальное подтверждение этих сообщений со стороны Китая, которых пока не последовало.

• Фундаментальные показатели вчера преимущественно оказались лучше ожиданий – дефицит бюджета США сократился почти на 5% в сентябре, а индекс деловой активности в секторе услуг вырос до 54.7 при ожиданиях роста только до 52.6.

• Цены на сырье вчера также продолжили рост, ориентируясь на положительные ожидания по торговым переговорам, при этом сдерживающих факторов достаточно, в частности рост запасов. Brent закрепился выше $62 за баррель, дальнейший рост будет зависеть от общих настроений и сегодняшних данных по запасам.

• Рубль по-прежнему пользуется благоприятным внешним фоном для укрепления. Сегодня фактором поддержки может стать безлимитный аукцион Минфина, на котором будут предложены ОФЗ с погашением в 2039, а также данные по инфляции.

( Читать дальше )

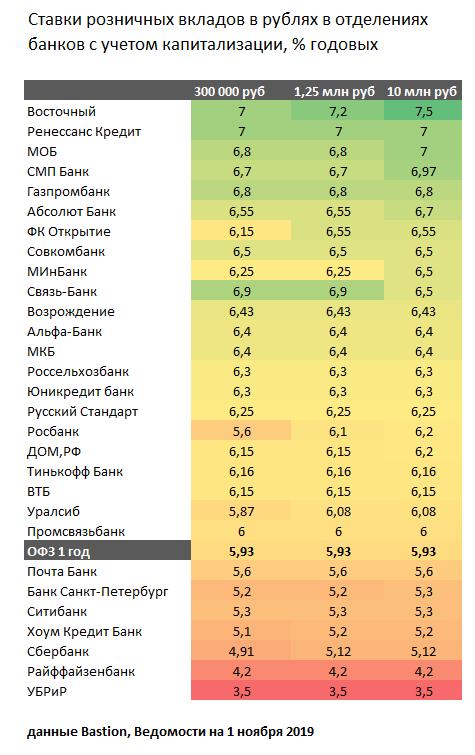

Ставки по депозитам продолжают снижение

- 05 ноября 2019, 18:39

- |

Bastion в Telegram

На пенсию в 65. Итоги БДС 18/19. График поступления дивидендов по месяцам. Дивы дали ежемесячный доход (пенсию) 26300 руб. За год прирост составил 20%. Два новых эмитента в моем портфеле (всего 34).

- 01 ноября 2019, 13:23

- |

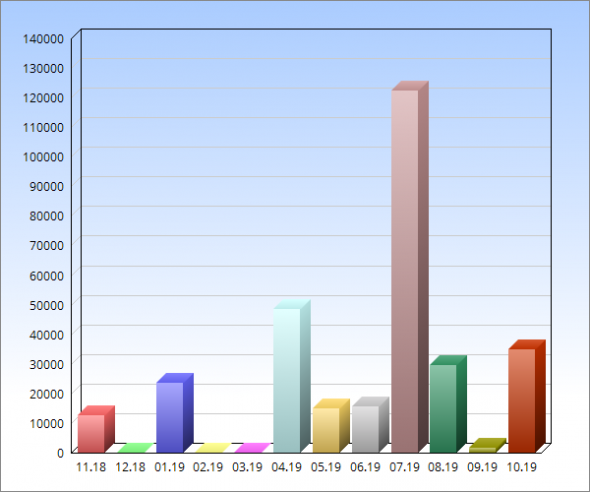

Итак, закончился мой Большой Дивидендный Сезон (БДС) 2018/2019.

С 1 ноября стартовал новый БДС 2019/2020.

Как поступали уже отчищенные от налога (НДФЛ) дивиденды на мой БС.

Хронология событий.

Разбивка по месяцам, сумма, эмитенты.

1) Ноябрь 2018 года = 12626 руб. (Татнефть, Акрон)

2) Декабрь 2019 г = 0

3) Январь 2019 г. = 23773 руб. (Юнипро, Лукойл, Газпромнефть, Татнефть, НЛМК, Ростелеком)

4) Февраль 2019 г. = 1253 руб. (Фосагро)

5) Март 2019 г. = 0

6) Апрель 2019 г. = 48624 руб. (ОФЗ-ПД, НКНХ пр)

7) Май 2019 г. = 14913 руб. (Северсталь, НЛМК, Мосбиржа, Таттелеком, ОФЗ-ПД)

8) Июнь 2019 г. = 15606 руб. (МРСК-Волги, Фосагро, Магнит, Северсталь, Акрон)

9) Июль 2019 г. = 122440 руб. (Сбербанк, НЛМК, ГМК Норникель, ВТБ, Башнефть, Юнипро, МРСК ЦП, ЛСР, Ленэнерго, Газпромнефть, МТС,

ЛУкойл, Татнефть, РОстелеком, Энел Россия, Россети, Аэрофлот, ФОсагро, Алроса, ФСК)

10) Август 2019 г. = 29576 руб. (Сургутнефтегаз, Газпром, ОФЗ-ПД)

( Читать дальше )

Доллар-рубль: Стабильность продолжится

- 31 октября 2019, 17:00

- |

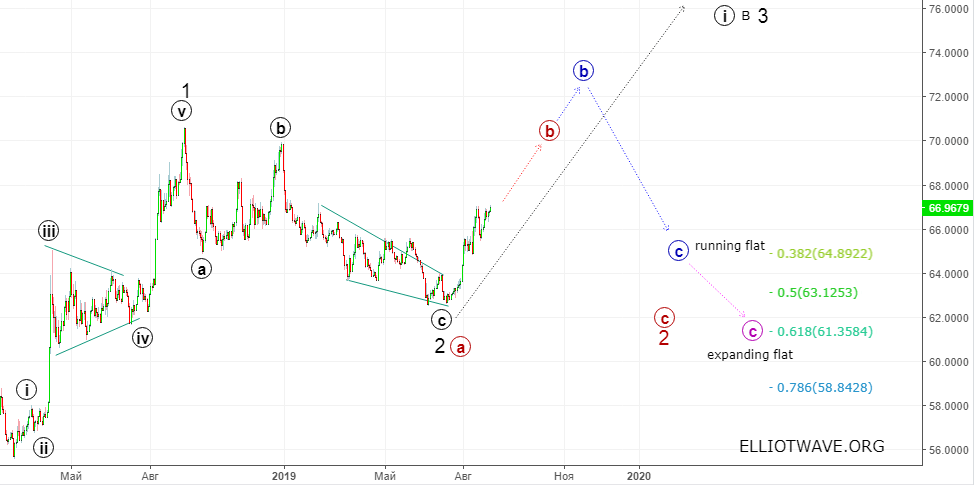

В последнем обновлении рассматривались перспективы рубля на среднесрочный и долгосрочный период. За прошедшие два месяца ситуация не изменилась

Продолжается движение в волне b (кружок) , а более конкретно: зигзаг (a)-(b)-© в ней .

Прогноз по паре также коррелирует с движением индекса ОФЗ. Ожидается начало коррекции, которая должна совпасть с ослаблением рубля, после чего рост продолжится.

( Читать дальше )

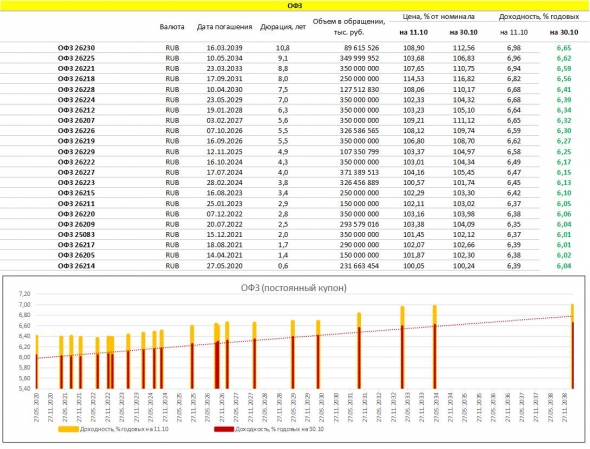

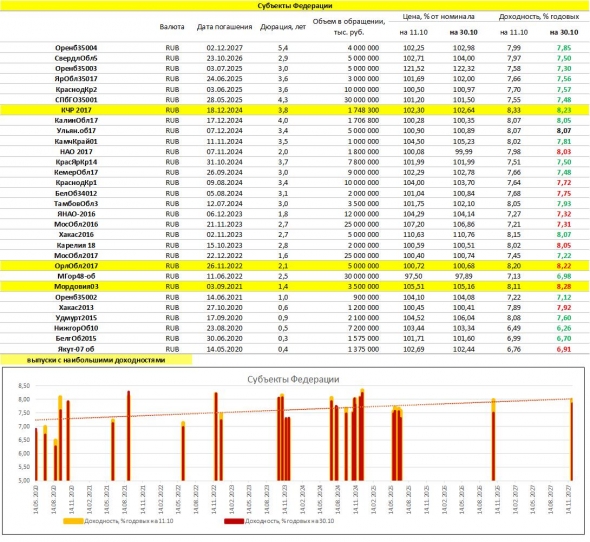

PRObondsмонитор. Доходности рублевых облигаций: ОФЗ, субфеды, корпораты, ВДО

- 31 октября 2019, 08:25

- |

#субфеды Спекулятивный спрос сродни туристической тропе. Ажиотаж в ОФЗ почти не отражается на облигациях субъектов федерации. Не можете найти даже 7% в федеральном госдолге? Попытайте счастья в региональном! Здесь все еще встречаются реликты под 8%+.

( Читать дальше )

Индекс RGBI 150 пунктов, индекс Мосбиржи 2900, пирамида ОФЗ и риски для рубля

- 31 октября 2019, 07:54

- |

Индекс российских гособлигаций RGBI практически достиг уровня 150 пунктов (149,8), на фоне октябрьского ралли в ОФЗ, которые торгуются с исторически минимальной доходностью, дорожая по мере снижения ключевой ставки Банком России. В настоящий момент доходности ОФЗ уже отражают снижение ключевой ставки до 5,75- 6% в ближайшее время — так, например, доходность 10-летних ОФЗ составляет 6,4%, а ОФЗ с погашением через 1,5 года — уже 5,95%. Если исходить из потенциала снижения ключевой ставки в 2020 году до 5,5%, потенциал дальнейшего роста цен ОФЗ минимален.

Отметим, что доля нерезидентов в рублевых гособлигациях составляет 29%. Нерезиденты покупали облигации в рамках сделок керри трейд, конвертируя средства из низкодоходных валют в рубли, получая 7-8-9 — процентную доходность по ОФЗ, плюс зарабатывая на их переоценке по мере роста цены (снижения доходности). Теперь же, когда текущие доходности ОФЗ менее 6,5%, и потенциал роста цены облигаций минимален, у инвесторов остаются преимущественно только риски: риск снижения цен облигаций (роста доходности) в случае, например, разгона инфляции и переоценки перспектив дальнейшего снижения ключевой ставки, либо по политическим причинам, а также валютный риск — т.к. инвесторам нерезидентам для фиксации прибыли нужно конвертировать рубли обратно в валюту, соответственно, дальнейшее удержание облигаций без перспектив их существенного роста уже может не оправдывать риск ослабления рубля.

Помимо нерезидентов, зафиксировать доход в ОФЗ должны банки — строители «пирамид РЕПО», покупавшие ОФЗ и закладывавшие их в РЕПО, с дальнейшей покупкой новых ОФЗ на полученные рубли от РЕПО, и так далее несколько раз. В условиях устойчивого роста цен облигаций пирамида РЕПО позволяет показать отличные результаты от покупки облигаций, это своеобразное «плечо» для банков покупателей, однако в условиях уменьшения апсайда в цене облигаций, данная схема очень уязвима перед коррекцией на долговом рынке, и адекватные ее участники, вероятно уже стремятся свои пирамиды РЕПО разобрать, а бумаги, соответственно — продать.

Резюме: рынок ОФЗ находится на грани перегрева, индекс RGBI, разумеется может вырасти еще на 1-3 пункта до 151-153 (а может и не вырасти), при этом риски коррекции цен облигаций и ослабления курса рубля уже превышают вероятность и потенциал роста, причем эти риски при определенных условиях будут связаны между собой. Вместе с тем, вызванное снижением ключевой ставки ралли наблюдается уже и в акциях, дивидендная доходность многих из которых значительно превышает доходности облигаций. Потенциал на рынке акций, в отличие от рынка облигаций еще не реализован в полной мере, и несмотря на рекордные значения индекса Московской биржи, у многих ликвидных бумаг запас роста составляет десятки процентов. Продолжится рост акций прямо сейчас, или после коррекции — зависит в том числе от движения на ключевых мировых рынках, однако идеи в дивидендных бумагах — это основная тема на российском фондовом рынке в ближайшее время. Подробнее о конкретных идеях в акциях напишу отдельно.

Итоги заседания FOMC могут изменить потоки на глобальных долговых рынках

- 30 октября 2019, 15:04

- |

Российский рынок акций

На российском рынке акций за неделю ситуация улучшилась, консолидация в нескольких знаковых бумагах завершилась прорывом вверх. В целом индекс ММВБ и РТС практически догнали в динамике прочие развивающиеся рынки, несмотря на слабую статистику по иностранным портфельным инвестициям. Тем не менее, отметим, что индекс ММВБ подошёл к верхней границе восходящего канала, от которой ранее довольно быстро откатывался.

В Газпроме активный рост предшествует приближающемуся совету директоров, на котором будет обсуждаться дивидендная политика компании. Также в лидерах роста Норильский Никель, пользующийся всплеском цены на рынке самого никеля из-за более раннего, чем ожидалось, прекращения экспорта руды из Индонезии.

Денежный рынок

Ставки по долларам США остались в диапазоне 1,7-1,9 на сроке овернайт; на недельном интервале активность очень низкая и значения не вполне релевантны — игроки ждут решения по ключевой ставке со стороны ФРС США. По рублям значительных изменений не произошло — снижение ставки со стороны ЦБ России на 0,5% было практически заложено в ожидания: овернайт лежит в диапазоне 6,6%-6,9%, недельные — 6,5-7,0%.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал